现代利率平价理论

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

现代利率平价理论的代表人物主要有特森·格鲁贝尔、沃费克尔和威利特等人。与传统的利率平价理论不同的是,利率平价的现代理论认为,套利者对远期外汇的超额需求不具有完全弹性(传统理论认为是呈完全弹性)。这就是说,远期汇率不仅受套利者行为的影响,而且也受到贸易商、投资者和中央银行等诸多外汇市场的参与者的影响。因此,远期汇率就不仅由套利决定,而且与套利者对即期汇率的预期有关。

90年代以来,资本流动进入全球化发展时期,其波动特征也出现了一定的调整。而利率平价理论作为揭示汇率与利率之间联动关系的主流理论,着重说明资本流人或流出一个国家的原因,近年来,利率平价理论对于资本流动起因的解释能力有所削弱,尤其是对于金融危机期间大规模的资本流出入无法作出令人信服的说明,该理论发展面临严峻的挑战。

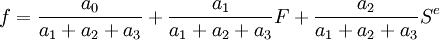

该理论将远期外汇市场的交易活动归纳为纯粹的套利活动、纯粹的投机活动以及商业套汇活动三类。并且假设套利者对远期外汇存在有超额需求。于是这三类交易对远期外汇的超额需求就有如下表达:

1)纯粹套利者对远期外汇的超额需求(Ya)

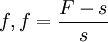

这一超额需求就是利率平价决定的远期汇率F和市场决定的远期汇率f之差的增函数。用公式表示为:

Ya = a1(F − f),a1 > 0(a1为常数) (1)

2)纯粹投机者对远期外汇超额需求(Ys)

这一超额需求是投机者预期的即期汇率(Se)和与此相对应的远期汇率(f)之差的增函数,用公式表示为:

Ys = a2(Se − f),a2 > 0 (a2为系数) (2)

3)商业套汇对远期外汇的超额需求(Yh)

这一超额需求是远期汇率(f)的减函数,用公式表示为:

Yh = a0 − a3f,a0 > 0,a3 > 0 (3)

其中a0为常数,a3为系数。

如果在均衡条件下,套利、投机和商业套汇三者对远期外汇超额需求必等于零。于中就有:

Ya + Ys + Yh = 0 (4)

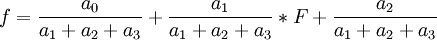

现将(1)、(2)、(3)式代(4)式,得:

(5)

(5)

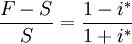

根据:

得: (6)

(6)

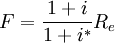

将(6)式代入(7)式,得:

(7)

(7)

(6)就是利率平价现代理论的远期汇率方程。这一方程由两部分组成:一是由利率平价决定的汇率F;另一部分是市场对即期汇率的预期Se。这个方程说明,远期汇率是由套利者、投机者和贸易商的交易行为共同决定的。

利率平价的现代理论较之传统理论更接近现实,更为全面,然而它也有自身的缺陷。这主要表现在式中的参数(a1,a2,a3)无法确定;预计的即期汇率结果的准确性将直接影响得出的结论。因此该理论的实证经验结果也较为复杂,其中有些结果是不支持这一理论的。

从利率平价方程可以看出,导致资本跨国界流动的因素主要有三个:

1、利差的相对变化,即资本通常由利率低的国家和地区流向利率高的国家和地区。

2、汇率状况导致的本币预期贬值率的变化,即本币面临的贬值压力的上升(下降)会导致资本从本币(外币)向外币(本币)的转移,发生资本流出(流人)。

3、利率和汇率之间的联动关系,即资本流动的方向不仅取决于利率差异和汇率水平,而且取决于利率和汇率之间的相互影响。

通过对现代利率平价理论的分析,可以得出如下结论:

1、当各国利率存在差异时,投资者通常希望将资本投向利率较高的国家,这种套利行为会导致资本的跨国界、跨市场流动。

2、投资收益能否实现不仅取决于利率水平的高低,而且取决于汇率水平预期变动率,如果汇兑损失超过了利差收益,投资者就会蒙受损失。

3、为了规避汇率风险,投资者通常在远期外汇市场上卖出高利率国家的货币。

4、利率较高的货币的即期汇率上浮,远期汇率下浮,出现远期贴水,利率较低的货币的即期汇率下浮,远期汇率上浮,出现远期升水。

5、抛补套利活动的不断进行会使远期差价发生变化,直到资本在两国之间获得的收益率完全相等为止。

利率平价理论的思想起源可以追溯到l9世纪60年代。l9世纪90年代,研究远期外汇理论的德国经济学家沃尔塞·洛茨提出了利差与远期汇率的关系问题。

20世纪初期,凯恩斯第一个建立了古典利率平价模型,得出以下结论:

1、决定远期汇率的基本因素是货币短期存款利率之间的差额。

2、远期汇率围绕利率平价上下波动。

3、不论远期汇率与其利率平价偏离多大程度,获得足够利润的机会使套利者把资金转移到更有利的金融中心。

4、如果外汇交易被少数集团控制,或在主要交易人之间达成交易协议,那么,挂牌汇率可能偏离其利率平价。

5、套利资金有限,常常不能大到足以使远期汇率调整到其利率平价水平上。

6、在不兑换纸币的条件下,银行利率变化直接促使远期汇率重新调整。

20世纪30一40年代,保罗·艾因齐格运用动态均衡思想,发展了利率平价的动态理论。经过罗伯特·z·阿利布尔等人的进一步完善,现代利率平价理论框架趋于成熟。

现代利率平价理论的基本假设是:投资者只能选择在国内存款或在国外存款;投资者拥有足够的套利资本;资本可以自由地在国际间流动;存在信息有效流动的即期和远期外汇市场;交易成本和税收很低,基本可以忽略不计。

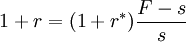

利率平价的推导过程是:假定本国利率水平为r,外国同期利率水平为r * ,S为即期汇率,F为远期汇率,期限与利率期限相同,且S、F皆为直接标价法下的汇率(即1单位外币等于多少本币),投资者使用1单位本国货币在本国投资,到期可收人:(1+r);若在国外投资,首先需将1单位本币兑换成外币1/S,投资到期将收回 。这一投资本利和为外币单位,按原来约定的远期汇率可收回本币:

。这一投资本利和为外币单位,按原来约定的远期汇率可收回本币: 。令两国的投资收益趋于相等,可 推导出下列利率平价方程:

。令两国的投资收益趋于相等,可 推导出下列利率平价方程: ;由此公式出发我们可以分别得出无抛补利率平价和抛补利率平价。

;由此公式出发我们可以分别得出无抛补利率平价和抛补利率平价。

1、无抛补利率平价(Uncox,ered Interest Rate Parity)

如果 ,即投资者根据其对未来汇率的预期进行决策,投资具有无风险报酬(风险报酬是一种报偿,通常以预期的超额收益形式出现,这是这种收益使人们愿意承担风险),远期汇率相当于未来预期的即期汇率,如果用△代表本币的预期贬值率,即

,即投资者根据其对未来汇率的预期进行决策,投资具有无风险报酬(风险报酬是一种报偿,通常以预期的超额收益形式出现,这是这种收益使人们愿意承担风险),远期汇率相当于未来预期的即期汇率,如果用△代表本币的预期贬值率,即 ,那么可得出无抛补利率平价方程。由于

,那么可得出无抛补利率平价方程。由于 是利率与预期贬值率的乘积,只要货币没有出现大幅度贬值,这个乘积作为“二阶小量” ,可忽略不计。则无抛补利率平价方程为

是利率与预期贬值率的乘积,只要货币没有出现大幅度贬值,这个乘积作为“二阶小量” ,可忽略不计。则无抛补利率平价方程为 。

。

无抛朴利率平价方程的含义是:本国利率高于外国利率的差额等于本国货币的预期贬值率。本国资产的预期收益率可以用等式左边的本国利率水平r来衡量,外国资产的预期收益率可以用等式右边的外国利率水平r * 再加上本国货币的预期贬值率△来衡量 在不考虑交易成本的前提下,二者相等是金融市场的均衡条件。投资者将根据利率平价方程是否成立在本国资产与外国资产之间进行选择, 确定投资方向。

如果 ,即购买本国资产的预期收益率高于购买外国资产的预期收益率,投资者将把资本从国外转移至国内,从而导致资本流人;反之,如果

,即购买本国资产的预期收益率高于购买外国资产的预期收益率,投资者将把资本从国外转移至国内,从而导致资本流人;反之,如果 ,即购买外国资产的预期收益率高于购买本国资产的预期收益率,投资者将把资本从本国转移至国外,从而导致资本流出;如果

,即购买外国资产的预期收益率高于购买本国资产的预期收益率,投资者将把资本从本国转移至国外,从而导致资本流出;如果![]() ,不发生因套利出现的资本的跨国流动。

,不发生因套利出现的资本的跨国流动。

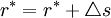

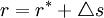

2、抛补利率平价(Covered Interest Rate Parity)

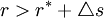

如果本国货币的远期升水(一国远期汇率超过即期汇率的比率)为 ,那么可以得出抛补利率平价方程r = r * + f(同理舍去二阶小量r * f)。即本国利率高于外国利率的差额等于本国货币的远期升水。如果r > r * + f,即购买本国资产的预期收益率高于购买外国资产的预期收益率,国内投资者将资本从国外转移至国内套利,导致资本流人;反之,如果r < r * + f,即购买外国资产的预期收益率高于购买本国资产的预期收益率,投资者将把资本从本国转移至国外,从而导致资本流出;如果r = r * + f,则不会因套利引起资本跨国流动。

,那么可以得出抛补利率平价方程r = r * + f(同理舍去二阶小量r * f)。即本国利率高于外国利率的差额等于本国货币的远期升水。如果r > r * + f,即购买本国资产的预期收益率高于购买外国资产的预期收益率,国内投资者将资本从国外转移至国内套利,导致资本流人;反之,如果r < r * + f,即购买外国资产的预期收益率高于购买本国资产的预期收益率,投资者将把资本从本国转移至国外,从而导致资本流出;如果r = r * + f,则不会因套利引起资本跨国流动。

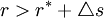

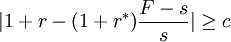

3、当套利活动存在交易成本c时,跨国界的套利活动能否进行,取决于国际利率差异与忙率预期变动率的差额、能否限制在交易成本内。利率平价方程则调整为: ;即当国际间利率差距扣除汇率预期变动率后的差额仍然大于交易成本,则套利、活动仍然能够导致资本的跨国界流动。

;即当国际间利率差距扣除汇率预期变动率后的差额仍然大于交易成本,则套利、活动仍然能够导致资本的跨国界流动。

1、利率平价理论对新兴市场危机的解释能力分析

由于新兴市场的金融危机涉及大量国际资本进入或离开一国金融市场,直接验证了利率平价理论的解释力。从新兴市场危机的 质看,货币危机导火索是短期国际游资的投机性炒作,而投机商决定资本投向的依据是股票、债券和货币等金融资产的价格或收益率,由于资产价格与利率水平之间具有负相关关系,而且投资收益涉及的货币兑换也会受到汇率水平的影响,反映在金融市场上。投资决策的依据实际上是利率、汇率以及由利率平价之问的联动关系。利率平价理论可以对亚洲金融危机的发展作出部分解释:

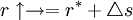

1)危机酝酿阶段。当本国为了吸引外资流人而提高短期利率时,由于投资者相信该国中央银行会保持其汇率的稳定,即△s=0,所以有 ,导致资本流入增加。资本流入增加积累到一定程度后.破坏市场均衡,这种市场失衡通过贬值预期表现出来,贬值预期的进一步上升,导致金融市场再次处于非均衡状态。

,导致资本流入增加。资本流入增加积累到一定程度后.破坏市场均衡,这种市场失衡通过贬值预期表现出来,贬值预期的进一步上升,导致金融市场再次处于非均衡状态。

2)投机冲击阶段。在本币面临的贬值压力不断上升的前提下,△s开始增大, 于是 .即购买本国资产的预期收益率低于购买外国资产的预期收益率,投机商率先将本币计值的金融资产转换为外币计值的金融资产;在羊群效应的支配下,大量投资者采取与投机商相同的交易行为,加入抛售本国资产的行列,从而使本币贬值的汇率预期成为现实并出现超调的结果,货币危机完成自我实现的过程。

.即购买本国资产的预期收益率低于购买外国资产的预期收益率,投机商率先将本币计值的金融资产转换为外币计值的金融资产;在羊群效应的支配下,大量投资者采取与投机商相同的交易行为,加入抛售本国资产的行列,从而使本币贬值的汇率预期成为现实并出现超调的结果,货币危机完成自我实现的过程。

3)货币当局的反危机措施 为了控制资本的恐慌性流出,使金融市场恢复均衡,货币当局的市场干预表现为,提高利率,使金融市场重新恢复均衡,即 。但是,本国利率的提高使本币的预期贬值率进一步提高,使本币面临更大的贬值压力,从而导致事与愿违的后果。

。但是,本国利率的提高使本币的预期贬值率进一步提高,使本币面临更大的贬值压力,从而导致事与愿违的后果。

2、利率平价理论面临的挑战

利率平价理论在对危机的压力的积累和反危机措施作出部分解释的同时,利率平价理论面临如下挑战:

1)如何解释亚洲危机的大面积传染。鉴于利率平价利率通常考虑两个国家的利率差距及汇率预期变动,对于多国汇率变动的关联性的解释能力严重不足。

2)如何识别市场心理逆转的拐点,尽管利率平价利率成功地证明了亚洲危机出现之前的市场失衡,但不具备对于一国承受失衡的耐久力及资本流动完全逆转的拐点的解释力。

3)在资本完全流动前提下,无法区分外部冲击的长期反应与短期反应的本质差异。