特雷纳-布莱克模型

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

证券分析是积极的资产组合管理的一种常用形式。如果研究单个证券,可能会发现许多定价不当的证券。它们给投资者提供了数值为正的预期α值。但是把资产组合全部集中在这些证券上将承担本可以通过分散投资而减少的公司风险。因此,作为一个积极型投资经理,必须在大胆利用定价不当的证券和分散投资目标之间做出权衡。

特雷纳与布莱克为证券分析的运用提供了一个优化模型,这种资产组合管理理论假定证券市场接近于有效率,该模型的要点是:

1.假定积极型投资管理基金的证券分析只能深入研究整个市场中相对较少的一部分股票,而其他没有被分析的证券的价格是合理的。

2.为了有效地分散投资,市场指数资产组合是所有投资的基准,模型把它当作消极型资产组合。

3.投资管理公司的宏观预测部门应该提供消极型(市场指数)资产组合回报率与方差的预测值。

4.证券分析的目标是用有限数量的证券构造一个积极型资产组合,定价不当的被研究证券就是这种组合的基本组成部分。

5.分析人员应该按照以下步骤来构造这个积极型资产组合,并对其预期成果进行评价:

- 估计出每只被分析证券的β值和它的残差风险,根据β值与的宏观预测值确定该证券的必要回报率。

- 根据每只证券定价不当的程度确定它的预期收益与预期超额收益(α值)。

- 不充分分散投资的成本为定价不当股票的非系统风险,即该股票残值的方差。这种风险抵消了对价格低估证券进行专门研究所带来的好处(α值)

- 根据α、β与残差风险的估计值确定每只证券在资产组合中的最佳权重。

- 根据资产组合中每只证券的权重估计出该积极型资产组合的α、β与残差风险。

6.根据消极型市场指数资产组合的宏观经济预测值与积极型资产组合的综合预测值确定最佳风险资产组合,它将是消极型资产组合和积极资产组合的结合。

- 如同不理想的市场时机也有巨大价值一样,特雷纳与布莱克提出的这种证券分析也具有潜在价值。所以,即使这种证券分析离精确还差很远,但恰当的积极管理总有增值能力。

- 特雷纳-布莱克模型在理论上很容易操作,而且即便把它的一些筒化假定放宽,它仍然大有作为。

- 该模型特别适用于分权化的机构中,而这正是使大型企业高效运转的精髓所在。

假设所有证券的定价都是合理的,使用指数模型作为这些合理定价证券回报率的参考,那么,第i个证券的回报率为:

ri = rf + βi(rM − rf) + ei.......(8-20)

其中, 是均值为0的随机扰动项。

不考虑证券分析,特雷纳与布莱克(TB)用式(8-20)表示所有证券的回报率,并且假定市场资产组合M是有效资产组合,而且证券之间回报率中的非系统部分 是不相关的。关于市场时机,TB假定消极型资产组合的预测已经做出,所以市场指数资产组合的预期回报率ei和它的方差 都是已知的。

都是已知的。

现在,我们只需考察目标证券集合中的一小部分,目的是在这些被分析证券中构造一个积极资产组合,并把这个组合与指数资产组合混合起来。对每一只证券,其回报率可以写成:

rk = rf + βk(rM − rf) + ek + ak

其中,ak表示定价不当证券的超出预期的额外收益。所以,对每一只被分析证券,都要估计以下参数:

ak,βk,σ2(ek)

如果所有的ak均为0,那么只需要进行消极管理就可以,指数资产组合M就是投资的最好选择。但这种可能性极小,因为总存在不为0的ak,有些为正,有些为负。

下面,我们继续分析持有积极型资产组合以后的工作,以便对特雷纳—布莱克模型有一个整体印象。假定某一积极型资产组合A已经被构造出来了,并具有以下参数:

aA,βA,σ2(eA)

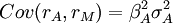

它的总方差等于系统方差 与非系统方差σ2(eA)的和,它与市场指数资产组合M的协方差为:

与非系统方差σ2(eA)的和,它与市场指数资产组合M的协方差为:

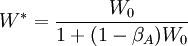

下面我们来看这个优化过程的数学原理,如果我们把一部分资金w投资于积极型资产组合,另一部分资金1-W投资于市场指数资产组合。那么,该组合的回报率为:

rp(W) = WrA + (1 − W)rM

我们可以用这个等式计算出夏普测度的数值(用超额回报均值除以它的标准差),它是权重W的一个函数。然后找到使夏普测度最大的最佳权重w。得到的最终结果为:

.......(8-21)

.......(8-21)

其中

![W_0 = \frac{a_A / \sigma^2 (e_A)}{[E(r_M) - r_f] / \sigma_M^2}](/w/images/math/9/e/3/9e3e4536ba8ed506b0e63eecf399bdd0.png)