债务效应

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

债务效应是指本币贬值后,偿还相同数额的外债需要付出更多的本国货币。当外债还本付息金额较大时,必会引起国内总需求的下降。即:本币贬值→偿还相同数额的外债需要付出更多的本国货币→国内总需求的下降。由此可见,货币汇率变化对总需求的影响是双重的,既有扩张性影响,又有紧缩性影响。由于数据的严重欠缺,我们目前还无法断定到底哪种影响占据主导地位。不过,我们现在就必须认识到这种双重影响的存在及其重要性。

债务效应的内容[1]

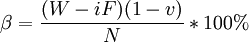

决定企业负债经营的经济规律就是债务效应。债务效应是指借用企业外来资本以提高企业自有资本收益的一种经济现象。其表达式为:

......(1)

......(1)

式中的p就是债务效应,W为企业毛利,i为借贷利率,F为负债资本,v为税率,N为企业自有资本量。从(1)式可以看出债务效应实际上就是企业自有资本的收益率。

在讨论债务效应对负债经营的影响之前,我们先定义两个与债务效应有关的概念:营业毛利率ω:

|

ω= | 营业毛利率(W) |

X 100% |

| 营业总额(N+F) |

.....(2)

和负债率

|

δ= | 借债资本量(F) |

X 100% |

| 企业原有资本量(N) |

.....(3)

由(1)、(2)、(3)式有

β = (1 − v)[ω + δ(ω − i)]....(4)

定义税后净收益A,

A=(1-v)(W-iF).....(5)

由(1)、(5)式,并由税后净收益A的定义有

A = (1 − v)[W + δ(ω − i)]N.....(6)

利用有关数学知识可以求出财务结构的杠杆支点M的横坐标和纵坐标分别为

ωM = i,β(M) = i(1 − v).....(7)

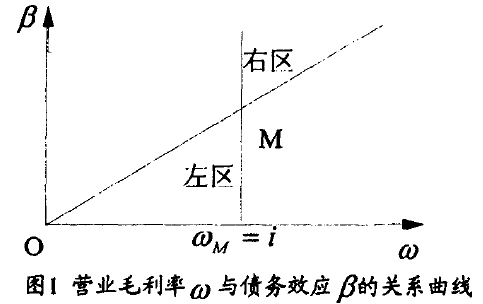

以毛利率(ω)为横坐标,以负债效应为(β)纵坐标,作出负债效应与毛利率之间的关系曲线如图1所示:

在ω − β图中,通过O的斜线为δ = 0,β = ω(1 − v)。由(5)、(7)式可知,当税率v一定时,如果ω > ωM = i时,即在M点右侧区域内,随债务率δ的增加,债务效应β也增加,企业的税后净收益A也将增加。也即企业经营得当,引进外来资本的增加可以给企业自有资本的收益率带来极大的好处,且引进的外资越多越好。企业借债发展的前提条件是对内搞活经济,使企业的毛利率。增加,这样刁能带来自有资产收益率的增加。

另一方面,当税率v一定时,如果ω < ωM = i时,即在M点左侧区域内,债务效应日随债务率s的增加而减少,这时企业的负债经营规模越小越好。在这种情况下,如果决策者不及时采取措施,而一味企图通过扩大生产规模,期望通过提高产量来获得经济效益就有可能导致企业债台高筑,甚至破产。

作为企业决策者首先要判断企业的外部环境和内部环境,以决定是否采用负债经营。如果采取负债经营,那么企业的负债率多大最为合适?这就要首先判断财务结构的杠杆点M也即债务效应的临界点。虽然在M点处,负债与无负债经营对企业原有资本的收益率是相同的,但对企业的净资产收益则有相当大的影响。为了更为直观、形象地说明债务效应在企业生产经营中的作用,不妨举一个例子来加以说明。

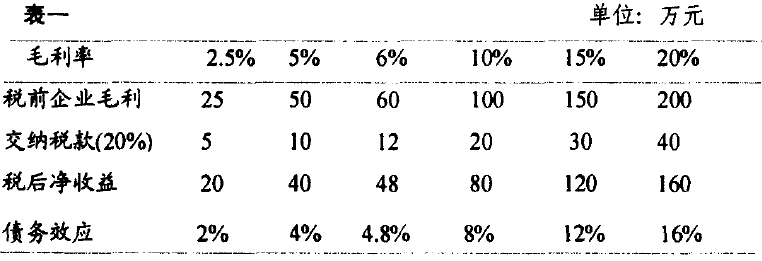

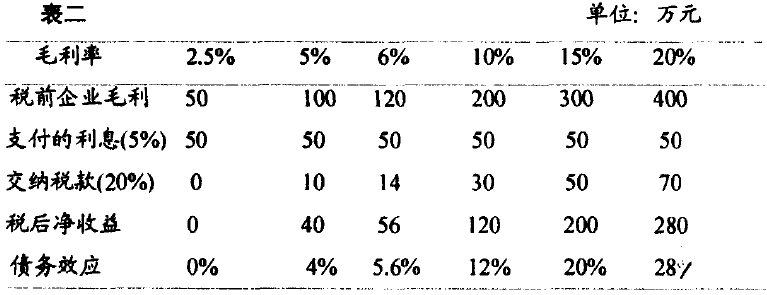

某企业的自有资本为1000万元,企业决策者准备从银行或从其他途径贷款1000万元用于扩大再生产。假定银行或其他途径的贷款利率为5%,企业税率为20%。企业在经济不景气的毛利率为2.5%,一般情况时为5%,经济复苏时为10%繁荣时期会突破15%高涨时期为20%。表一为企业借债前的资本收益情况:

这里的债务效应β=企业税后净收益(A)/自有资本(N)。因为企业负债为零,所以此时

企业的负债率δ=借债(F)/企业自有资本(N)=0%

表二为企业借债后的资本收益情况:

这里的债务效应β=企业税后净收益(A)/自有资本(N)。此时企业的负债率δ=借债(F)/企业自有资本(N)=100%

从上表中可知,在经济不景气条件下,即企业的毛利率为2.5%时,企业负债经营一年而一无所获,而非负债经营时则一年后企业的净收益为20万元。所以,此时企业不宜借贷进行负债经营;在财务结构杠杆点M上,即在正常的经济环境下,负债经营与非负债经营企业的净收益相同,但企业支付给银行或从其他途径借贷的利息为50万元,可以增加国家的收益。然而在这种情况下企业山于得不到好处,所以就不会考虑借贷来发展经济,对此国家可以考虑适当降低借贷利率来刺激企业发展经济;在经济复苏时,即毛利率为10%时,企业在负债经营与非负债经营时获得的净收益就不一样了,负债经营比非负债经营企业净收益要多出40万元,这时企业就应该考虑进行负债经营,并且要扩大负债经营规模以在尽最短的时间里发展企业经济。所以只要企业生产的商品质量高,经营得当,那么企业负债越大,债务给企业自有资本带来的净收益率就越大,企业获得的利润就越丰厚。在这种情况下,企业对国家的贡献就越大,其贡献主要表现为它上缴给国家的税款和给银行或其他途径借贷的利息。

债务效应的理论分析[2]

企业债务不仅是企业融资的一种方式,而且是规范企业与债权人之间债权债务关系的合约或制度安排。其效应主要存”财务杠杆效应”和‘治理效应”两种。债务的财务杠杆效应是指企业通过对债务比例的选择而对权益资本利润率的影响。MM理论(Modigliani and Miller,1963)认为,有负债公司的权益资本成本等于无负债公司的权益资本成本加上一笔风险报酬,而这笔风险报酬的大小则视公司债务融资程度和公司所得税率的大小而定。根据这一原理,债务的财务杠杆效应便可用下列公式加以定量描述:

权益资本利润率=总资产息税前利润率+总资产息税前利润率-负债利率*债务资本权益资本*(1-所得税率)

由上述公式可见,当总资产息税前利润率大于负债利率时,企业适当地举债,就可以提高权益资本利润率,即债务带来了正的财务杠杆效应;当总资产息税前利润率小于负债利率时,企业如果不缩减负债规模,就会降低权益资本利润率,侵蚀股东权益,甚至还有可能出现财务危机,即债务所产生了负的财务杠杆效应;当总资产息税前利润率等于负债利率时,从表面上看,这似乎对权益资本利润率没有影响,但由于借入的资本无增值,因此如果企业不尽快地采取措施扭转这种局面,债务也会产生负的财务杠杆效应。所以,从理论上讲,只要在企业里有固定资本成本的存在,权益资本利润率的变动幅度就应大于总资产息税前利润率的变动幅度。这一特点在企业财务学中被称为‘财务杠杆”,也是企业财务活动的一种规律性。在企业财务管理活动中,正确地认识和运用这种规律性,有助于做出正确地举债决策,提高权益资本利润率,规避或降低财务风险。

债务的治理效应是指债务对公司治理结构的影响。威廉姆森(Williamson,1998)认为,在市场经济条件的企业中,债务和股权不应仅仅被看作是可替代的融资工具,而且还应该被看作是可替代的治理结构。根据资本结构的契约理论,债务的治理效应主要表现在如下三个方面:(1)债务影响着经营者的努力水平和行为选择。詹森和麦克林(Jensen and Meckling,1976)的代理成本理论认为,当公司股权为1000%(即债务为零)时,经营者对公司的自由支配权最小,经营者的积极性最低,股权的代理成本最高;而当公司保持一定的债务比例时,就可以相对提高经营者的持股比例,降低股权的代理成本,但债务的代理成本又会随之上升。所以,适当地举债就可以抑制经营者的道德风险,缓和经营者与股东之间的利益冲突,降低代理成本总额。格罗斯曼和哈物Grossman and Hart,1982)的债务担保理论认为,债务作为一种担保机制,可以缓解经营者与股东之间的利益冲突,促使经营者努力工作,节约在职消费,提出合理的投资决策,从而降低由两权分离所产生的代理成本。戴蒙德(Diamond,1989)的声誉理论认为,由于破产机制的作用,债务融资能够促使经营者更加重视其社会地位、声誉、控制权等非金钱方面的收益和风险,从而更加努力工作。总之,债务作为一种硬预算约束,有助于抑制经营者的道德风险。(2)债务有助于抑制经营者的逆向选择,解决无效率投资问题。罗斯(Ross,1977)的信号传递理论认为,在经营者了解而投资者不了解企业未来收益分布函数的情况卜,由于企业破产概率与债务融资正相关,与企业质量负相关,企业经营业绩较差的经营者就不敢模仿经营业绩较好的企业来增加债务,投资者也就把债务融资当作是反映企业质量好的一个信号。所以,在信息不对称的情况下,债务作为向市场传递企业经营业绩的一个信号,有助于投资者对企业经营状况做出正确的判断,提高投资决策的有效性。(3)债务规定着企业控制权的分配。阿洪和博尔顿(Aghion and Bolton,1992)的控制权理论认为,当企业能按规定偿还债务时,则股东拥有企业的控制权,而当企业不能按规定偿还债务时,则由于破产机制的作用,债权人便拥有了企业的控制权,所以最优的债务比例能够使企业破产时将控制权从股东手中转移给债权人。哈瑞斯和雷维夫(Harris and Raviv,1988)的控制权理论认为,债务融资会影响经营者的持股比例和企业兼并市场的竞争,进而影响到对企业控制权的分配和对经营者的激励。所以,由于企业所有权的“状态依存”和破产机制的作用,债务融资不仅规定着企业剩余索取权的分配,而且也规定着企业控制权的分配。

综上所述债务融资对提高公司权益资本利润率和完善公司治理结构都有着积极的作用。但是,债务融资的这种积极作用来自于有效的债务约束机制等制度安排。如果没有一套有效的制度安排作保证,债务融资的积极作用就不可能得以发挥,反而会变成经济发展中的消极因素。