米勒模型

出自 MBA智库百科(https://wiki.mbalib.com/)

米勒模型(Miller Model)或稱:回歸的MM理論——同時考慮了公司所得稅和個人所得稅的MM模型

目錄 |

考慮公司稅的MM模型包括了公司賦稅因素,但卻沒有考慮個人所得稅的影響。l976年米勒在美國金融學會上提出了一個把公司所得稅和個人所得稅都包括在內的模型來估算負債杠桿對公司價值的影響。

該模型用個人所得稅對修正的MM理論進行了校正,認為修正的MM理論高估了負債的好處,實際上個人所得稅在某種程度上抵消了個人從投資中所得的利息收入,他們所交個人所得稅的損失與公司追求負債,減少公司所得稅的優惠大體相等。於是,米勒模型又回到最初的MM理論中去了。

設:TC為公司稅率,TS為個人股票所得稅,TD為債券所得稅。

這裡需要註意的是:股票收益包括股利和資本利得兩個部分,所以T;為加權平均的股利和資本利得稅率;所有的債券收入均為利息,利息按個人利息的最高稅率課稅。

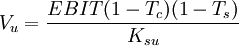

MM理論的所有假設不變,在考慮公司和個人所得稅的情況下,無負債企業的公司價值為:

上述公式中,分子表明無負債企業的收入在扣除公司所得稅和投資者的股本所得稅後的公司凈利。很明顯,與不考慮個人所得稅時的模型相比,公司凈利變小了,個人賦稅降低了投資者的實際可得收入,在其他條件不變的情況下,這些課稅會降低無負債企業的價值。

![V_L=V_u+[ 1-\frac{(1-T_c)(1-T_s)}{1-T_D} ] D](/w/images/math/7/3/2/732f338f98ae0fd1cbc71b7c53d40313.png)

公式就是估算有負債企業價值的米勒模型。米勒模型有幾個十分重要的含義:

(1)![[ 1-\frac{(1-T_c)(1-T_s)}{1-T_D} ] D](/w/images/math/1/7/1/1717283da631fca110bd401dbdff5ffb.png) 代表負債杠桿效應,即負債所帶來的公司價值的增加額,它相當於僅考慮公司稅時MM模型中的TD;

代表負債杠桿效應,即負債所帶來的公司價值的增加額,它相當於僅考慮公司稅時MM模型中的TD;

(2)如果忽略所有的稅率,則上式的結果與MM無公司稅時的情形一樣;

(3)如果忽略個人所得稅,即TS = TD = 0,則上式與MM公司稅模型相同;

(4)如果有個人所得稅,但TS = TD,與MM公司稅模型也相同。

案例一:米勒模型的案例分析[1]

根據企業借款可以產生節稅利益與個人擁有債權獲取利息收入後要多繳個人所得稅的矛盾,建立了米勒模型:Vg=Vu[1-(1-Tc)×(1-Te)/(1-Td)×D]

其中:Vg——有負債公司的市價

Tc——公司所得稅率

Td——債權收益稅率

Vu——無負債公司的市價

Te——股權收益稅率

D——負債的市價

從上述模型中可以看出:

當[1-(1-Tc)×(1-Te)/(1-Td)]>0時,企業負債融資可增加企業價值。

具體地說.當債權收益稅率為O或股權收益稅率大於或等於債權收益稅率時。該不等式顯然成立,此時企業負債融資可增加企業的總價值;當股權收益稅率低於債權收益稅率且債權收益稅率為非累進稅率時,如果此時不等式仍然成立,那麼企業負債融資可增加企業價值;當股權收益稅率低於債權收益稅率且債權收益稅率為累進稅率時。如果此時不等式仍然成立。那麼要使投資者願意購入債權。企業只有提高債權的利率.使投資者購人債權獲得的課稅後收益大於或等於購買股權併進行風險因素調整後獲得的課稅後收益。

當企業負債融資越多,投資者的利息收入越高。課稅等級也越高。稅負越來越重。最後Td的升高使[1-(1-Tc)×(1-Te)/(1-Td)]>0不再成立,此時企業負債融資產生的節稅收益已不能抵補負債的利息開支,此時企業就會放棄負債融資.否則企業的總價值就會下降。這樣企業負債與股權的均衡狀態就形成了.這個均衡狀態是由企業所得稅率、債權收益稅率,股權收益稅率以及投資者的課稅等級所決定的。

即當邊際節稅利益等於邊際個人所得稅時,負債比處於均衡狀態。

(一)債權報酬的個人所得稅稅率發生變化

假設股權報酬的個人所得稅稅率20%及企業所得稅稅率30%,保:t-t不變,債權報酬個人所得稅稅率依次為1O%、44%,50%,代入1-(1-Tc)×(1-Te)/(1-Td),有:

1-(1-30%)×(1-20%)/(1-10%)=1-70%×80%÷90%=0.38

1-(1-30%)×(1-20%)/(1-10%)=1-70%×80%÷56%=0.1-(1-30%)×(1-20%)/(1-50%)=1-70%×80%÷90%=-0.12根據米勒模型可知,當[1-(1-Tc)×(1-Te)/(1-Td)]>0時,負債融資可增加企業價值:[1-(1-Tc)×(1-Te)/(1-Td)]<0時,負債融資會減少企業價值。假設.當股權報酬個人所得稅稅率2O%,企業所得稅稅率30%,債權報酬個人所得稅稅率為1O%時,使[1-(1-Tc)×(1-Te)/(1-Td)]>0成立,擁有負債的公司價值比沒有負債的公司價值小:當股權報酬個人所得稅稅率20%,企業所得稅稅率30%,債權報酬個人所得稅稅率為44%時,使[1-(1-Tc)×(1-Te)/(1-Td)]=0成立,則擁有負債的公司價值與沒有負債的公司價值相等.此時,稅收屏蔽作用消失。

(二)股權報酬的個人所得稅稅率發生變化

假設債權報酬的個人所得稅稅率20%及企業所得稅稅率30%保持不變,股權報酬的個人所得稅稅率依次為O、20%、50%,代入1-(1-Tc)×(1-Te)/(1-Td),有:

1-(1-30%)×(1-0%)/(1-20%)=1-70%×1÷80%=0.125

1-(1-30%)×(1-20%)/(1-20%)=1-70%×80%÷80%=0.3

1-(1-30%)×(1-50%)/(1-20%)=1-70%×50%÷80%=0.5625

根據米勒模型可知,在債權報酬個人所得稅稅率20%,企業所得稅稅率3O%,股權報酬個人所得稅稅率依次為O、20%、50%的情況下,可使[1-(1-Tc)×(1-Te)/(1-Td)]>0成立,故擁有負債的公司價值比沒有負債的公司價值大。這表明,只要有債權報酬個人所得稅和企業所得稅存在,無論是否存在股權報酬的個人所得稅,負債經營對企業都有利,都會增加企業價值。

(三)企業所得稅稅率發生變化

假設債權報酬和股權報酬的個人所得稅稅率都保持20%不變.企業所得稅稅率依次為O、30%、50%,代入1-(1-Tc)×(1-Te)/(1-Td),有:

1-(1-0%)×(1-20%)/(1-20%)=1-80%÷80%=0

1-(1-30%)×(1-20%)/(1-20%)=1-70%×80%÷80%=0.125

1-(1-50%)×(1-20%)/(1-20%)=1-50%×80%÷80%=0.5

根據米勒模型可知,當債權報酬個人所得稅稅率20%,股權報酬個人所得稅稅率20%,企業所得稅稅率為O時,[1-(1-Tc)×(1-Te)/(1-Td)]=0成立.擁有負債的公司價值和沒有負債的公司價值相等;當債權報酬個人所得稅稅率20%,股權報酬的個人所得稅稅率20%,企業所得稅稅率為30%或50%時,[1-(1-Tc)×(1-Te)/(1-Td)]>0都成立.擁有負債的公司價值比沒有負債的公司價值大.在這種情況下,負債都增加了企業價值。

綜上所述,在一定條件下,稅收屏蔽效應不會被個人所得稅完全抵消,削減後的稅收屏蔽效應是可以發揮作用的。

- ↑ 王素榮.資本結構與稅收相關性分析[J].稅務研究.2005,10

Vu——無負債公司的市價 小寫的u代表什麼意思啊