鮑莫爾模型

出自 MBA智库百科(https://wiki.mbalib.com/)

鮑莫爾模型,即“平方根定律”(square-root rule)

目錄 |

鮑莫爾模型,是美國經濟學家威廉·傑克·鮑莫爾(William Jack Baumol)於1952年創造,將利率因素引入交易性貨幣需求分析而得出的貨幣需求理論模型,論證了交易性貨幣需求受利率影響的觀點,從而修正了凱恩斯關於交易性貨幣需求對利率不敏感的觀點。[1]

鮑莫爾模型的立論基礎:經濟行為以收益最大化為目標,因此在貨幣收入取得和支用之間的時間差內,沒有必要讓所有用於交易的貨幣都以現金形式存在。

鮑莫爾模型的三個假定:

1、人們收入的數量已定,間隔一定;支出的數量事先可知且速度均勻。

2、人們將現金換成生息資產採用購買短期債券的形式,他們具有容易變現、安全性強的特征。

3、每次變現(出售債券)與前一次的時間間隔及變現數量都相等。

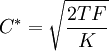

鮑莫爾平方根公式:

鮑莫爾模型的結論:

1、交易性貨幣需求是收入的正比函數,彈性為0.5。

2、交易性貨幣需求是利率的反比函數,彈性為-0.5。

凱恩斯理論中,交易動機的貨幣需求只是收入的函數,與利率無關。鮑莫爾發現交易動機的貨幣需求,也同樣是利率的函數,是利率的遞減函數。

鮑莫爾認為,任何企業或個人的經濟行為都以收益的最大化為目標,因此在貨幣收入取得和支用之間的時間差內,沒有必要讓所有用於交易的貨幣都以現金形式存在。由於現金不會給持有者帶來收益,所以應將暫時不用的現金轉化為生息資產的形式,待需要支用時再變現,只要利息收入超過變現的手續費就有利可圖。一般情況下利率越高,收益越大,生息資產的吸引力也越強,人們就會把現金的持有額壓到最低限度。但若利率低下,利息收入不夠變現的手續費,那麼人們寧願持有全部的交易性現金。因此,貨幣的交易需求與利率不但有關,而且關係極大,凱恩斯貶低利率對現金交易需求的影響並不符合實際。

合理現金持有量的理論模型~鮑莫爾模型

鮑莫爾模型從存貨理論出發,認為公司用於商品交易的現金餘額不僅與公司的商品交易規模有關,而且與機會成本、市場利率有關。該模型屬於現金餘額的優化模型,對於公司關於現金餘額的決策有一定的指導意義。該模型的分析思路如下:

公司期初的現金餘額為C,期末的現金餘額為0,期間平均現金餘額為C/2。機會成本為年K。年交易額為T,每次買賣證券需要的費用(管理成本)為F。

總成本由兩個部分構成,機會成本和管理成本。機會成本為(C/2×K),交易成本為(T/C×F)。總成本為:

(C/2×K)+(T/C×F)

為了使總成本達到最小,可以得到:

C * 為期初現金最佳持有規模。

平均現金持有規模為

本理論模型有兩個缺點:一是該模型嚴格假定公司有一個恆定的支付頻率,而大多數公司都沒有一個恆定的支付頻率;二是該模型假定公司在計劃期間沒有安全庫存,而事實上大多數公司都有安全庫存。

鮑莫爾模型的評價[2]

鮑莫爾模型對西方貨幣理論產生了重大影響。眾多學者在研究貨幣理論和貨幣政策問題時都論及該理論,對它的褒貶不一。

對該模型的肯定之處是,以為該模型從人們保持適度的現金用於交易,而將暫時閑置的部分用以獲利這個常見的現象出發,得出交易性貨幣需求在很大程度上受利率變動影響的結論,具有普遍的適用性。這是對凱恩斯貨幣交易需求理論的重要發展。

另外,該模型的結論還可應用於國際金融領域。因為國際儲備如同經濟單位的現金存量,也具有規模經濟的特征。因此國際儲備不必與國際貿易量成同一比例增減。並且在國際經濟交往中用一種普遍的國際貨幣,可以節省國際支付的交易成本。

對於上述鮑莫爾模型,也有不少批評意見。比如認為模型忽略了影響貨幣交易需求的一些重要因素,如時間價值、通貨膨脹、貨幣界定、支付制度和條件、金融創新等,致使模型有失偏頗;有的否定模型的定性理論假設;還有一種意見認為模型的數量關係描述不准確,認為貨幣需求對交易量的彈性並不是一個常數,而是一個變數,這個變數的具體數在0.5和1之間。

和CIIa書上有些不一致、