卡爾多經濟周期模型

出自 MBA智库百科(https://wiki.mbalib.com/)

卡爾多經濟周期模型

卡爾多經濟周期模型可以看成凱恩斯國民收入決定模型的一個延伸。在國民收入決定理論中,為了分析的便利,我們假設了投資只取決於利息率.它是利息率的減函數。事實上,投資不僅僅取決於利息率,還取決於國民收入。一般說來,收入越大,投資也就越多;反之,收入越小,投資也就越少。將投資決定結合起來,投資函數可以記為:

I = I0 + eY

其中,I0為自主投資,它取決於利息率,與收入無關;eY是由收入引致的投資,e大於零表示邊際投資傾向。

以上述方式擴展投資函數後,兩部門經濟中的均衡國民收入由下列模型所決定(以投資等於儲蓄的均衡條件):

儲蓄函數S = − a + (1 − b)Y

投資函數I = I0 + eY

均衡條件I = S

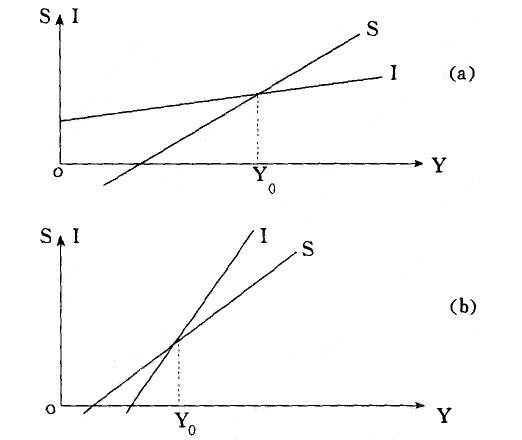

如上圖所示。投資等於儲蓄決定均衡國民收入Y。在圖(a)中邊際投資傾向小於邊際儲蓄傾向。當經濟處於均衡點Y0的左邊時,投資大於儲蓄,從而經濟擴張,即經濟趨向於均衡點Y0;反之,當經濟處於Y0的右邊,投資小於儲蓄,經濟向Y0收縮。所以,(a)圖表示的均衡是穩定均衡。在(b)圖中,邊際投資傾向大於邊際儲蓄傾向。當經濟處於均衡點Y0的左邊時,投資小於儲蓄,經濟會收縮,從而離Y0越來越遠;反之,若經濟處於均衡點Y0的右邊,經濟會因為擴張而遠離Y0,所以(b)圖表示的均衡是不穩定均衡。

雖然引入邊際投資傾向可以說明穩定均衡和不穩定均衡,但經濟並沒有因此出現周期性運動。因此,線性方式的投資函數不能說明周期現象。在這裡,卡爾多引入了非線性的投資函數,並且認為投資不僅取決於收入Y,而且取決於現有的資本存量K。在收入既定的條件下,資本存量越大,所需要的投資就越小;反之,資本存量越小,所需投資越大。在資本存量既定條件下,收入越大,投資就越大,投資與收入呈同一方向變動。如果我們忽略利息率的變動,則投資函數可以寫成:

I = I(Y,K)

如上圖所示。當投資取非線性形式時,在某一既定的資本存量上下,投資曲線與儲蓄曲線的交點不能多於一個。以I1(K = K1)為例,I1所決定的均衡點為A、B和C三個點。在A點、C點,由於邊際投資傾向小於邊際儲蓄傾向,因而它們是穩定均衡。而在B點,邊際投資傾向大於邊際儲蓄傾向,因而B點是不穩定均衡點。

假設經濟開始時的投資曲線由I1表示,並且最初的國民收入量為Y4。在Y4處,由於投資大於儲蓄,從而經濟擴張,國民收入朝著A所示的方向增加。由於A是I1所決定的三個均衡點中收入最高的,所以它以及左邊附近所決定的投資也高。連續的高額投資使資本存量增加,從而投資曲線下降。在投資曲線向下移動的過程中,A點逐漸向左移動,B點逐漸向右移動,最終重合於D點。這時,投資由I1下降到I2,資本存量為K2。在D點,由於投資小於儲蓄,經濟會收縮,即由I2決定的經濟會趨向於E。由於E點決定的國民收入低,從而經濟處於蕭條狀態。隨著經濟向零點移動,收入越來越小,從而投資也就越來越小。投資越少,資本存量也就越少,從而促使投資曲線向上移動。隨著投資曲線向上移動,E點向右移動,D點向左移動,經濟逐漸擴張到I3曲線上的F點。在F點,投資大於儲蓄,經濟將繼續朝著G所示的方向擴張。當然,在經濟擴張過程中,G點會隨著I3一起朝著A點移動。可見,經濟由Y4到Y1是一個擴張過程,Y1是繁榮階段;由Y1經Y4、Y2到Y3是衰退過程,Y3是蕭條階段;從Y3經Y5到Y1則是新一輪的擴張,如此下去。以非線性的、包含收入和資本存量為變數的投資函數,卡爾多說明瞭起因於投資的經濟周期。