卡尔多经济周期模型

出自 MBA智库百科(https://wiki.mbalib.com/)

卡尔多经济周期模型

卡尔多经济周期模型可以看成凯恩斯国民收入决定模型的一个延伸。在国民收入决定理论中,为了分析的便利,我们假设了投资只取决于利息率.它是利息率的减函数。事实上,投资不仅仅取决于利息率,还取决于国民收入。一般说来,收入越大,投资也就越多;反之,收入越小,投资也就越少。将投资决定结合起来,投资函数可以记为:

I = I0 + eY

其中,I0为自主投资,它取决于利息率,与收入无关;eY是由收入引致的投资,e大于零表示边际投资倾向。

以上述方式扩展投资函数后,两部门经济中的均衡国民收入由下列模型所决定(以投资等于储蓄的均衡条件):

储蓄函数S = − a + (1 − b)Y

投资函数I = I0 + eY

均衡条件I = S

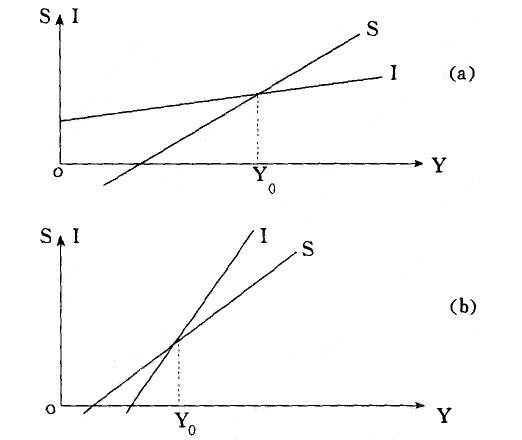

如上图所示。投资等于储蓄决定均衡国民收入Y。在图(a)中边际投资倾向小于边际储蓄倾向。当经济处于均衡点Y0的左边时,投资大于储蓄,从而经济扩张,即经济趋向于均衡点Y0;反之,当经济处于Y0的右边,投资小于储蓄,经济向Y0收缩。所以,(a)图表示的均衡是稳定均衡。在(b)图中,边际投资倾向大于边际储蓄倾向。当经济处于均衡点Y0的左边时,投资小于储蓄,经济会收缩,从而离Y0越来越远;反之,若经济处于均衡点Y0的右边,经济会因为扩张而远离Y0,所以(b)图表示的均衡是不稳定均衡。

虽然引入边际投资倾向可以说明稳定均衡和不稳定均衡,但经济并没有因此出现周期性运动。因此,线性方式的投资函数不能说明周期现象。在这里,卡尔多引入了非线性的投资函数,并且认为投资不仅取决于收入Y,而且取决于现有的资本存量K。在收入既定的条件下,资本存量越大,所需要的投资就越小;反之,资本存量越小,所需投资越大。在资本存量既定条件下,收入越大,投资就越大,投资与收入呈同一方向变动。如果我们忽略利息率的变动,则投资函数可以写成:

I = I(Y,K)

如上图所示。当投资取非线性形式时,在某一既定的资本存量上下,投资曲线与储蓄曲线的交点不能多于一个。以I1(K = K1)为例,I1所决定的均衡点为A、B和C三个点。在A点、C点,由于边际投资倾向小于边际储蓄倾向,因而它们是稳定均衡。而在B点,边际投资倾向大于边际储蓄倾向,因而B点是不稳定均衡点。

假设经济开始时的投资曲线由I1表示,并且最初的国民收入量为Y4。在Y4处,由于投资大于储蓄,从而经济扩张,国民收入朝着A所示的方向增加。由于A是I1所决定的三个均衡点中收入最高的,所以它以及左边附近所决定的投资也高。连续的高额投资使资本存量增加,从而投资曲线下降。在投资曲线向下移动的过程中,A点逐渐向左移动,B点逐渐向右移动,最终重合于D点。这时,投资由I1下降到I2,资本存量为K2。在D点,由于投资小于储蓄,经济会收缩,即由I2决定的经济会趋向于E。由于E点决定的国民收入低,从而经济处于萧条状态。随着经济向零点移动,收入越来越小,从而投资也就越来越小。投资越少,资本存量也就越少,从而促使投资曲线向上移动。随着投资曲线向上移动,E点向右移动,D点向左移动,经济逐渐扩张到I3曲线上的F点。在F点,投资大于储蓄,经济将继续朝着G所示的方向扩张。当然,在经济扩张过程中,G点会随着I3一起朝着A点移动。可见,经济由Y4到Y1是一个扩张过程,Y1是繁荣阶段;由Y1经Y4、Y2到Y3是衰退过程,Y3是萧条阶段;从Y3经Y5到Y1则是新一轮的扩张,如此下去。以非线性的、包含收入和资本存量为变量的投资函数,卡尔多说明了起因于投资的经济周期。