投资函数

出自 MBA智库百科(https://wiki.mbalib.com/)

投资函数(Investment Function)

目录 |

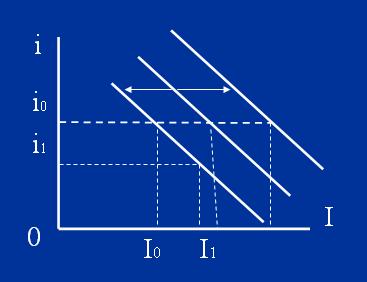

I:代表投资

i:代表利率

2、投资曲线的变动

- ⒈ 常见4类模型形式

It = f(ΔYt) + μt

It = f(Yt,Kt − 1) + μt

It = f(Yt,Yt − 1,It − 1) + μ

It = f(ΔYt,Yt − 1,It − 1) + μ

分别为后面4类加速模型。

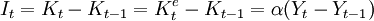

- ⒉ 原始加速模型(Naïve Accelerator Model)

1917年Clark提出

Ke = αY

It = αΔYt + μ

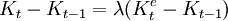

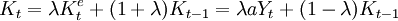

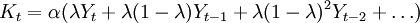

- ⒊ 灵活的加速模型(Flexible Accelerator Model)

Koyck于1954年

如果考虑到折旧,则有:

It = Kt − Kt − 1 + δKt − 1 = αλYt + (δ − λ)Kt − 1

It = αλYt + (δ − λ)Kt − 1 + μ

- ⒋ 实用的加速模型

利用It − 1 = Kt − 1 + (1 − δ)Kt − 2

It − (1 − δ)It − 1 = αλYt + (δ − λ)Kt − 1 − (1 − δ)αλYt − 1 − (1 − δ)(δ − λ)Kt − 2

= αλYt − (1 − δ)αλYt − 1 + (δ − λ)It − 1

It = αλYt − (1 − δ)αλYt − 1 + (1 − λ)It − 1 + μ

- ⒌ 利用最新信息的加速模型

Hines和Catephores于1970年指出,人们是根据产出水平的最新信息来确定资本存量的期望值,而不是根据尚未可知的实际产出水平。于是有

It = αλYt − n − (1 − δ)αλYt − n − 1 + (1 − λ)It − 1

= αλΔYt − n + δαλYt − n − 1 + (1 − λ)It − 1

It = αλΔYt − n + δαλYt − n − 1 + (1 − λ)It − 1 + μ

⒍ 对加速模型的评价

假设

- 1、假设

加速模型认为投资的原动力是产出的增长。

但由于投资活动是一个多周期过程,投资决策必然与资金的回报有关,所以就要考虑市场条件、税率、利率、产品与资本品的价格等因素。

所以,资本存量的预期值并不取决于产出水平,而是取决于利润水平。

- 2、模型

Grunfeld于1961年提出了资本存量的预期值与利润水平之间的关系:

考虑资本存量的调整过程,投资函数模型为:

= λα0 + λα1Vt + (δ − λ)Kt − 1

其计量形态为:

It = λα0 + λα1Vt + (δ − λ)Kt − 1 + μ

先验地得到折旧率δ,然后估计模型的其它参数。

- 1、假设

加速模型假设资本产出比为常数,即认为资本与其它要素之间不具有可替代性。

戴尔·乔根森(Dale W. Jorgenson)将新古典生产函数引入投资函数模型,承认在生产函数中要素之间具有可替代性,提出了新古典投资函数模型。

- 2、模型

以利润最大为目标,以新古典生产函数为约束条件,求解如下极值问题:

MzxRt = ptYt − wtLt − wtLt − rtKt

约束:Yt = f(Kt,Lt)

其中R、p、w、r分别为利润、产品的价格、工资率和资本的租金。

求解该极值问题即得到资本的最优存量,以此决定投资。

该模型的求解过程利用了边际生产力条件,不适用。

- ⒈ 模型形式

常用的模型形式

合理的经济解释

估计中的问题

- ⒉ 推导过程

根据经济行为,有

It = f1(Yt)

Yt = f3(Kt,Lt)

逐一代入,则得到上面所表示的投资函数模型 。

分别采用简单的线性关系表示上述3个函数,有

It = αtYt

Yt = etKt

什么是资金积累函数和净投资函数? 求指教,谢谢!!