信用违约互换

出自 MBA智库百科(https://wiki.mbalib.com/)

信用违约互换(credit default swap,CDS),也称信用违约掉期、信贷违约掉期

目录 |

信用违约互换(credit default swap,CDS)是国外债券市场中最常见的信用衍生产品。在信用违约互换交易中,违约互换购买者将定期向违约互换出售者支付一定费用(称为信用违约互换点差),而一旦出现信用类事件(主要指债券主体无法偿付),违约互换购买者将有权利将债券以面值递送给违约互换出售者,从而有效规避信用风险。由于信用违约互换产品定义简单、容易实现标准化,交易简洁,自90年代以来,该金融产品在国外发达金融市场得到了迅速发展。

对于投资者,规避信用风险的方法一种是根据信用评级直接要求信用利差,另一种就是购买诸如信用违约互换等信用衍生品。如果投资组合中企业债券发债体较多、行业分布集中度低,则直接要求每只债券一定信用利差即可有效降低组合整体信用风险损失;但如果组合中企业债券数目不多、行业集中度高,不能有效分散信用风险,购买信用违约互换即成为更现实的做法,产生与通过分散资产来降低组合风险的同等作用。

由于在购买信用违约互换后,投资者持有企业债券的信用风险理论上降低为零,我们可以因此认为企业债券收益(y)、信用违约互换点差(s)和无风险利率(r)存在等式关系s=y-r。在具体交易中,国债收益率以及利率互换(swaprate)收益率都可用作无风险利率,而交易商对具体企业债券市场报价则简单表述为在同期限无风险利率基础上加上信用违约互换点差水平。

2004年,信用违约互换,当时在全球进行交易的国家也仅仅限于美国和欧洲,但由于它发展迅速,仅仅三年时间就已经位列全球信用衍生品交易量的第二位,英国银行家协会出版的《British Bankers’Association一一Credit Derivatives Report 2006》显示信用违约指数产品已经成为信用衍生产品中的第二大类,成为信用违约掉期市场上的热门投资点。

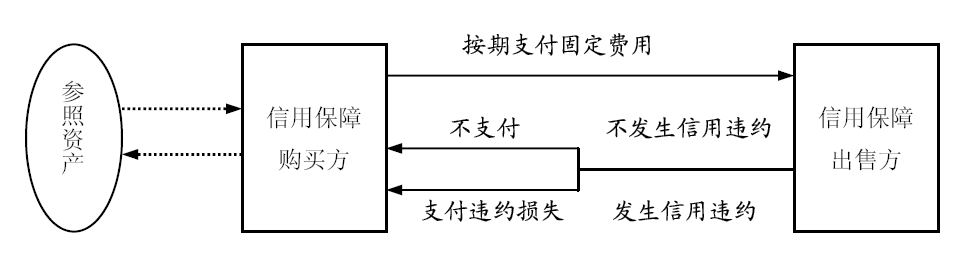

信用违约互换是将参照资产的信用风险从信用保障买方转移给信用卖方的交易。信用保障的买方向愿意承担风险保护的保障卖方在合同期限内支付一笔固定的费用;信用保障卖方在接受费用的同时,则承诺在合同期限内,当对应信用违约时,向信用保障的买方赔付违约的损失。对应参照资产的信用可是某一信用,也可是一篮子信用。如果一篮子信用中出现任何一笔违约,信用保障的卖方都必须向对方赔偿损失,其结构如图1所示:

图:信用违约互换

目前国内的企业债券几乎都有银行或者有实力机构担保,偿付的风险基本没有,但是这不代表国内就彻底没有信用违约互换出现基础。以下两种情况可促使信用违约互换出现:

1)目前的企业债券大多是长期债券,横跨不止一个经济周期,企业信用状况不一定会恒定良好。如果一旦发债企业出现偿付问题,企业债偿付将转由担保机构完成,此时企业债券即由可交易流通的债券转变为失去流动性的担保机构债务。投资者将失去资产组合操作的灵活性,并将调整资产组合的风险价值或其他风险指标。一旦市场利率环境发生变化,投资者也不能通过买卖该企业债来获得收益或规避利率风险。所以说,发债企业的信用风险仍会导致投资者损失,尽管它并不带来投资者本金或预期票息收益的损失。

2)在国内机构投资实践工作中,风险控制较严的机构往往设有内部评级,内部评级不高的企业债券该类机构也不会轻易投资,此时如果有信用违约互换的支持,该类机构投资行为可能将有所变化。

因此说,尽管目前企业债券本息偿付基本不存在问题,但信用风险仍然会影响机构的投资收益和行为,这为信用违约互换的产生提供了基础。国内实力雄厚的大型机构完全可以出售信用违约互换给企业债券投资者,通过创造信用衍生产品增进其他业务合作,并实实在在形成一笔表外收入,而购买信用违约互换的机构则可以增加资产组合灵活性和资产组合品种多样性。

短期融资券是另一个信用违约互换可以出现的领域。虽然短期融资券期限较短,在如此短时间内发债企业出现偿付风险可能不大,国外对商业票据市场的长期跟踪研究也表明这类品种信用风险很小。但随着发债企业数目迅速增多,极少数发债企业突然出现兑付危机的概率还是存在的。因此说在短期融资券领域信用违约互换仍有创造与应用的价值。

在国内市场交易大量应用信用违约互换之前,信用违约互换在国内的应用价值可能会在投资银行领域。随着企业债及短期融资券市场规模的扩大,债券发行体将不仅仅限于实力雄厚的大型企业,中小企业也将成为发行主体。由于国内信用评级机制发展滞后,市场还不能有效对信用风险进行甄别和定价,承销商为中小企业进行投资银行服务可能会遇到市场需求瓶颈。此时如果主承销商实力雄厚,完全可以通过向投资人出售信用违约互换的方式为发债主体进行信用增强,并进而吸引更多的投资者。特别是在短期融资券发行领域,商业银行通过出售信用违约互换方式可以有效增强中小企业信用水平,从而使规模略小一些的企业成为发债体,丰富信用市场品种范围。

在债券市场经历连续多月的上涨后,国债、政策金融债等无信用风险债券收益率愈来愈低,机构普遍开始寻找新的投资方向和利润来源,金融创新逐渐成为机构关心的领域。作为一种金融创新,信用违约互换有其存在发育的土壤,在银行间市场这种柜台市场中,机构间完全可以签署协议,通过表外业务创新获取收益或者规避风险。当然,创新的初始阶段市场交易不会频繁,但不断坚持创新思路、不断坚持实践创新应是低收益率环境下市场成员的工作重点之一。

信用违约互换的优点[1]

1、信用违约互换自身流动性强。首先,其交易效率高、交易成本低。标准化的特点使交易商可迅速实现大规模的交易量,而其交易成本更只有一个基点的二分之一,远远小于单一标的资产信用违约互换的交易成本,因此,更受信用市场参与者的青睐其次,市场接受程度高。信用违约互换是公认的整体市场信用风险的一个关键性指标,能够比单一标的资产信用违约互换更迅速的反应市场的基本情况,并有化解系统风险的作用,获得经销商和业界的广泛支持。

2、可以增强信用衍生品市场的流动性。信用违约互换不仅自身的流动性高,还对整个信用衍生品市场流动性的增加有显著的推动作用,这主要体现在两方而:首先,信用违约指数其样本仅有125种,交易者可以通过复制信用违约互换在信用衍生产品市场上作多头或者空头的交易。在市场价格发生暴跌或者暴涨时,交易者就可以在两个市场上作对冲交易来回避风险,于是信用衍生产品整体市场的流动性就增加了。其次,指数交易本身就是一个增强市场流动性的特征之一,当能够通过信用违约指数基点的变化来对冲信用风险后,机构投资者就能够迅速的针对整个市场信用风险状况来调节信用风险头寸,从而促进了信用衍生品市场的交易量的增加。

3、可以平抑对冲信用风险,化解系统性风险。信用违约指数交易发展迅速而且吸引了大量的交易者,这主要是因为信用违约指数为交易者提供了以低廉的成本来快速分散、购买或出售信用风险。信用违约指数的交易者可以通过购买或者出售信用违约指数来管理信用风险头寸,从而化解系统风险

4、定价具有一定的透明性。信用违约互换指标的定价是每天免费提供的,投资者可以清楚了解其定价过程,便于投资者自己判断指标的定价公正与否,这实际上相当于向社会提供了一个监督的窗口,增加人们对信用违约互换产品的信赖众所周知,定价的透明、精确是风险管理功能有效发挥的重要条件之一,相较其他金融衍生品,信用违约互换在这方而的表现是比较突出的,这就保证了信用违约互换在交易过程中更具有可靠性,也促进了市场的优化。

信用违约期权与信用违约互换的区别并不大,因为在信用事件发生后,期权的购买方总会执行期权以获得补偿。不同的是,在信用违约互换中存在相当于名义贷款本金转移的问题,即信用保险买方可以以贷款本金为基数按双方商定的基点支付费用,而信用违约期权不存在这个问题。另外,在支付方式上,信用违约互换是在合约有效期内,定期的多次支付,而信用违约期权为一次性的支付期权费。

- ↑ 张蕾.《信用违约互换优缺点分析》[J].现代商业.2011年15期

本条目由以下用户参与贡献

Angle Roh,Vulture,山林,sky,Wwdz,Zfj3000,Lolo,Dan,鲈鱼,Yixi,wasd,KAER,Gaoshan2013,Tracy,寒曦,刘维燎.评论(共47条)

Securities and Exchange Commission chairman Christopher Cox was sharply challenged by Maryland Democrat Elijah Cummings about efforts now to crack down on one aspect of the credit mess. Cummings: "You became SEC chairman over three years ago. Why didn't you act sooner to require this disclosure of credit default swaps?"

我感觉写的很实在,大家多看几遍就明白了。

你可不可以用28個字說明用途?

I, a Dutch-Chinese, work at a Tier 1 bank with specialising in investment grade developed market corporate bond & CDS trading. I am about to move to Shanghai next year. feeling it is hard to find a relevant job in the local markets there. need helps please!

上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

谢谢,加深理解了

上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

very clear!

信用违约互换credit default swap 其实就是将如期不能兑现的信用为标地物交换一下,有人愿意出让,有人愿意受让(多少是保险公司) 其实大多数情况下都是是credit兑现,则保险公司赚了CDS Premium。 要是Credit没有兑现(如雷曼兄弟)则保险公司受让方赔大了。 以上都说的太复杂,没有实务操作。

但是CDS除了应用在债权保险上还可以包括一切金融衍生产品如汇率掉期等等。其实CDS就是一种手段。

CDS最大的问题其实不是前面有人说的IB把junk bonds包装好再通过其他方式卖出去,而是从很大的程度上鼓励了insider trading. 因为CDS其实就是在赌你contract的underlying entity的会跌,或者他的debt-structure里面会变化(debt越高CDS越贵)。所以如果要是有内部消息的话这个是很好赚钱的。08年的时候CDS的trading volume突然就上去了,特别是LB倒之前。 现在美国SEC正在审一个关于CDS insider trading的案子,但是没办法,现在CDS还没有规划成security,SEC理应管不到。SEC顶多只能说你的contract是基于securities价格上的,所以这个其实是投机的一个方法,但是很热。

上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

多谢啊! cds的买卖的价格怎么定啊

上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

感谢您的解释 更加通透了

上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

CDS使用来解释防止信用违约的, 你举的例子居然没有真实物品的交易双方又怎么会有违约, 怎么会有实物的损失, 既然没有实物的损失, 那就完全背离CDS出现的作用。 这不是凭空玩数字游戏。

终于看懂了,写的人是个棒槌。 直接说就是一种对债权的保险不就得了吗。

同意,忽悠人的棒槌。现在的人经常把极为简单的东西复杂化,然后到处忽悠。

同意,忽悠人的棒槌。现在的人经常把极为简单的东西复杂化,然后到处忽悠。

Ligand (Talk | 贡献) 在 2009年12月30日 16:19 发表 上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

CDS使用来解释防止信用违约的, 你举的例子居然没有真实物品的交易双方又怎么会有违约, 怎么会有实物的损失, 既然没有实物的损失, 那就完全背离CDS出现的作用。 这不是凭空玩数字游戏。 _______________________________ 我也觉得CDS应该是针对特定reference asset的,然后是因为有类似于bankruptcy,failure to pay等违约情况会出现时才用的吧。这个例子有点误导了吧?

上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

感谢。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。

CDS使用来解释防止信用违约的, 你举的例子居然没有真实物品的交易双方又怎么会有违约, 怎么会有实物的损失, 既然没有实物的损失, 那就完全背离CDS出现的作用。 这不是凭空玩数字游戏。

没有真实标的物也一样可以有CDS。只有有“参照标的物”即可。如上面有人举的澳元对美元的汇率浮动风险。汇率市场上的CDS还是很合理的。

Ligand (Talk | 贡献) 在 2009年12月30日 16:19 发表 上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

CDS使用来解释防止信用违约的, 你举的例子居然没有真实物品的交易双方又怎么会有违约, 怎么会有实物的损失, 既然没有实物的损失, 那就完全背离CDS出现的作用。 这不是凭空玩数字游戏。 _______________________________ 我也觉得CDS应该是针对特定reference asset的,然后是因为有类似于bankruptcy,failure to pay等违约情况会出现时才用的吧。这个例子有点误导了吧?

CDS本身就是衍生品,所参考的reference asset是债券,但也仅仅是reference。CDS现在的交易量和头寸早就超过underlying的债券多少倍了。要不然哪来的cash settlement。。。还是多看看衍生品定义吧。。。

Zhuangbility

素质。看这个东西的人不能只有知识,还是要讲哈素质。昨天给儿子讲雅俗共赏,我说的俗人就是街边的扫垃圾、屠夫等,儿子说雅人是不是就是高级白领,当时我就⊙﹏⊙b汗奔了。现在而今眼目下高知和雅人相去甚远啊。

上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

也就是说可以当成保险,可以当成赌博。

保险合同标准化工具,持有方或买方按期支付对应金融资产保费,金融资产到期违约则按金融资产违约面值赔付CDS买方,无论买方是否持有金融资产都将获得赔付金额,而持有金融资产的一方必须购买其他CDs避险对冲(前提CDs对应资产必须违约才能对冲手上持有的违约的金融资产),否则持有金融资产的投资机构则损失惨重。

Ligand (Talk | 贡献) 在 2009年12月30日 16:19 发表 上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

CDS使用来解释防止信用违约的, 你举的例子居然没有真实物品的交易双方又怎么会有违约, 怎么会有实物的损失, 既然没有实物的损失, 那就完全背离CDS出现的作用。 这不是凭空玩数字游戏。 _______________________________ 我也觉得CDS应该是针对特定reference asset的,然后是因为有类似于bankruptcy,failure to pay等违约情况会出现时才用的吧。这个例子有点误导了吧?

期货一样的东西,期现套保,cds唯一不同的是有限期内每年都交保费

所以CDS是90年代还是2004年诞生的呢?前后有点矛盾啊

已经修正,谢谢指正,MBA智库是人人可以参与编辑的,欢迎注册加入我们

上面很多人的理解还不够准确。CDS与债权保险的区别是:CDS是金融衍生品,CDS的交易双方可以压根就没有信用类事件的债权。也就是说双方都可以凭空来投机。例如,甲认为澳元汇率会掉,乙认为澳元汇率不会掉,于是甲(protector buyer)与乙(protector sellor)签订一笔CDS,信用类事件是1000万澳元对美元的浮动市值,CDS的premium是每个月0.5%,期限6个月。实际上甲手里根本没有1000万澳元,他每个月向乙支付5万澳元,为期6个月,到期时如果澳元贬值了,则乙补偿1000万澳元对应的全部对美元兑换损失;否则,甲就白白付给了乙30万澳元的CDS premium

而债权保险这东西,标的物要真实存在,一旦信用违约事件发生,保险人要支付给被保险人全额损失

非常感谢,讲的清楚多了

简单的事非要说的这么复杂 哎!