确定等值法

出自 MBA智库百科(https://wiki.mbalib.com/)

确定等值法(Certainty Equivalent Method)

目录 |

确定等值法是通过调整净现值公式的分子,确定与风险性现金流量带来同等效用的无风险现金流量,然后用无风险利率贴现,计算项目的净现值,以此作为决策的基础。这种方法将风险因素与时间因素分开讨论,克服了风险调整折现率法夸大远期风险的缺点,并在理论上是成立的。这种方法的主要缺点就是确定等值系数很难确定,每个人都会有不同的估算,数值差别很大。

确定等值法的分析[1]

根据不确定条件下的效用理论,人们提出了确定等值法。这种方法的基本思路是先用一个系数把有不确定的现金流量调整为确定的现金流量,然后用无风险的贴现率去计算净现值,以便利用净现值法的规则判断投资机会的可取程度。

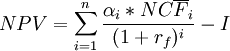

式中:αi--第i年现金流量的确定等值系数,它在0—1之间;

rf--无风险的贴现率;

--第i年得预期现金净流量。

--第i年得预期现金净流量。

上式中的确定等值系数αi是指不确定的1元现金流量期望值相当于使投资者满意的、确定的金额的系数,它可以把各年不确定的现金流量换算为确定的现金流量。

αi值可由经验丰富的分析人员凭主观判断确定,也可根据各年现金流量不同的离散程度,即现金流量的标准离差率确定。如根据标准离差率来确定,需将标准离差率分成若干档次,并为每一档次规定一个相应的αi值,标准离差率越小,意味着风险程度越小,αi值就应越大;反之就越小。标准离差率与确定性值系数之间并没有公认的客观标准。因此,标准离差率应如何分档,各档的确定等值系数如何规定,均取决于投资者对待风险的态度。由于确定等值系数缺乏客观可靠的标准,这也在一定程度上限制了该方法的广泛利用。

确定等值法案例分析[1]

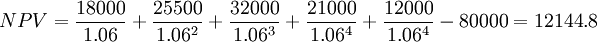

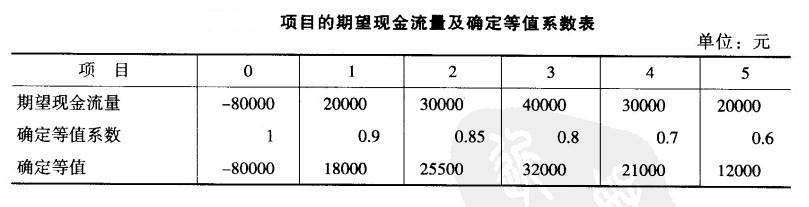

现有A公司在计划一投资项目,该项目的初始投资额、未来期望现金流量、确定等值系数等资料如下表所示,无风险收益率为6%。

(元)

(元)

根据计算的结果,项目的净现值大于零,因此,项目是可以接受和可行的。

rf的注释少打了个无字