汽车贷款证券化

出自 MBA智库百科(https://wiki.mbalib.com/)

汽车贷款债权证券化(Auto Loan Securitization)

目录 |

汽车贷款债权证券化(汽车消费贷款证券化)是将多件汽车贷款群组起来,透过法律架构,现金流量,及信评机制的安排,加以包装组合后,发行受益证券给投资人。于证券化过程中,创始机构(卖方)会从所有车贷组合中,按合格之筛选标准(申请资格)挑选出适合做证券化之车贷组合,筛选标准如针对贷款人之年龄,缴款纪录,车子种类,贷放成数,贷放期间等均有所限制,然后再针对证券化之资产组合进行风险评估及现金流量模拟并做信用分组(信贷Tranching ),将资产切割成多组不同信用评等之受益证券经评等机构评等确认,再经主管机关核准后,方能正式发行。一般而言,车贷证券化于架构上可采静止式(静态类型)或循环式(循环型),端看创始机构之需求,亦即于证券化期间,资产组合中可新增或不新增新的汽车贷款。而车贷资产的风险评估主要着重于贷款人违约风险,贷款人提前还款风险,贷款人行使抵销权之风险等,再经由信用增强(信用增强)方式,降低投资人风险。

汽车贷款证券化的思路和运作方式与住宅抵押贷款完全一致,也是盘活自身资产、获取新资金来源的手段。在证券化之前,企业贷款的资金几乎完全由汽车金融服务公司和银行等机构提供,而现在有3/4的资金是通过资本市场,依靠发行资产保证证券来支撑。也就是说整个汽车销售市场中,超过3/4的信贷应收账款由汽车金融服务公司拥有并被证券化,为发行公司带来最优的成本收益。

汽车贷款证券化交易中的信用风险主要在于资产池入池贷款的拖欠和违约所引致的现金流的匮乏:有赖于交易结构的安排和资产池抵押品的表现,如果源自资产池应收款的现金流难以保障及时的债务兑付,则将引发流动性风险;如果源自资产池应收款的现金流难以保障债务的最终偿付,则引发违约损失风险。信用支持手段,包括准备金、优先/次级结构、信用证、债券保险、超额利差以及超额担保等用于缓释此类风险。

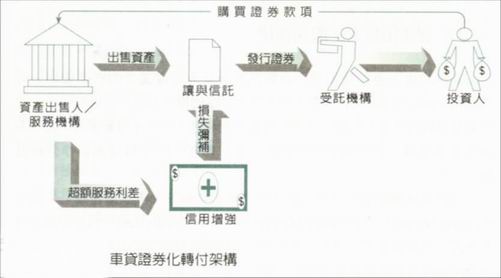

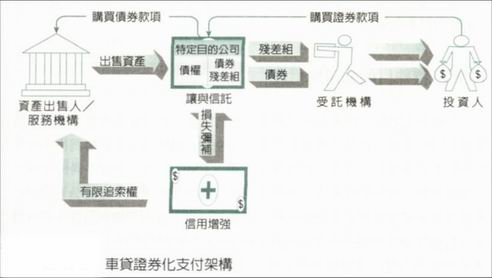

汽车贷款在1985年左右首度被证券化,自此汽车贷款证券在资产担保证券市场就居于重要的地位。汽车贷款证券化的诞生,一方面是因住宅抵押担保证券在美国国内行之有年,卓然有成;另一方面则是因应市场竞争态势。汽车贷款证券化的架构有三种:转付(穿透)架构(Pass Through Structure),支付(付)架构(Pay Through Structure),固定支付法(固定付款) 。

汽车贷款证券化交易当中主要存在下述几种流动性问题:

法定期限较短的评级档证券设计、劣后档次证券利息受偿顺序安排、利率风险以及负息差(negative carry)。

法定期限较短的评级档证券设计的一个例子是货币市场档证券,其法定期限不超过13个月,通常其意愿信用评级为“A-1”,为短期信用评级的最高级别。资产池的清偿(包括正常偿还、提前偿还和违约)都会引致货币市场档证券的偿付或加速偿付,因此在进行压力测试时,通常假定低的自愿提前偿还率和低的违约率,除非历史数据显示充分高的提前偿还率;然而,若处置违约贷款耗时很长,或损失率很大,则可能不会有足够的流动性支持机制抵补资产池的违约损失,从而引发货币市场档证券的兑付问题,这时,高的损失率假定以及长的回收时间假定将是更具压力的。

流动性问题也可能会出现在那些因受偿顺序的安排而引起劣后受偿档次证券利息的支付或许会遭遇困难的结构当中,比如,劣后受偿档次证券利息的支付被安排在优先受偿档次证券的本金支付之后。若在某个时期出现高峰损失,则所有流动性信用支持将首先用于抵补优先档证券本金的偿付,可能会缺乏足够的现金流用于支付优先B档证券的利息;即便这属于短期流动性问题,且交易存在充足的长期信用支持机制,但是也会引发因不能及时支付劣后受偿档次证券利息而造成的违约认定。为了测试这一流动性风险,分析师会对交易存续期内不同阶段月度的高峰损失作出情景假定,以通过现金流分析评估交易及时支付劣后受偿档次证券利息的能力

因汽车贷款多是固定利率贷款(或可调利率),故若资产支持证券设计为浮动利率的则存在利率风险。利率风险给证券化交易带来的负面影响为负利率头寸可能会耗尽硬性信用支持,负利率头寸也会耗用超额利差并使其的信用支持能力降低。

存在几种方案解决利率风险带来的问题:外部对冲、提前偿还触发、信用增级覆盖以及利率上限安排。

负息差这一术语用于描述因资产池余额低于证券未偿金额而出现的利息短缺,通常它会出现在因违约贷款回收滞后导致的入池贷款清算损失未及传递给债务证券之时。这样,服务费以及证券的利息需要额外的信用支持予以弥补,这意味着会有更少的超额利差用于提供信用保护,也即,超额利差被无一例外地用于抵补贷款的信用损失。现金流模型当中用于压力测试负息差的回收时间假定通常为3~4个月,同时也依赖于历史表现和预定评级级别。高水平的抵押物重新占有率及4个月的利息损失假定会显著减少利息回收款。负息差的另外一个来源是资产池中包含的那些利率较低的贷款,即,所有或大部分入池贷款的有效利率低于基金成本(证券利率加上服务费率、受托费率等);在这一情形下,收益补充准备金安排是必须的,以弥补交易存续期内可能出现的利息短缺,该准备金帐户的金额可据资产池中剩余低利率贷款的数量予以递减。