委托债权投资

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

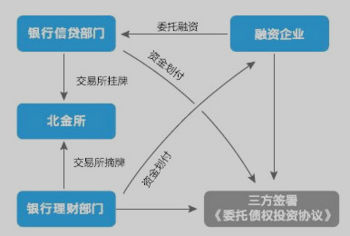

根据北金所《委托债权投资交易规则》的定义,委托债权投资是指有投资意愿且有投资能力的投资者作为委托人,通过银行、信托公司、企业集团财务公司等专业金融机构(即受托人)进行的对特定项目的固定收益类债权投资。委托债权的本质是类直接投资性固定收益类债权。

首先是企业直接融资需求不断增强,以及利率市场化、金融脱媒化等金融改革大趋势的客观需求。提高直接融资比例和利率市场化程度,是我国金融改革的方向。因此“十二五”规划提出要“显著提高直接融资比重”,形成高度市场化的股权市场、债券市场以及其他直接融资市场。发展较快的债券、银行理财、信托投资、PE、VC等直接融资方式较好地承担了社会融资结构优化功能。

其次是商业银行业务转型的内在需求。面对新的市场环境和更为严格的资本监管要求,商业银行不同程度地开始实施“从高资本占用型业务向低资本占用型业务、从传统融资中介向全能型金融服务中介”的战略转型,努力摆脱利差型盈利模式,逐步树立资产管理型、综合服务型、价值创造型发展理念。

再次是居民理财需求多元化趋势增强。由于国内金融市场化程度不高,金融产品体系尚不成熟,各类投资者缺乏固定收益类投资品种,财富管理市场需求空间巨大。

委托债权投资交易创新正是在上述背景之下推出的。实体企业项目融资需求和合格投资者投资需求的对接,主要通过传统信贷、信托、股票、债券等融资渠道实现,远远满足不了融资交易市场需求。委托债权投资作为创新型的直接融资形式,满足了实体经济直接融资和投资者投资渠道多元化的需求。

首先,在降低企业融资的实际成本的同时有效降低投资人的投资风险。

委托债权投资是一类直接投融资行为,投资风险由投资人实际承担,由于融资企业所付出的绝大部分融资成本转化为投资人的投资收益,压缩了投资端到融资端的具体流程,减少了中间机构的利润留存和分成,既满足了融资企业获取资金降低成本的诉求,也满足了投资人扩大债权性投资的需要。

其次,是债券融资外直接融资方式的重要补充。

委托债权投资与债券市场等直接融资模式是具有显著差异的。委托债权投资交易要求银行将符合常规信贷审核标准的企业融资需求作为挂牌标的,银行的审贷标准一定意义上就等价于债券市场上的信用评级机制;同时由于债权没有被债券化和标准化,因此不能直接面向终端投资者,具备更高资金配置能力的银行理财可以充当合适的投资人。

第三,有利于创新型直接融资的监管建设。

委托债权投资虽然不属于银行日常的信贷业务,但将其置于统一的交易平台,以供需双方相匹配的方式开展业务,可以完整准确的统计业务规模、机构、风险层级等。北金所和商业银行业定期将业务情况向监管部门汇报,监管部门已在2012年3月起将其作为理财资金投资运用的一个类别进行统计和管理。