利率衍生产品

出自 MBA智库百科(https://wiki.mbalib.com/)

利率衍生产品(Interest Rate Derivatives)

目录 |

利率衍生产品是指以利率或利率的载体为基础的金融衍生产品。

自上世纪70年代起,利率的不确定性开始逐渐加剧,利率波动幅度也越来越大,贷方开始采用浮动利率。到1980年代,浮动利率已被广泛应用于借贷领域,使得贷方能更好的控制其利率风险暴露,但与此同时,利率风险也就被转嫁给了借方。于是,能有效控制利率风险的金融产品开始逐渐产生,并在市场上受到了欢迎。利率期货是最早引入以帮助企业控制利率风险的金融产品,随后远期利率合约、利率期权等众多利率衍生产品纷纷被应用到利率风险管理当中。

基于美元的利率期货合同最早在CBOT和CME被引入,到了1980年代,期货交易在利率风险管理产品中已占据了领先地位,利率掉期最早在1982年出现,1983年初出现了远期利率合约(FRAs),期权也很快被引入利率产品。随后,基于期货的期权合同交易在CBOT和CME被引入。1983年,银行以柜面交易(Over-the-counter,简称OTC)的形式引入了利率期权,包括利率上限(Cap)、利率下限 (Floor)和利率上下限(Collar)。这些期权实际上是多个利率上限单元(Caplet)的复合。

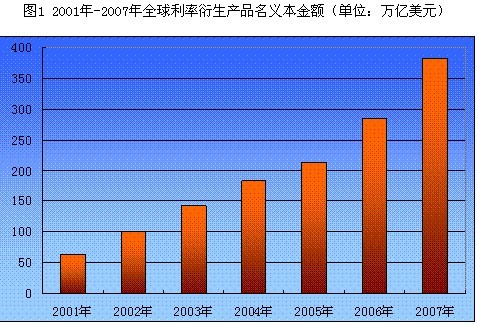

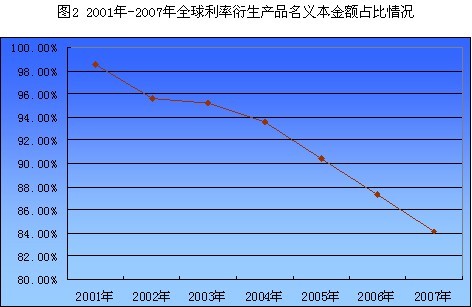

近几年随着利率波动的加剧,利率风险逐渐引起银行等金融机构的关注,为规避利率风险,利率衍生产品得到了迅速的发展,名义本金也由2001年的63万亿美元发展到2007年的382.3万亿美元,7年增长了6倍多(详见图1)。利率衍生产品市场是占全球衍生产品市场份额最大的衍生产品市场,根据国际掉期与衍生工具协会(ISDA)公布的数据,2007年全球衍生产品市场总的名义本金为454.5万亿美元,而利率衍生产品(主要包括利率互换、利率期权和交叉货币利率互换)为382.3万亿美元,占比为84.11%,该比例与2001年的98.5%相比虽然有所下降,但可以看出在衍生产品市场利率衍生产品占比依然是最大的(详见图2)。

数据来源:国际掉期与衍生工具协会(ISDA)

数据来源:国际掉期与衍生工具协会(ISDA)

大致而言,目前国际上主要的利率衍生产品主要有以下几种:

(一)远期利率协议 (Forward Rate Agreement)

远期利率协议是一种远期合约,买卖双方(客户与银行或两个银行同业之间)商定将来一定时间点(指利息起算日)开始的一定期限的协议利率,并规定以何种利率为参照利率,在将来利息起算日,按规定的协议利率、期限和本金额,由当事人一方向另一方支付协议利率与参照利率利息差的贴现额。

在这种协议下,交易双方约定从将来某一确定的日期开始在某一特定的时期内借贷一笔利率固定、数额确定,以具体货币表示的名义本金。远期利率协议的买方就是名义借款人,如果市场利率上升的话,他按协议上确定的利率支付利息,就避免了利率风险;但若市场利率下跌的话,他仍然必须按协议利率支付利息,就会受到损失。远期利率协议的卖方就是名义贷款人,他按照协议确定的利率收取利息,显然,若市场利率下跌,他将受益;若市场利率上升,他则受损。

(二)利率期货(Interest Rate Futures)

利率期货是指以债券类证券为标的物的期货合约,它可以回避银行利率波动所引起的证券价格变动的风险。

利率期货合约最早于1975年10月由芝加哥期货交易所推出,在此之后利率期货交易得到迅速发展。虽然利率期货的产生较之外汇期货晚了三年多,但其发展速度却比外汇期货快得多,其应用范围也远较外汇期货广泛。目前,在期货交易比较发达的国家和地区,利率期货都早已超过农产品期货而成为成交量最大的一个类别。在美国,利率期货的成交量甚至已占到整个期货交易总量的一半以上。

1977年8月22日,美国长期国库券期货合约在芝加哥期货交易所上市。这一合约获得了空前的成功,成为世界上交易量最大的一个合约。1981年12月,国际货币市场推出了3个月期的欧洲美元定期存款期货合约。这一品种发展很快,其交易量现已超过短期国库券期货合约,成为短期利率期货中交易最活跃的一个品种。

利率期货的种类繁多,分类方法也有多种。通常,按照合约标的的期限,利率期货可分为短期利率期货和长期利率期货两大类。

(三)利率互换(Interest Rate Swap)

利率互换是指两笔货币相同、债务额相同(本金相同)、期限相同的资金,作固定利率与浮动利率的调换。这个调换是双方的,如甲方以固定利率换取乙方的浮动利率,乙方则以浮动利率换取甲方的固定汇率,故称互换。互换的目的在于降低资金成本和利率风险。利率互换与货币互换都是于1982年开拓的,是适用于银行信贷和债券筹资的一种资金融通新技术,也是一种新型的避免风险的金融技巧,目前已在国际上被广泛采用。

因为利率互换不涉及本金,双方仅是互换利率,风险也只限于应付利息这一部分,所以风险相对较小。另外,利率互换对双方财务报表没有什么影响。双方通过互换,都实现了自己的愿望,同时也降低了筹资成本,但是利率互换不像期货交易那样有标准化的合约,双方面临的违约风险较大,有时也可能找不到互换的另一方。

(四)债券期权(Bond Options)

债券期权是指交易双方在合约中事先规定,在约定的日期(或约定的日期到期之前的任意时间),按照预先约定的价格买入或卖出一定数量的某一种债券的权利。

(五)利率期权(Interest Rate Option)

利率期权是一项关于利率变化的权利。买方支付一定金额的期权费后,就可以获得这项权利:在到期日按预先约定的利率,按一定的期限借入或贷出一定金额的货币。这样当市场利率向不利方向变化时,买方可固定其利率水平;当市场利率向有利方向变化时,买方可获得利率变化的好处。利率期权的卖方向买方收取期权费,同时承担相应的责任。

利率期权是一项规避短期利率风险的有效工具。借款人通过买入一项利率期权,可以在利率水平向不利方向变化时得到保护,而在利率水平向有利方向变化时得益。几种常见的利率期权,常见的主要有利率上限、利率下限以及利率上下限。

除了以上几种主要的利率衍生产品外,目前利率衍生产品仍在不断有新品种推出,比如利率掉期期权等。

利率衍生品的作用[1]

当前,利率衍生品规模巨大,重要性凸现,主要表现在:

- 价格发现功能。利率衍生品市场增加了价格风险渠道,转移和减轻了风险,为金融市场活跃和发展创造了便利,为丰富收益率曲线和推进利率市场化进程具有积极作用。

- 为宏观审慎监管赋予了新内容。适度的场外衍生品已作为央行宏观审慎监管框架的组成部分,最近的G20峰会以及基金/世行年会都不同程度提及金融衍生产品,并将之作为监管的重要内容。

- 对货币政策产生影响。伴随利率衍生品的金融创新对货币政策传导机制产生了影响,增加了货币政策效果的不确定性。

- 影响银行发放贷款时的决策过程。根据以往的经验,信用风险转移与贷款发放过程中,银行可能削弱贷款发放的标准并促成资产定价过高,从某种程度上说,利率衍生的发展增加了信贷管理的不确定性。

此外,利率衍生品亦增加了潜在金融风险,尤其是对手方风险不容忽视。尽管ISDA在推行市场准则和减轻法律风险等方面发挥了关键作用,但是这需要法律上高度认可终止净额结算和履约担保安排,而当前全球主要经济体法律规范的差异性导致利率衍生品交易中违约及对手方风险广泛存在。

- ↑ 王吉,刘湘成.欧洲利率衍生品市场发展经验及启示.《金融纵横》.2011年第1期]