通貨膨脹保值債券

出自 MBA智库百科(https://wiki.mbalib.com/)

通貨膨脹保值債券(Treasury Inflation-Protected Securities; TIPS)

目錄 |

通貨膨脹保值債券又稱通脹保值債券,是美國財政部發行的與消費者價格指數(CPI)掛鉤的債券,始於1997年由美國財政部首次發行,規模為70億美元。

通貨膨脹保值債券最大特點是能夠消除發行國國內通貨膨脹風險,以鎖定實際收益率。通貨膨脹保值債券本金與CPI掛鉤,本金部分隨 CPI指數進行調整,按固定票面利率計算的利息將隨本金變動而變動。

對投資者而言,通脹保值債券的作用如下:

一是保證了投資者本金和利息在未來的購買力。根據通脹保值債券的定義,債券的本金是根據國家通貨膨脹發生情況相應調整的,因此投資者的本金不會隨通脹而出現貶值。美國財政部每半年對通脹保值債券進行一次利息支付,雖然票面利率不變,但由於利息隨本金的變化相應調整,因而保證了投資者能夠獲得實際收益,降低了通貨膨脹的影響。

二是增加了投資組合的多樣性,降低了投資組合風險。通脹保值債券的出現,增加了投資者的投資渠道,豐富了投資組合的多樣性。同時,通脹保值債券總收益與標準普爾500指數、黃金、原油、高盛商品指數等投資品種總收益的相關性較低,便於投資者分散投資,降低投資組合風險,增加總收益。

三是通脹保值債券的波動性相對較低,並且設定了通貨緊縮下限。若發生通貨膨脹,通脹保值債券的本金隨通脹而相應調整,且能保證投資者獲得實際收益,因此對投資者而言,通脹保值債券的風險較低,收益的波動性相對較低。若發生通貨緊縮,投資者的名義收益雖然減少,但實際收益卻並未減少;並且如果是債券到期時發生通貨緊縮,美國財政部會比較調整後的本金與原始本金金額的大小,按較多的金額對投資者進行支付。

對國家而言,通脹保值債券的作用為:

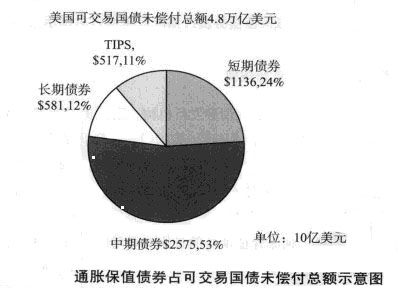

一是增加了政府的融資渠道和融資便利性。通脹保值債券因其能夠保證投資的未來購買力而頗受投資者青睞,從而增加了國家融資的渠道與融資便利性。美國的情況,說明通脹保值債券可成為政府融資的主要手段之一。

二是增強央行公開市場操作的能力。一方面,通脹保值債券豐富了公開市場操作的品種;另一方面,通脹保值債券總額巨大,增加了美聯儲公開市場操作的空間。

通貨膨脹保值債券的計算[1]

美國通脹保值債券與滯後3個月未經過季節調整的定基CPI-U(Consumer Price Index Urban Non-Seasonally Adjusted,即城市居民消費價格指數,CPI-UNSA)掛鉤,其票面利率固定不變,美國財政部每半年付息一次。當發生通貨膨脹或通貨緊縮時,通脹保值債券的本金會根據CPI—U的變化相應增加或減少。在票面利率固定不變的情況下,每次支付的利息因為本金的變化而變化。

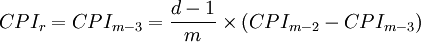

美國財政部對通脹保值債券本金調整的計算公式為:

本金調整指數

CPIr代表利息支付或本金到期月份的CPI;

CPIm − 3和CPIm − 2分別代表到期月份前3個月和前2個月的CPI;

d代表利息支付或本金到期日的日期;

m代表利息支付或本金到期月份的天數;

CPIb代表發行通脹保值債券的月份的CPI。

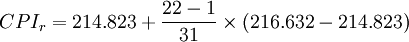

對公式舉例說明:假設美國財政部於2008年1月15日發行面額100美元的10年期通脹保值債券,發行當月的CPI為209.496,計算2008年7月22日的本金調整指數。

在美國勞工統計署可查知:CPIm − 3=CPI 4月=214.823;CPIm − 2=CPI 5月=216.632;

d=22:m=31

根據公式

CPIr = 216.048

2008年7月22日的本金調整指數= \frac{216.048}{209.496}=1.03127。即由於通貨膨脹因素,2008年1月15日發行的100美元通脹保值債券,到2008年7月22日本金變為103.127美元。

\frac{216.048}{209.496}=1.03127。即由於通貨膨脹因素,2008年1月15日發行的100美元通脹保值債券,到2008年7月22日本金變為103.127美元。

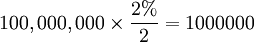

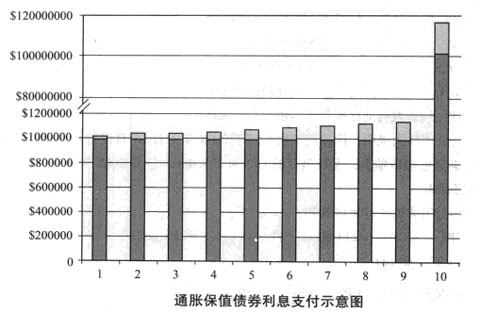

由於通脹保值債券的票面利率不變,因此當債券的本金增加後,財政部的利息支出相應也會增加。例如,假定美國財政部發行5年期通脹保值債券,票面利率為2%,發行量為1億美元。若年通脹率為3%,則第一次(半年)的利息支出為 ;而不發生通脹時,第一次的利息支出僅為

;而不發生通脹時,第一次的利息支出僅為 ,即多支付的30000(1030000-1000000=30000)是對由通脹導致的投資者本金的增加而支付的利息。每次進行利息支付時,財政部都需要為通脹“埋單”,用圖表示如下:

,即多支付的30000(1030000-1000000=30000)是對由通脹導致的投資者本金的增加而支付的利息。每次進行利息支付時,財政部都需要為通脹“埋單”,用圖表示如下:

- ↑ 中國人民銀行營業管理部課題組.開放條件下我國通貨膨脹傳導機制研究[M].經濟科學出版社,2009.01.

計算公式呢?