橫截面收益率

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

橫截面收益率指的是在經典資產定價模型中,在橫截面上線性確定的一個與資產風險匹配的資產收益率。

橫截面收益率的預測[1]

- (一)變數和方法

我們主要使用月度頻率數據進行檢驗。交易數據和公司財務數據來自於CSMAR資料庫。CSMAR資料庫的收益率調整了送股、配股以及拆細等公司股本變動,使得前後的收益率具有可比性。樣本包含滬深A股的上市股票,剔除了PT,ST的股票。進入樣本的股票要求具有當月和之前一個月的月度收益率、換手率以及至少15天的日度換手率數據。樣本區間為1995年1月至2010年12月。1995年之前上市的股票較少,且公司法在1994年正式頒佈,公司之間的財務數據開始具有可比性。最後共有172792個公司-月度觀測值,其中平均每個月有約981個觀測值,最少的月份有169個觀測值,最多的月份有1660個觀測值。

文中使用換手率來定義交易活動。換手率定義為交易量和流通市值的比值。一般來說,如果均值擴大一倍,相應的標準差也會擴大一倍。因此為了避免均值對於二階距的影響,本文將主要使用變異繫數作為股票橫截面比較的主要變數,在後面的檢驗中,我們將分別考慮使用標準差來衡量波動和使用交易金額來代替換手率衡量交易行為進行進一步的穩健性檢驗。變異繫數定義為:

CV(Turnover)=Std(Turnover)/Mean(Turnover)

之前,國內有文獻使用過去幾年內月度交易行動的標準差作為衡量這一波動的影響,得出的結果並不顯著。考慮到國內市場主要為個體投資者,投資周期相對較短,只有幾個月的時間,因此很多長期的影響並不顯著,因此我們主要使用日度交易量構造的月度波動數據進行檢驗。每個月,我們使用日度交易數據構造二階距然後檢驗對於未來收益率的影響。我們在穩健性檢驗中使用3個月和6個月的時間跨度構造的變數進行檢驗,並不影響我們的主要結果。

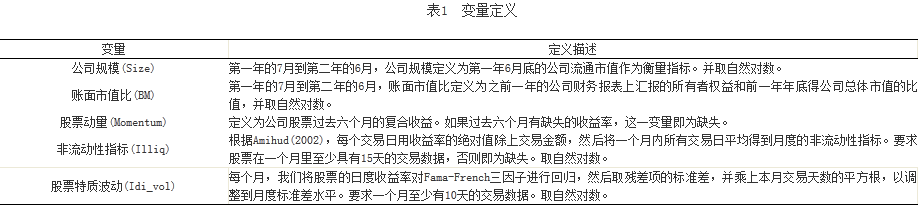

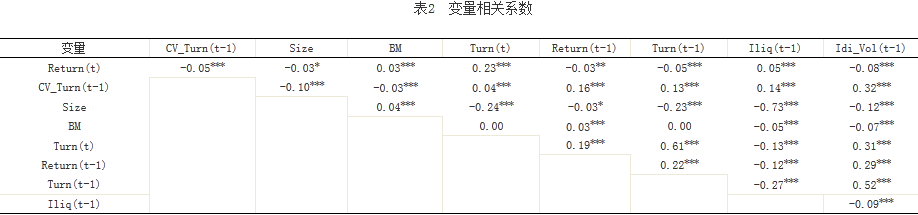

在檢驗過程中,我們選取的控制變數包括公司規模,賬面市值比,股票動量以及衡量股票流動性的指標和股票個體波動性的指標。主要控制變數的定義在表1中。為避免異常值的影響,利用Winsorize方法對相關變數在1%和99%分位數進行處理。表2是相關變數之間的Pearson相關係數,可以初步看到變數之間的關係。從表中可以看出流通市值小和賬面市值比低的公司具有更高的換手率和換手率波動。一般來說大公司能夠提供更好的流動性,這點我們可以從非流動性指標和公司市值的相關係數中看到(-0.73),表明在國內市場上換手率並不是流動性的一個很好的指標。而一般來說小公司以及賬面市值比低的公司處於增長期,公司基本價值中不確定性較高,關於公司的信息的準確性也相對較低,因此也會導致投資者意見差異更大,波動更為劇烈,會有更高的換手率和波動率。更進一步的,我們看到換手率波動與公司特質性波動之間顯著正相關,考慮到特質波動被用來衡量公司個體風險以及不確定性,這也可以部分印證上面關於公司不確定性與換手率波動之間關係的分析。換手率波動與同期的股票收益率之間顯著正相關,而與接下來一個月的月度收益率顯著負相關,這與換手率波動高代表了股票價格中轉售期權的價值高,因此使得股票價值進一步被高估,未來收益率下降的解釋相吻合。

註釋:每個月我們得到變數之間的Pearson相關係數,表中展示的是Pearson相關係數時間序列的均值和顯著性。其中***表示1%水平上顯著,***表示5%水平上顯著,*表示10%水平上顯著。時間為1995年1月至2010年12月。變數後的括弧里t表示當期的值,t-1表示滯後一期的值,接下來的表格中相同。

- (二)投資組合收益

為了檢驗換手率波動對於未來收益率的解釋作用,我們首先使用單變數進行分組,結果在表3中。換手率波動率與下一期收益率單調的負相關,最低組的月度平均收益率為2.05%,而最高組只有0.93%,平均每個月有1.12%的差額收益。換手率波動與轉售期權價值正相關也可以從波動率與同期股票收益率之間的正向關係中看出,在最高的一組裡,當月的收益率可以高達4.03%,比最低組高出4.06%。我們看到在使用變異繫數作為衡量換手率波動的變數可以很好地避免換手率對於未來收益率的影響。在使用變異繫數分組後,換手率在不同的組別之間的差異並不太大。考慮到整體樣本換手率的25%分位點換手率為16%,而75%分位點換手率為66%,相差高達50%,最高和最低組之間均值只有10%的差距已經是顯著降低換手率的影響。

註釋:每個月我們將所有股票按照上一個月的CV(Turnover)分成五組,然後分別得出這五個投資組合的在這個月的平均收益率和上一個月的平均收益率和換手率以及最低組和最高組之間的差值。表中彙報的是時間序列的均值和T值。表中收益率已經乘以100。

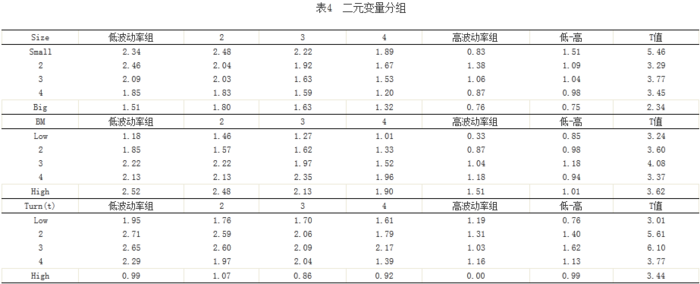

註釋:每個月我們按照當月的相關變數構造S×5投資組合,然後檢驗接下來一個月的平均收益率。最後兩列是低波動率組的收益減去高波動率組的收益,並彙報時間序列的均值和T值。表中收益率數值已經乘以100。

接下來我們在分別控制公司規模,賬面市值比以及同期換手率和同期收益率的情況下檢驗換手率波動是否具有顯著的投資利潤。每個月,我們首先按照關心的變數將所有股票分成五組,在每一組中再按照換手率波動分成五組,計算出25個投資組合中接下來一個月的平均收益率,表4是相應的結果。第一個表格是控制公司流通市值後的結果,表中可以看到,收益率和換手率波動率之間的關係在小公司中更為顯著,投資組合收益差可以達到平均每月1.51%;在高市值組中,也有平均每月0.75%的差值。低波動率組和高波動率組之間的收益率差(L-H)在控制賬面市值比(B/M)後並沒有特別顯著的趨勢,在所有組裡都保持顯著。鑒於換手率波動率和換手率之間顯著正相關,之前的大量研究表明收益率和滯後的換手率負相關,因此我們控制了換手率來檢驗波動率的預測能力。我們看到五組中L-H最小為0.76%(t=3.10),最大為1.62%(t=6.10),且在所有組中收益率都表現出單調的下降,也就是說在控制換手率後,換手率波動率對於收益率仍然有顯著的影響。

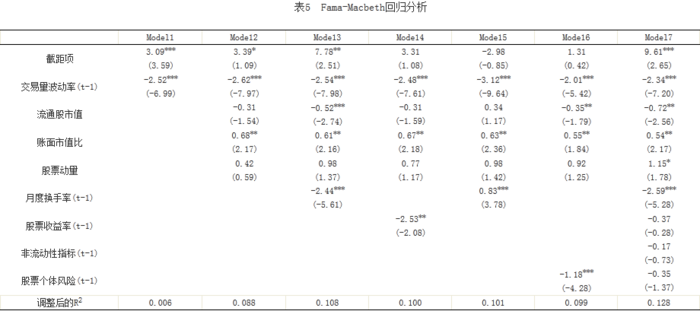

- (三)Fama-Macbeth回歸分析

接下來我們按照Fama和Macbeth(1973)中的方法進行多元變數分析(表5)。第一行是單變數回歸,繫數顯著為負,和前面的單變數分組結果一致。接下來加入公司流通市值、賬面市值比以及股票動量這三個常用的控制指標。從繫數上看,小公司和賬面市值比高的公司有著更高的收益率,這與之前的文獻結果一致,而股票動量並沒有特別顯著的解釋能力。換手率波動率和換手率顯著正相關,因此在第三行中我們加入換手率進行回歸檢驗。換手率越高,未來收益率越低,回歸繫數為-2.44(t=-5.61),與之前的研究結果一致。在加入換手率後,換手率的波動率的繫數和顯著度並沒有特別大的變化,表明換手率並不能完全替代換手率波動的解釋效果。

因為市場微觀結構的原因,月度收益率之間存在著反轉,為了控制這一效果,我們在回歸中加入了滯後一期的收益率。繫數顯示國內市場上存在反轉效應,但並不是特別顯著(繫數為-2.53,t=2.08),這與之前的研究結果一致(劉博和皮天雷,2007;潘莉和徐建國,2011)。因為換手率經常被用來作為衡量流動性的指標,因此我們控制了流動性來檢驗換手率波動對於未來收益率的預測作用。流動性越高的股票未來收益率越低對應的就是非流動性和收益率之間的正向關係,非流動性指標的繫數為0.83(t=3.78)。之前的文獻表明剔除市場因素後的股票價格波動代表了個體風險。Eun和Huang(2007)以中國股市數據為研究對象,證明股票特質波動率以及整體波動率都和未來收益率負相關,因此在回歸中引入股票特質波動率檢驗。股票特質波動率的回歸繫數為-1.18%(t=-4.28),與之前文獻的結果相同。在加入股票特質波動率後,換手率波動對於收益率的影響仍然保持顯著,表明換手率波動並不是僅僅反映了股票個體風險。

由前面的討論可知,換手率的二階距越高,持有較高估價的投資者越有機會出現,股票價格中相應的轉售期權的價值也就越高。這導致股票被高估的程度越高,從而使得預期未來收益率降低。我們從實證結果中也觀察到了這一關係。換手率波動對於未來收益率具有穩健的解釋能力,換手率波動越高的股票未來收益率會顯著低於換手率波動較低的股票。在我們的討論中,一個潛在的問題是換手率波動和換手率都和投資者信念差異相關,如果投資者信念差異的波動越高,那麼相應的交易也會增多,表現出總體交易量和換手率的上升。因此為了研究換手率波動我們需要剔除換手率的影響。我們首先使用變異繫數作為衡量換手率波動的指標,這樣可以部分剔除換手率均值的影響而專註於研究換手率波動。我們控制了換手率進行二元分組以及回歸分析都表明換手率波動的解釋能力並不能完全被換手率所解釋,也就印證了我們的假設1,換手率波動和未來收益率表現為負相關,這種關係不能被其他變數所解釋。

註釋:每個月用當期的股票收益率對滯後一期解釋變數回歸,表中彙報了相關統計量。樣本區間為1995年1月至2010年12月。表格中的繫數已經乘以100。下麵的表格相同。*代表10%水平上顯著,**代表5%水平上顯著,***代表1%水平上顯著。

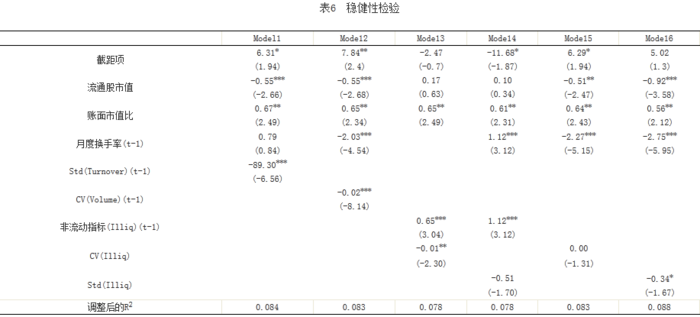

- (四)穩健性檢驗

1.交易波動不同的衡量方法

在表6中,我們使用換手率的標準差[Std(Turnover)],交易量的變異繫數[CV(Volume)]作為交易波動的代理變數,然後控制公司流通市值,賬面市值比和同期的換手率後對收益率做回歸分析,由於股票歷史收益在之前的回歸中並不顯著,因此沒有繼續使用。我們看到Std(Turnover)和CV(Volume)前面的繫數仍然顯著為負,表明交易波動對於未來收益率的預測並不受到指標不同的影響。第一行回歸中換手率前面的繫數為正,且並不顯著。這是因為換手率的均值和標準差之間有著高度的正相關性,因此會削弱換手率的解釋能力,所以使用均值調整後的變異繫數可以使得股票之間的波動性更加具有可比性。因此在使用CV(Volume)和CV(Turnover)作回歸時換手率仍然可以保持顯著的解釋能力。可以看出,我們的結果並不受到衡量交易行為指標的影響,不同的指標都表現出顯著的解釋能力。

每個月包含的觀測值約為20個左右,因此會擔心變數構造中會受到某些日度數據極端值的影響,我們使用三個月和六個月的數據重新構造變數進行穩健性檢驗,換手率的波動仍然具有穩健的解釋能力。

2.流動性風險

一部分文獻認為換手率代表了投資者意見分歧的大小,正如前面的討論,投資者意見分歧程度的波動會直接影響到轉售期權價值的大小。在賣空約束條件下,從而使得股票價值高估,未來收益率降低。這是我們在上一章節中提供新的實證支持的解釋。另外一種解釋認為換手率代表了股票的流動性,認為交易量高的股票在買賣時對於價格的壓力較小,可以以較低的成本實現買賣。大量的文獻使用換手率作為衡量流動性的指標(Haugen和Baker,1996;Dater等,1998;Chordia和Subrahmanyam,2001;蘇冬蔚、麥元勛,2004),受到了普遍的認同。把換手率作為流動性的指標也可以解釋換手率和未來收益率的負相關關係,流動性高的股票相應的流動性風險較低,因此風險溢價也就更低。如果將換手率作為流動性的代理指標,那麼二階距代表了流動性的不確定性。對於投資者來說,流動性的不確定性也是一種風險,因此股票預期收益率需要能夠補償這部分流動性不確定帶來的風險,也就是說需要有更高的預期收益率。

註釋:每個月用當期的股票收益率對滯後一期解釋變數回歸,樣本區間為1995年1月至2010年12月。表格中的繫數已經乘以100。*代表10%水平上顯著,**代表5%水平上顯著,***代表1%水平上顯著。

對於這種流動性不確定性風險的假設,我們使用其他衡量流動性的指標進行檢驗。根據Amihud(2002)年構造的非流動指標,使用收益率的絕對值除以交易金額來衡量單位金額的交易對於收益率的影響,這個值越高,表明股票買賣對於股票價格的壓力較大,相應的流動性就越差;反之則表示股票的流動性越好。這也是一個普遍接受和認可的衡量流動性的指標。我們使用變異繫數和標準差作為控制變數[CV(Illiq),Std(Illiq)]來檢驗流動性不確定性是否會對未來收益率產生影響。結果為表6的最後四行。Illiq前面的繫數為正,表示非流動性越高(流動性越低),未來的收益率越高,這與投資者需要流動性風險補償相一致。使用CV(Illiq)和Std(Illiq)來衡量的流動性波動也表現出和未來收益率的負向相關關係,但是解釋能力並不足夠穩健,尤其是當我們使用換手率代替非流動性指標來控制一階距後回歸繫數變得不顯著。

通過上面的分析可以看出,我們認為儘管換手率體現流動性的解釋符合一階矩與未來回報的相關性,但是與換手率二階矩和未來回報的實證結果不符合。首先,實證結果上換手率二階矩和未來回報的負相關與我們討論的流動性不確定性風險假設相悖。因為換手率或者非流動性的二階距都代表著流動性的不確定性,而實證結果顯示這兩個指標都與未來收益率負相關,也就是說如果流動性的不確定性風險也是被定價的,而投資者不是規避還是偏好這種風險,這與經典的風險收益理論是矛盾的。其次,使用Illiq衡量的流動性波動對於收益率的預測能力並不顯著也不夠穩健,表明流動性的波動可能並不是一個穩健的被定價的風險,而換手率波動在控制很多和收益率相關的變數後都表現出穩健的預測能力。因此我們更傾向於認為換手率的二階距衡量了投資者異質信念的波動,而實證結果也符合我們的理論推測。

草