未平倉量

出自 MBA智库百科(https://wiki.mbalib.com/)

未平倉量(Open Interest)

目錄 |

未平倉量是指某特定市場在某交易日結束時,多方所持有或空方所拋空的契約口數。它代表市場當時所存在的契約口數,未平倉量等於多頭的總部位或空頭的總部位。

在股票市場中,只要公司繼續掛牌,它的股票就可以繼續交易。在另一方面,期貨與期權則是屬於未來交割的契約,它們的交易將終止於某特定時間。

期貨或期權的買方與賣方,如果希望接受交割或進行交割,必須等到第一通知日(選擇權未必完全如此,但指數選擇權大多是如此)。這段等待期間可以確保多頭與空頭的契約口數一定相等。

可是,期貨與期權的交易者,很少希望接受或進交割,他們大多希望在第一通知日之前結束部位。

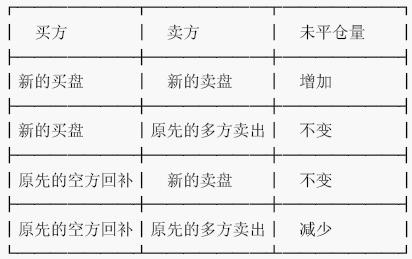

當新的交易者進場或原有的交易者出場,未平倉量將因此而增加或減少。唯有當新的買方與新的賣方完成一筆交易,未平倉量才會增加。換言之,他們之間的交易將構成新的契約。舉例來說,如果四月份紐約金屬交易所(COMEX)黃金的未平倉量是8500口契約,這代表多方在當天交易結束時持有8500口契約,空方也有8500口契約。如果未平倉量增加為8600,這代表買進與放空的新契約凈增加100口。

當原有的多方賣出1口契約,而原有的空方回補1口契約,唯有在這種情況下,未平倉量才會減少1口,因為這口契約已經不存在了。如果原有多頭賣出1口契約給新進場的多頭,則未平倉量不變。同理,如果原有空頭所回補的1口契約是由新進場 的空頭所賣出,未平倉量也不變。

大多數期貨與選擇權“交易所”公佈的未平倉資料都較價格落後一天,某些“交易所”可以透過電話查詢預估的未平倉量。

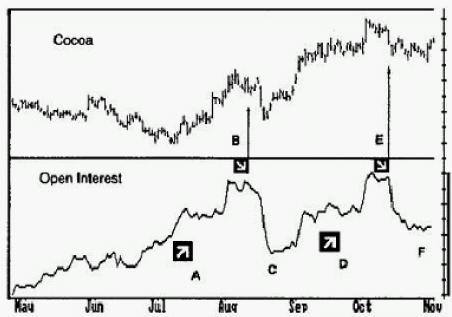

一般來說,未平倉量的圖形都是以曲線表示,併列於價格走勢圖的下側。某些圖形服務公司也提供過去數年的平均未平倉量。當未平倉量偏離正常的季節性形態,往往代表重大的意義。許多商品的未平倉量都有季節性的形態,因為市場中有許多商業使用者將根據季節迴圈進行避險。

參照上圖,未平倉量是代表某期貨或選擇權市場的多頭或空頭部位數量,未平倉量可以顯示多/空雙方意見衝突的強度。

未平倉量增加代表多/空雙方的衝突更加尖銳,既有的趨勢將繼續發展,未平倉量在價格漲勢中增加,多頭可以加碼(A點與D點)。未平倉量持平,顯示輸家進場的意願不高,既有的趨勢開始老化。應該獲利了結或調緊停止價位(B點與E點)。未平倉量下降代表贏家與輸家紛紛離場,趨勢即將結束,缺乏燃料,火勢無法持續。未平倉量在明確趨勢中下降,這是趨勢即將反轉的訊號。

在圖形的最右側,價格由十月份的跌勢中回穩,未平倉量也走平,可可的前一波跌勢,驅使立場不穩的多頭出場,價格即將恢覆上升趨勢,這時候可以做多,停損設定在最近低點的下方。

外匯期貨的未平倉量,每年通常都會下降四次,發生在契約展延的時候。如果未平倉量在展延時沒有下降,代表交易者對於既有的趨勢有強烈的認同感,該趨勢很可能會加速。

期貨或選擇權的每口契約,都需要一個多頭與一個空頭來共襄盛舉。多頭認為價格將上漲,所以買進;空頭認為價格將下跌,所以放空。當兩人之間發生交易,未平倉量將增加1口契約。當然,他們所買/賣的單口契約不足以推動行情。可是,當數千位交易者同時進行這類的交易,他們將推動趨勢或造成反轉。

未平倉量可以反映多/空雙方之間的衝突強度。它反映多方繼續持有多頭部位的意願與空方繼續持有空頭部位的意願。如果多方與空方認為行情不會朝有利方向發展,他們將結束部位,未平倉量也隨之下降。

每筆交易都涉及立場對立的兩個人,每當價格發生變動,其中一人就會受傷:價格上漲,空頭受害;價格下跌,多頭受害。只要輸家不絕望而繼續挺著,未平倉量就不會變化。

未平倉量增加,代表一群充滿信心的多頭面對著另一群充滿信心的空頭。兩個陣營之間的對立更加尖銳,其中某一群必定會發生虧損。但只要潛在的輸家繼續涌入,既有的趨勢便會持續發展。L·Dee Belveal在他的經典之作《Charting Commondity Market Price Behavior》中,明確指出這個觀點。

只要多頭與空頭對於未來的價格發展存在強烈的歧見,他們就會追加部位。趨 勢的維持需要歧見與信心。未平倉量增加代表輸家的供給繼續成長,目前的趨勢應該可以持續發展。在上升趨勢中,未平倉量增加代表多頭買進而空頭賣出,多頭認為價格將繼續上漲而空頭認為價格已經太高,一旦空頭受到上升趨勢的擠壓,他們將被迫回補——回補的買盤將進一步推高價格。

在下降趨勢中,未平倉量增加代表空頭積極拋空而多頭在底部承接。如果價格繼續下跌,多頭將被迫退出,他們的賣壓將驅使價格進一步下滑。未平倉量增加代表當時的趨勢很安全。

如果多頭相信價格將走高而買進,但空方因為害怕而不願意拋空,則多頭僅能夠由另一些希望獲利了結的多頭手中接取契約。他們之間的交易不會構成新契約,未平倉量維持不變。如果未平倉量在漲勢中持平,代表輸家的供給已經不再成長。如果空頭相信價格將走低而放空,但多方因為害怕而不敢接手,則空頭僅能夠將契約賣給另一些希望獲利了結的空頭。他們之間的交易不會構成新契約,未平倉量維持不變。如果未平倉量在跌勢中持平,代表輸家的供給已經不再成長。如果未平倉量的走勢趨於平坦,警告的黃燈已經亮起----趨勢的發展已經進入末期,來日不多。

未平倉量下降,顯示輸家認賠出場而贏家獲利了結。當他們的意見分歧程度下降,透露趨勢即將反轉的徵兆。當輸家絕望而離開市場,而他們的地位不能由新的輸家取代,未平倉量將下降。當多方決定結束多頭部位,空方決定回補空頭部位,他們將彼此進行交易。在這種情況下,既有的契約將消失,未平倉量減少。未平倉量減少,代表贏家把籌碼兌換為現金,輸家也不堪損失而離場。於是,紅燈亮起——趨勢結束的訊號。

1、未平倉量發生10%的變動,就值得註意;25%的變動,代表主要的交易訊息。未平倉量上升、下降或持平,它們所代表的意義取決於當時的價格是上漲、下跌或橫向發展。

2、未平倉量在價格漲勢中增加,這可以確認上升趨勢。多頭可以加碼,這代表空頭持續進場,當他們認輸回補時,買盤將進一步推升價格。

3、未平倉量在價格跌勢中增加,顯示低檔承接者相當活躍。空頭可以繼續加碼,因為當多頭認賠出場時,他們的賣壓將進一步迫使價格下滑。

4、未平倉量在價格橫向走勢中增加,這是空頭的徵兆。在這種價格走勢中,空頭部位大多來自於商業避險者而不是投機客。如果價格沒有明顯的趨勢而未平倉量暴增,代表精明的避險者正在拋空行情。

5、未平倉量在價格橫向走勢中減少,代表商業避險者正在回補,這是買進訊號。當商業使用者開始進行回補時,顯示他們看多後市。

6、未平倉量在價格漲勢中減少,顯示贏家與輸家都覺得“腳底發冷”。多頭獲利了結,空頭認賠回補。市場會預先反映未來,如果絕大多數人都接受某個趨勢,代表該趨勢即將反轉。如果未平倉量在價格漲勢中減少,結束多頭部位,準備放空。

7、未平倉量在價格跌勢中減少,代表空頭獲利了結,多頭認賠出場。在這種情況下,應該回補空頭部位,準備買進。

8、未平倉量在價格漲勢中走平,這是上升趨勢老化的警訊,漲勢已經缺乏後勁。在這種情況下,多頭部位應該調緊停止價位,避免新的買進。在另一方面,如果未平倉量在價格跌勢中走平,顯示下降趨勢已經成熟,最好調緊空頭部位的停止價位。如果價格與未平倉量都持平,這沒有顯著的意義。

未平倉量愈高,市場愈活絡,進/出的滑移價差比較不嚴重。短線交易者應該專註於未平倉量最高的市場,在期貨市場,應該選擇未平倉量最大的交割月份契約。

應用舉例:

我們可以依照指數變化與未平倉量的關係來判斷後市,見下表:

| 指數 | 未平倉 | 成交量 | 多方 | 空方 | 預測 |

|---|---|---|---|---|---|

| ↑ | ↑ | ↑ | 獲利加碼 | 虧損加碼 | 多頭穩健 |

| ↑ | ↑ | ↓ | 獲利加碼 | 虧損加碼 | 多方強勢 |

| ↑ | ↓ | ↑ | 獲利了結 | 止損離場 | 空頭回補 |

| ↑ | ↓ | ↓ | 獲利了結 | 止損離場 | 漲勢趨緩 |

| ↓ | ↑ | ↑ | 虧損加碼 | 獲利加碼 | 空頭穩健 |

| ↓ | ↑ | ↓ | 虧損加碼 | 獲利加碼 | 空方強勢 |

| ↓ | ↓ | ↑ | 止損離場 | 獲利了結 | 多頭回補 |

| ↓ | ↓ | ↓ | 止損離場 | 獲利了結 | 跌勢趨緩 |

舉例而言,指數上升,多方獲利,空方虧損。如果未平倉量上升,代表多方沒有獲利了結,心中的滿足價位還沒到,還加碼投資,此時後市容易繼續上揚。反之,如果未平倉量下降,代表多方獲利了結,心中的滿足價位已到,後市的漲勢容易停止。

看不懂啊 求來個例子