效用函數中的貨幣模型

出自 MBA智库百科(https://wiki.mbalib.com/)

效用函數中的貨幣模型(Money in the utility Function或MIU Model)

目錄 |

效用函數中的貨幣模型由塞朝斯基(Sidrauski,1967)首先提出,模型假定行為人的效用既來自於對物品的消費也來自於對貨幣的持有。持有貨幣能夠直接帶來效用的原因在於貨幣的使用在“需求雙向不吻合(No Double Coincidence of Wants)”的交易中減少了購物時間,而時間是能夠為人們帶來效用的。但要增加貨幣持有量就必須減少行為人的消費量或債券擁有量,而這些同樣會為行為人帶來效用。因此,行為人要使其效用極大化,需要在貨幣持有量與其消費量或債券擁有量之間進行權衡。如果穩態下模型經濟的貨幣需求為正,它能為人們帶來效用,那麼,貨幣就具有了正的價值。MIU模型是首次在均衡分析中使貨幣真正具有正價值的模型。

效用函數中的貨幣模型的內容

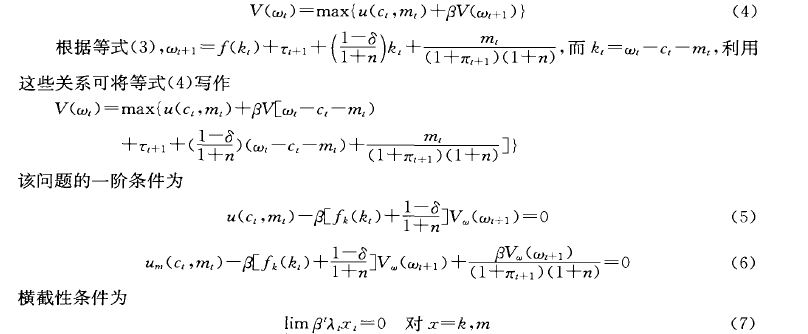

效用函數中的貨幣模型將代表性行為人的效用函數表示為:

(1)

(1)

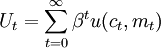

其中,ct( = C / N)為時期t人均消費,mt( = M / PN)為人均實際貨幣餘額,0 < β < 1為貼現因數。通常假定uc > 0,um > 0,u(c,m)為嚴格凹函數。假定經濟中有貨幣和物質資本2種資產,給定收入,行為人的財富分解為消費、資本投資和貨幣餘額3部分。用τt 表示行為人在t期從政府那裡得到的凈轉移支付,πt 表示通貨膨脹率,Yt表示t期產量,δ表示資本折舊率,總體經濟的預算限制可表示為:

(2)

(2)

當人口增長率為n時,用人均量表示,等式(2)成為:

(3)

(3)

式中,f(kt − 1) = yt。

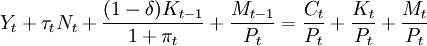

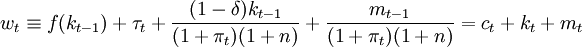

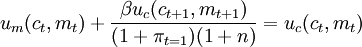

家庭在等式(3)的約束下選擇ct ,kt和mt 使目標函數(1)極大化。對這一問題的分析可以 通過值函數進行。家庭初始財富wt是該問題的狀態變數。令值函數V(wt)為家庭最優地選定消費、資本存量和貨幣餘額時的效用現值:

其中,λ 是時期t消費的邊際效用。根據包絡定理有

λt = Vw(wt) = uc(ut,mt) (8)

一階條件的含義為:初始條件分為消費、資本和貨幣餘額3部分,在最佳配置下,各部分的邊際效用相同。利用等式(5)和等式(8),等式(6)可寫作:

(9)

(9)

即在t期增加貨幣餘額的邊際收益等於該期消費的邊際效用。

等式(5)一(7)與限制式(3)構成的體系描述了每一時點行為人選擇的消費、資本量和貨幣餘額,可以利用這一體系對經濟動態進行分析。例如,通過對穩態的分析,可以等式(5)-(7)與限制式(3)構成的體系描述了每一時點行為人選擇的消費、資本量和貨幣餘額,可以利用這一體系對經濟動態進行分析。例如,通過對穩態的分析,可以得出長期中資本存量獨立於貨幣增長率、均衡時的消費水平與貨幣增長無關的貨幣超中性結論(Sidrausky,1967)。由於貨幣產生效用,通脹在減少貨幣餘額時會帶來福利損失,從而可以找出最優通脹率,它發生在名義利率為零時,這就是弗里德曼準則。對效用函數加以特殊設定,可以利用這一體系考察一國通貨膨脹的福利成本(Lucas,1994)。

MIU模型開創了從行為人追求效用極大化來推導貨幣需求問題的先河,得出了在均衡狀態下貨幣需求為正的結論。然而,該模型的假設前提是,貨幣的使用能減少購物時間,卻沒有直接去模擬為什麼沒有貨幣時交換就會困難。此外,該模型中隱含地假定貨幣是唯一的交換媒介,但模型中並沒有任何明確的限制條件來達到這一目的。事實上,由於貨幣的回報率最低,人們完全可以以非貨幣形式持有財富,而只是在交換時才將一部分非金融資產換成貨幣。如果是這樣,人們最優的決策就是將所有儲蓄都放在生產資本或債券上,而不放在貨幣上。如果所有人都這麼做,那麼貨幣的需求只在一瞬間為正,而其他時候均為零。