應計利潤分離法

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄[隱藏] |

應計利潤分離法是通過設定回歸模型將應計利潤分離為操控性應計利潤和非操控性應計利潤,即“操控性應計利潤=應計利潤-非操控性應計利潤”,以其來衡量盈餘管理的大小和程度(Healy,1985)。其中,應計利潤是指不直接形成當期現金流入或流出,但按權責發生制和配比原則應計入當期損益的那些收入或費用,如固定資產折舊、無形資產攤銷等,應計利潤等於凈利潤減去當期經營活動產生的現金流量;操控性應計利潤是指企業可以根據經營業績需要,利用某些手段對應計利潤進行主觀操控的部分,如應收賬款、存貨等營運資金項目增減變動頻繁且直接影響會計盈餘,該部分常被作為盈餘管理的工具;非操控性應計利潤是指由於會計政策和相關法規的約束,使得企業不能夠根據自身的需要隨意操控的那部分應計利潤,應計利潤分離法認為這部分數額是企業應計利潤的真實反映。

應計利潤分離法的發展[1]

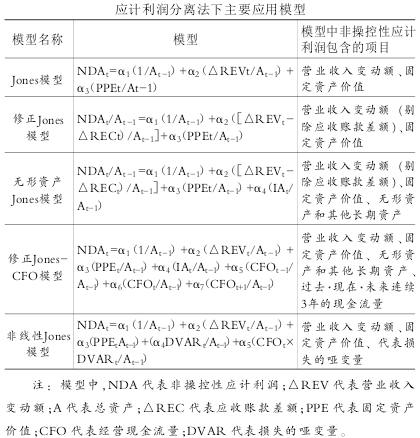

Jones模型在十餘年時間里經過多位學者的探索發展形成了多種模型形式,其中主要的五種模型如下表所示。

最初建立的Jones模型認為營業收入變動額會引起應計利潤的變化,並且管理當局不會採取改變折舊和攤銷費用的方法來操控盈餘,故以營業收入變動額和固定資產價值兩項來反映非操控性應計利潤(Jones,1991)。隨後Dechow、Sloan和Sweeney(1995)對Jones模型進行了修正,認為如果企業利用信用銷售進行盈餘管理,那麼我們就會高估非操控性應計利潤,所以用剔除應收賬款差額後的營業收入變動額、固定資產價值兩項來反映非操控性應計利潤。無形資產Jones模型的創建者陸建橋(1999)指出,無形資產和其他長期資產攤銷額是非操控性應計利潤的重要組成部分,如果忽視這點會高估企業的盈餘管理行為,因此在計算非操控性應計利潤時加入了此項。修正Jones-CFO模型由Dechow和Dichev(2002)提出,他們認為企業的非操控性應計利潤與同期經營現金流量呈負相關關係,與過去和未來現金流量呈正相關關係,從而在之前模型基礎上考慮了連續三年的現金流量,以此來計算非操控性應計利潤。非線性Jones模型提出者Ball與Shivakumar(2006)研究指出,會計的謹慎性致使利得和損失的確認存在不對稱性,引起應計利潤和企業業績間存在非線性關係,所以引入代表損失的啞變數DVAR來反映這種非線性關係。

- ↑ 阿卓,李恆曦,唐建.對應計利潤分離法合理性的質疑[J].財會月刊,2013(14)

无广告阅读

无广告阅读  免验证复制

免验证复制  微信支付

微信支付  支付宝

支付宝  PayPal

PayPal