应计利润分离法

出自 MBA智库百科(https://wiki.mbalib.com/)

目录[隐藏] |

应计利润分离法是通过设定回归模型将应计利润分离为操控性应计利润和非操控性应计利润,即“操控性应计利润=应计利润-非操控性应计利润”,以其来衡量盈余管理的大小和程度(Healy,1985)。其中,应计利润是指不直接形成当期现金流入或流出,但按权责发生制和配比原则应计入当期损益的那些收入或费用,如固定资产折旧、无形资产摊销等,应计利润等于净利润减去当期经营活动产生的现金流量;操控性应计利润是指企业可以根据经营业绩需要,利用某些手段对应计利润进行主观操控的部分,如应收账款、存货等营运资金项目增减变动频繁且直接影响会计盈余,该部分常被作为盈余管理的工具;非操控性应计利润是指由于会计政策和相关法规的约束,使得企业不能够根据自身的需要随意操控的那部分应计利润,应计利润分离法认为这部分数额是企业应计利润的真实反映。

应计利润分离法的发展[1]

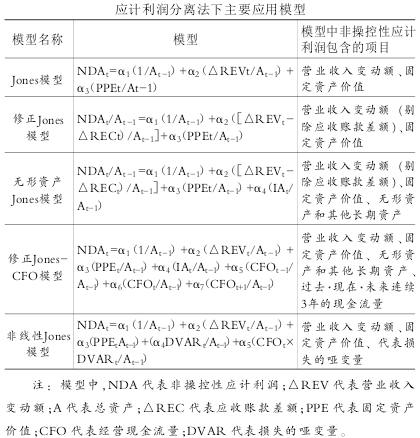

Jones模型在十余年时间里经过多位学者的探索发展形成了多种模型形式,其中主要的五种模型如下表所示。

最初建立的Jones模型认为营业收入变动额会引起应计利润的变化,并且管理当局不会采取改变折旧和摊销费用的方法来操控盈余,故以营业收入变动额和固定资产价值两项来反映非操控性应计利润(Jones,1991)。随后Dechow、Sloan和Sweeney(1995)对Jones模型进行了修正,认为如果企业利用信用销售进行盈余管理,那么我们就会高估非操控性应计利润,所以用剔除应收账款差额后的营业收入变动额、固定资产价值两项来反映非操控性应计利润。无形资产Jones模型的创建者陆建桥(1999)指出,无形资产和其他长期资产摊销额是非操控性应计利润的重要组成部分,如果忽视这点会高估企业的盈余管理行为,因此在计算非操控性应计利润时加入了此项。修正Jones-CFO模型由Dechow和Dichev(2002)提出,他们认为企业的非操控性应计利润与同期经营现金流量呈负相关关系,与过去和未来现金流量呈正相关关系,从而在之前模型基础上考虑了连续三年的现金流量,以此来计算非操控性应计利润。非线性Jones模型提出者Ball与Shivakumar(2006)研究指出,会计的谨慎性致使利得和损失的确认存在不对称性,引起应计利润和企业业绩间存在非线性关系,所以引入代表损失的哑变量DVAR来反映这种非线性关系。

- ↑ 阿卓,李恒曦,唐建.对应计利润分离法合理性的质疑[J].财会月刊,2013(14)

无广告阅读

无广告阅读  免验证复制

免验证复制  微信支付

微信支付  支付宝

支付宝  PayPal

PayPal