股本回報率

出自 MBA智库百科(https://wiki.mbalib.com/)

股本回報率,產權收益率,凈資產收益率,產權報酬率(Return On Equity,簡稱ROE)

目錄[隱藏] |

股本回報率(Return on Equity)是一種類似於投資回報率(Return on Investment)的會計計算方法, 是用以評估公司盈利能力的指標,可以用作比較同一行業內不同企業盈利能力的擁有指標。

股本回報率是指稅後凈利潤對股本投資額的比值。

簡單的說,就是你投錢買下公司後,每年能獲得的回報。股神巴菲特說過“如果非要我用一個指標進行選股,我會選擇 ROE(凈資產收益率),那些 ROE 能常年持續穩定在 20%以上的公司都是好公司,投資者應當考慮買入。”這是股神巴菲特投資公司時最看重的一個指標,稱 ROE 為全能指標,是因為它演變後的公式能看到很多的財務真實情況。

股本回報率根據其計算公式,由於作為分子的凈收入並不能真實反映企業績效,所以ROE的最終值也並不是決定企業價值或成功與否的一個可靠指標。然而,這一公式仍然出現在許多公司的年報里。

然而,公司的股權收益高不代表盈利能力強。部分行業由於不需要太多資產投入,所以通常都有較高ROE,例如咨詢公司。有些行業需要投入大量基礎建築才能產生盈利,例如煉油廠。所以,不能單以ROE判定公司的盈利能力。一般而言,資本密集行業的進入門檻較高,競爭較少,相反高ROE但低資產的行業則較易進入,面對較大競爭。所以ROE應用作比較相同行業。

股本回報率=凈收入/股東股本(shareholder's equity)

根據收益和權益的不同歸屬,因而產生了不同的概念。

*【攤薄ROE】 = 【當期凈利潤】 ÷ 【當期凈資產】。註意這裡是當期,比如2017Q2,那麼就是Q2的凈利潤表上的【歸屬於母公司普通股股東的凈利潤】,凈資產是【歸屬於母公司普通股股東的凈資產】,如果分子為【凈利潤】,那麼分母就是【凈資產】。可以看出該公式忽略了凈利潤的持續增加帶來的凈資產的持續增加的過程,因而理杏仁並沒有計算攤薄ROE,而是主要計算以下幾種ROE。

*【ROE】 = 【當期凈利潤】 ÷ ((【期初凈資產】 + 【期末凈資產】) ÷ 2),又稱之為平均ROE。因為公司的凈利潤是持續產生的,每產生1元的凈利潤,就要增加相應的1元凈資產,因而凈資產的增加是一個相對平滑的過程,所以凈資產用期初加期末,然後除以2。反應的是公司整體的凈資產收益率情況。

*【歸屬於母公司普通股股東的ROE】 = 【當期歸屬於母公司普通股股東的凈利潤】 ÷ ((【期初歸屬於母公司普通股股東的凈資產】 + 【期末歸屬於母公司普通股股東的凈資產】) ÷ 2),和【ROE】類似,只不過【ROE】是衡量整個上市公司凈資產收益率(包含【少數股東部分】),而【歸屬於母公司普通股股東的ROE】則衡量的是普通股股東權益的部分,從投資者的角度而言,這個直接相關。

*【歸屬於母公司普通股股東的扣非ROE】 = 【當期歸屬於母公司普通股股東的扣非利潤】 ÷ ((【期初歸屬於母公司普通股股東的凈資產】 + 【期末歸屬於母公司普通股股東的凈資產】) ÷ 2),和【歸屬於母公司股東的ROE】類似,只不過【歸屬於母普通股公司的扣非ROE】的收益部分是扣除了非經常性損益。

*【歸屬於母公司股東加權ROE】 = NP ÷ ((E0 + NP + ∑(Ei × (Mi ÷ M0))) / 2),(註意上面的累加值∑)。這個公式比較複雜,任何人看見這個都暈了,站長早期更是被其他百科上的更加亂七八糟的的公式搞的頭疼,最後總結出這個更合理的公式,這裡做下詳細講解:

*NP(net profit):凈利潤。

*E0:期初凈資產。

*Ei: 期中可能因為增發、分紅、發債等等事項導致的凈資產變化的值。

*Mi: 期中到期末的時間。

*M0: 期初到期末的時間。

相信到這應該更清楚這個加權ROE的定義了,跟【歸屬於母公司股東的ROE】相比,【歸屬於母公司股東的加權ROE】更加公允,它反映了整個企業整個時間段里的凈資產變化情況對凈利潤的影響。

比如企業分紅了,凈資產是下降的,所以加權ROE應該比ROE高;而如果公司增發或者配股了,凈資產增加,加權ROE也應該下降。那麼Mi ÷ M0也就好理解了,代表的意思就是時間加權,比如公司2016年5月31號增發,那麼增加的凈資產影響的是5月後的收益率,所以這個時間加權值就是 (12 - 5) ÷ 12。

但問題在於加權ROE計算比較複雜,而相應參數只有公司本身清楚,因而這個數據只能有上市公司提供。

至少由於以下五個方面的原因,造成了股本回報率誇大了企業的經濟價值:

1. 項目的壽命長度。 項目壽命越長,經濟價值被誇大的程度就越高。

2. 資本化政策。 如果投資總額被分割得越小,經濟價值被誇大的程度就越高。

3. 賬面折舊率。 賬面折舊的速度如果快於直線法折舊的話,將會導致較高的股本回報率。

4. 投資支出與投資收益之間的延遲會導致 如果延遲的時間越長,高估的程度則越大。

5. 新投資的增長率。 快速成長的公司的股本回報率一般較低。

在各種原因中,最關鍵的一點是股本回報率本身是一個敏感的杠桿因素: 因為股本回報率的前提假設是投資回報率會大於借貸利率,所以它自身就有一種增長趨勢。

基礎公式瞭解過後,來看下 ROE 的變形公示,ROE= 凈利率×周轉率×財務杠桿比率。也就是有 3 種方式可以提高企業的 ROE:

1、提高凈利率,例如茅臺,通過定價權,獲得較高的凈利率,這類企業往往常年保持著較高的 ROE 水準,即使回溯 10 年內的數據,也都是持續領先於行業內其他企業。

2、提高資產周轉率,例如沃爾瑪,通過高效的貨物周轉,提高資金利用率。如果公司持有大量的現金或現金等價物,會讓 ROE “虛低”,這也是要辨別的。

3、合理提高杠桿率,例如金融和房地產行業,通過高杠桿提高利潤。當然最好企業是能保持較高的凈利率和周轉率來獲得高ROE,依靠杠桿率提升的 ROE,其穩定性要差很多。

巴菲特更喜歡用股本收益率來衡量企業的盈利狀況。股本收益率是用公司凈收入除以股東的股本,它衡量的是公司利潤占股東資本的百分比,能夠更有效地反映公司的盈利增長狀況。

根據他的價值投資原則,公司的股本收益率應該不低於15%。在巴菲特持有的上市公司股票中,可口可樂的股本收益率超過30%,美國運通公司達到37%。

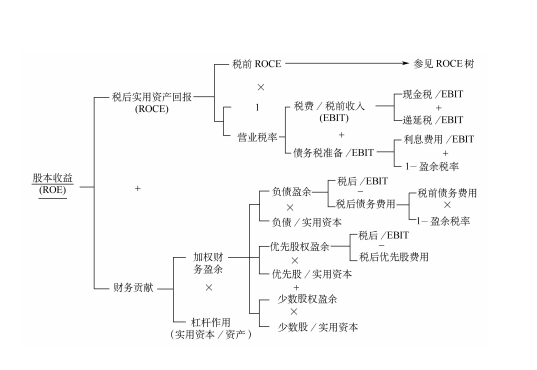

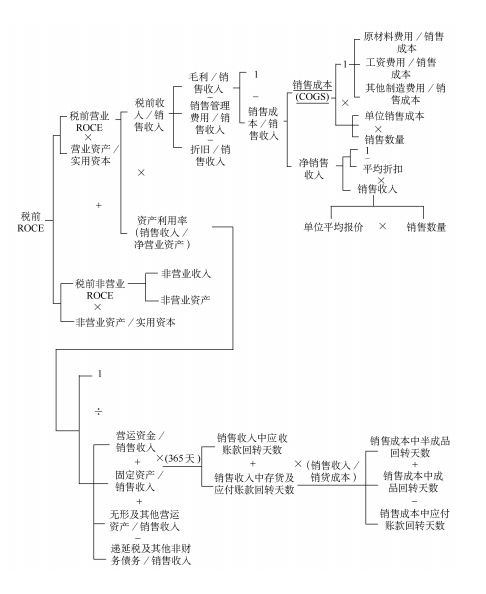

用MECE方式展示運營和財務數據(比率或絕對值)的邏輯關係,這種格式清晰地顯示了數據間的邏輯關係;

在大多數項目的早期診斷中很有用,可以把組織彙報關係或利潤改善研究中分散的因素聯繫起來,揭示客戶預測的樂觀假設。能夠清晰地、堅實地展示數據,幫助提出問題並設定優先順序

首先,對上市的企業 ROE 的範圍進行框定:ROE 在 10-15%的,屬於一般公司;ROE 在 15-20%的,屬於傑出公司;ROE 在 20-30%的,屬於優秀公司。短期的數據無法驗證企業長期的運營,所以一般以連續 10 年 ROE 大於 15%的企業做為備選目標。

其次,要找到公司常年保持較高 ROE 的原因:一個公司的ROE 比較高,那不是公司的可辨認資產(或叫硬資產)的贏利能力強,因為所有的硬資產的贏利能力都是差不多的,而是因為公司具有其他公司不具備的某種優勢,也許是它的管理水平高,也許是他的員工素質強,也許是有一項非專利技術,也許是有好的客戶資源,也許是地理位置極佳,也許是獨占了某種資源,也就是找到企業的護城河,更寬的護城河造就的高 ROE 企業,才是要挑選出的優質企業。

最後,還要結合參考企業的其他指標,例如:凈利潤增長率常年保持穩定增長,企業的現金流充足,行業毛利率收率較高等各項數據的對比,結合自身對企業的瞭解,理性分析,客觀驗證,才能在眾多的上市公司中抽繭剝絲,找到真正偉大的公司。

ROE作為股神巴菲特最情有獨鍾的選股指標,這裡在附送下他的三個重要篩選方法:ROE 大於 20%,毛利率大於 40%,凈利率大於 5%。通過對國內 A 股市場的篩選,不難發現篩選出的數據,絕大部分都是前期漲幅較大的白馬股。過去的輝煌,並不代表未來。好的方式方法值得借鑒,但自身的分析研判才是最好的投資方法,用發展的眼光學習投資,用謹慎的思維復盤趨勢,才是獲取投資收益的最好方式。

“好行業,好公司,好價格”是投資盈利不可或缺的 3 個因素,如果找到了好的行業,好的公司,也不要忽視了好價格的重要性。

本条目由以下用户参与贡献

Angle Roh,沙漠之鹰,Zfj3000,可润,Dan,Yixi,Tears~,林野,M id 3fa98fc6cc79381d3437a3bd91af32a6,LuyinT,上任鹅陈.評論(共7條)

按上面的說法, 股本收益率 = 凈收入/股本 股本回報率=凈收入/股東股本(shareholder's equity) 它們就是一樣的了? 巴菲特到底用用啥啊?

shareholder's equity include Common share and Prefered shares, 我猜他的意思是,用凈收入減去prefered dividend然後除以common equity, not include prefered share, 因此能有較高的回報率把。。

這個計算方法是不是簡化版本呢? 在財務建模上提高的ROE計算方法比較複雜: 首先需要預測今後幾年公司的分紅(dividend), 而後是一個terminal value(及幾年後的所有年份的回報彙總) 而後將所有這些回報進行折現計算。

舉例A公司 year 0(current) 1 2 3 4 5 dividend 100 110 120 130 140 150 terminal value(y5) 1000 current equity cash flow: -1200 ROE = IRR(-1200+100, 100,120,130,140,150+1000)

不知是不是我理解錯了?

股本回報率是將現年稅前盈利除以年初與年底總股本的平均數字而計算出來的.查國外書籍,似乎是稅後凈收入

謝謝您的指正,原文已修正! MBA智庫百科是可以自由參與的百科,如有發現錯誤和不足,您也可以參與修改編輯,只要通過網頁右上角的創建新帳號,創建用戶名後即可參與,期待您的加入!~

按上面的說法, 股本收益率 = 凈收入/股本 股本回報率=凈收入/股東股本(shareholder's equity) 它們就是一樣的了? 巴菲特到底用用啥啊?

收益率和回報率就是翻譯不一樣。英文都是return on equity

shareholder's equity include Common share and Prefered shares, 我猜他的意思是,用凈收入減去prefered dividend然後除以common equity, not include prefered share, 因此能有較高的回報率把。。

Net income is for the full fiscal year (before dividends paid to common stock holders but after dividends to preferred stock.) Shareholder's equity does not include preferred shares.

无广告阅读

无广告阅读  免验证复制

免验证复制  微信支付

微信支付  支付宝

支付宝  PayPal

PayPal

按上面的說法, 股本收益率 = 凈收入/股本 股本回報率=凈收入/股東股本(shareholder's equity) 它們就是一樣的了? 巴菲特到底用用啥啊?