EDF模型

出自 MBA智库百科(https://wiki.mbalib.com/)

EDF模型(Expected Default Frequency)

目录 |

EDF模型即“预期违约率模型”,是著名的风险管理公司KMV公司开发的用以衡量违约风险基本工具。该模型最主要的分析工具是所谓的预期违约率EDF(Expected Default Frequency),故也称为EDF模型。EDF作为度量公司违约发生可能性大小的指标,根据实证数据显示,其早期侦测(early detecting)违约风险能力成效卓著;再者,应用选择权观念所建立之违约风险衡量指标,于信用分析领域中,独树一格。

对于一个公司而言,违约风险是指围绕其偿债能力所产生的不确定性。在违约之前,我们无法明确判断一个公司是否会违约,充其量也只能对其违约的可能性做出概率上的估计。一家公司的EDF是指该公司在未来一年或几年内违约的概率,它主要由三大因素决定,分别是:

1.资产价值:公司资产的市值。它是公司资产在未来产生的现金流以一定的贴现率贴现到当前的价值。这个公司资产的测度不但反映了公司的发展前景,而且还包含了公司所处的行业以及宏观经济状况等信息。

2.资产风险:是指资产价值的不确定性。这是一个关于公司经营风险和行业风险的测度。因此公司的资产价值只是一个估计值,存在一定不确定性,应当在公司的经营风险或者资产风险的框架下理解。

3.债务水平:是指公司在合同上负债的程度。如果说与公司资产相关的测度是公司的市值,那么公司杠杠比率的相关测度就是相对于公司资产市值的债务面值,因为它是公司必须偿还的金额。

当公司的资产价值低于一定水平时,公司就会对债权人和股东违约,与这一水平相对应的资产价值为违约点(Default Point),即公司资产价值等于负债价值时的点。在研究违约的文献中,我们已经发现当公司资产价值等于债务面值时许多公司并没有选择违约,而是依然经营并偿还它的债务,这是因为债务构成中的部分长期债务为公司提供了一定的缓息空间。我们发现,违约点即公司将会发生违约时的资产价值通常是介于总债务和短期债务之间。

因而公司净值也就等于公司的资产市值减去公司的违约点,即:

公司净值=公司的资产市值-违约点

当公司净值等于零时,违约事件就会发生。和公司的资产价值一样,公司净值的测度也必须在公司经营风险的框架下考虑。比方说,食品和饮料行业内的公司比高科技行业能承受更高水平的杠杆比率,因而它们的资产市值更加稳定、有着更小的不确定性。

公司的资产风险则是由资产的波动率来衡量的,它是指公司资产价值每年变动百分比的标准差倍数,它是一个与公司的规模以及所处的行业都相关的测度。

资产的波动率与股票的波动率相关,却又不同于它。一个公司的财务杠杆具有放大其资产波动率的作用。因此,有着较低资产波动率的行业,如银行业趋向于采用较高的财务杠杆,而资产波动率较高的行业,如计算机软件行业,则趋向于采用较低的财务杠杆。正是由于这种趋向差异的存在,股票波动率不像资产波动率那样随行业和资产规模的不同有较大的差别。

资产价值、经营风险、财务杠杆能够结合起来形成一个违约风险的单一测度,它将公司的净值与资产价值一个标准差的波动幅度相比较,将二者的商称为违约距离(DD,Distance to default),其计算过程如下:

违约距离(DD)= (资产市值-违约点)/(资产市值*资产波动率)

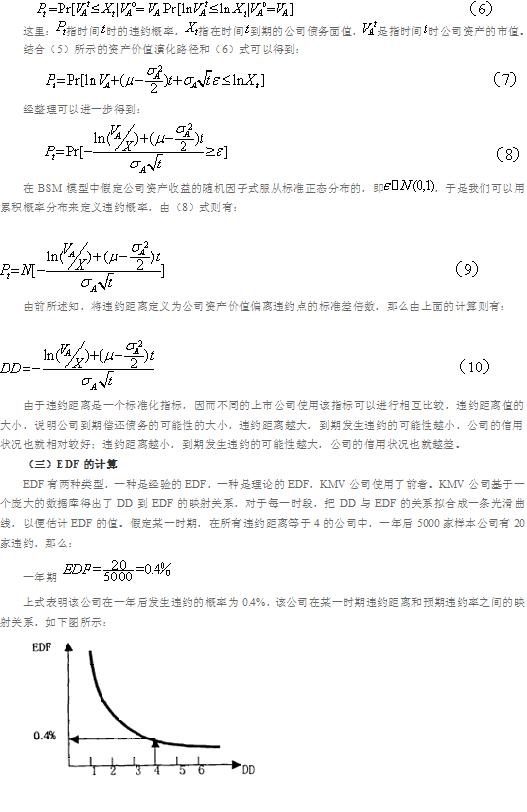

从上式可以看出,违约距离融合了一个公司三个关键的信用要素:资产价值、经营和行业风险以及财务杠杆。KMV公司选定一定时期,基于一个包括大量的公司违约信息的历史数据库,把违约距离与预期违约率的关系拟合成一条光滑曲线,从而找出违约距离与预期违约率之间的映射关系以便估计EDF的值。也就是说,给定一个违约距离就可以计算出相应水平的预期违约概率。

对一个公开上市的公司而言,市场上与其违约概率相关的基本信息有三种,分别是财务报告、公司债券和股票的市价、市场上对公司前景和风险的主观评价。价格从本质上讲都有前瞻的内在特性,投资者对公司未来的预期形成了债券和股票的价格。在决定市场价格的时候,投资者使用了各种各样的信息,这些信息包括:公司前景和风险的主观评价、财务报告以及市场上的其它价格。投资者们通过自己的分析和判断将这些信息融合为自己买卖公司股票、债券的意愿,而市场价格正是许多投资者买卖意愿的综合结果,因而市场价格包含了许多投资者的综合观点和预测。用市场价格能为估计增加很强的预测力,使模型更具有前瞻性。KMV公司确定一个公司EDF的全过程,主要有三个步骤:(1)估计资产价值和资产波动率;(2)计算违约距离;(3)计算EDF。

如果股票市价是可得的,那么资产的市值和波动率将可以通过期权定价方法直接得到。这种方法将股票视为公司资产的一项买入期权。股票的特点使得持股者拥有公司在偿还债务之后接手公司剩余资产的权利,而非义务。因而,可以将股票看作是公司资产的一项买入期权,而这项期权的执行价就等于公司债务的面值。

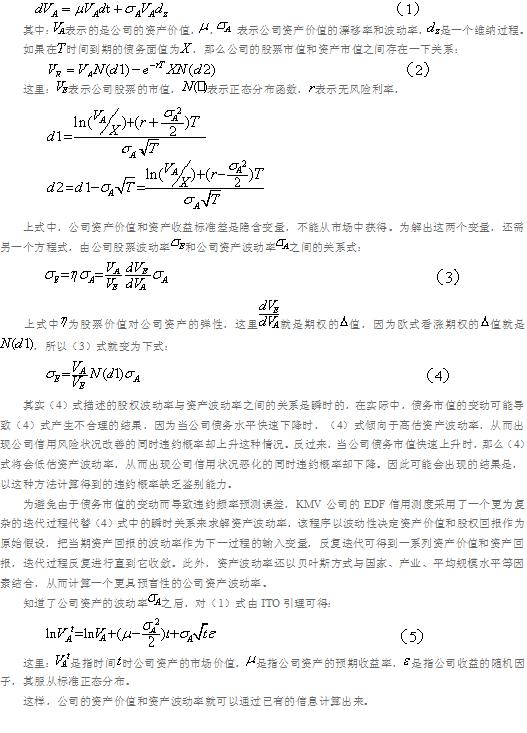

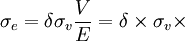

在BSM模型框架下,公司债务只包括单一级别的股票和单一级别的债券,并假定公司资产的市场价值服从以下随机过程:

由上可知,在公司资产市值和资产波动率知道之后,对违约概率的计算的关键就是违约点的确定。KMV公司根据对违约的实证分析发现违约发生最频繁的分界点在公司市场价值大约等于流动负债加减50%的长期负债时,因此KMV公司选择的违约点等于短期债务(一年及以下)的价值加上未偿长期债务账面价值的一半,这样违约距离就可以通过下式计算出来:

违约距离= (资产市值-违约点)/(资产市值*资产波动率)

如果违约距离的分布已知,那么违约概率就可以简单的看作是资产价值低于违约点的概率。然而,在实践中,违约距离的分布是很难度量的,而且,通常对违约距离做出的正态分布或对数正态分布假定也是不合理的。在对违约进行度量的过程中,公司资产价值和违约点之间关系发生逆向改变的可能对精确确定违约概率是十分关键的,这些改变可能是由于公司资产价值或是债务水平的变化所导致的。因此,KMV公司首次将违约距离定义为公司资产价值偏离违约点的标准差倍数,然后应用历史数据来决定相应的违约概率。

违约发生在公司资产价值低于公司债务面值,则可将违约概率表示成:

EDF具有一些明显的优点的同时也存在一些缺陷。

EDF的优点在于EDF是基于市场价格计算出来的,因此它有很好的前瞻性,能及时、可靠的反映上市公司信用状况。EDF指标来自于股票价格的实时行情数据的分析,而不是以历史的会计数据为基础,股票价格不仅反映了公司的历史和现状,还具有对公司未来的前景预测。由于模型是以股票市场数据为基础的,这为投资者、债权人、监管机构等相关人员和部门提供可靠的信用风险评价信息。

EDF应用过程中的缺陷在于, EDF反映的是预期的违约概率,而非实际的违约概率,它是一个通过历史数据模拟出来的指标,是对实际违约概率的一个估计值。而且EDF的计算需要有强大的公司违约信息数据库为支撑,数据不足则计算准确度不高。

案例一:基于EDF模型的上市公司信用风险分析[1]

选择上市公司作为研究样本。对于方程式E = VN(d1) | − De − πN(d2) (1)与 企业的资产杠杆比率 (2)

企业的资产杠杆比率 (2)

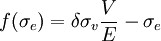

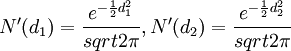

首先需要计算企业股权市场价值及其波动率。JohnC.Hull对股票价格波动率的研究表明使用近90天到180天的每日股票收盘价估计其波动率的效果相当不错。在以下研究中,将选180天作为时间基数。由于方程式(1)与(2)较为复杂,利用VC++编程来对方程进行求解,并对方程式(1)与(2)分别作以下变换:。

f(V) = VN(d1) − De − πN(d2) − E (3)

(4)

(4)

程序的基本算法如下:(1)首先资产市值波动率的初值用股权市值波动率来代替,代入方程(3),求出相应的资产市值;(2)以(3)中计算的资产市值代入方程(4),求出相应的股权市值波动率;(3)如果(4)中计算出来的股权市值波动率等于真实的股权市值波动率,则程序终止。否则调整资产市值波动率,重复以上步骤,直至算出相应的结果。

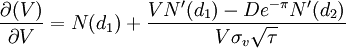

对于方程式(3)与(4),我们需证明方程的解为唯一解。我们对方程式(3)求导整理得:

(5)

(5)

因为:

(6)

(6)

因为N(d1) > 0,所以 ,f(V)是关于V的递增函数,因而f(V)有唯一解。

,f(V)是关于V的递增函数,因而f(V)有唯一解。

显而易见,对于方程式(4)当其他参数确定时,σe为唯一解。

选择了30家上市公司为样本对其1998, 至2001年四年的EDF进行实证研究,其中包括10只已退市或暂停上市股票,我们称为样本1;10只已连续2年或3年严重亏损的股票,称为样本2和10只绩优股,称为样本3,从而把样本分为三个子样本。我们假定无风险利率r和资产市场价值的回报率\mu都为5%,时间范围!为一年,违约点为负债总额。

由于篇幅有限我们只列示了6只股票,结果如下:

表 样本基本情况表 (单位:万元)

| 样本 | 公司 | 年份 | 股权市值 | 负债 | 总资产 | 股权市值波动率 | 资产市值波动率 | 资产市值 | 资产市值/总资产 | 违约距离(1) | EDF(1) | 违约距离(2) | EDF(2) |

| 样本1 | ST九州 | 2001 | 29979 | 144768 | 17951 | 60.64% | 10.64% | 167488 | 9.33 | 1.27493 | 10.1167% | 1.78684 | 3.6981% |

| 2000 | 128026 | 140034 | 64737 | 45.18% | 23.18% | 261217 | 4.04 | 2.00162 | 2.2663% | 2.78986 | 0.2637% | ||

| 1999 | 108510 | 123109 | 136781 | 49.34% | 25.34% | 225562 | 1.65 | 1.79248 | 3.6528% | 2.46024 | 0.6942% | ||

| 1998 | 156569 | 57077 | 115797 | 36.44% | 29.84% | 210862 | 1.82 | 2.44369 | 0.7269% | 4.39697 | 0.0005% | ||

| ST海洋 | 2001 | 45535 | 54644 | 5915 | 53.16% | 25.76% | 97471 | 16.48 | 1.70595 | 4.4008% | 2.31228 | 1.0381% | |

| 2000 | 116289 | 36044 | 36896 | 42.79% | 34.59% | 150575 | 4.08 | 2.19889 | 1.3943% | 4.10478 | 0.0020% | ||

| 1999 | 62958 | 54364 | 73821 | 51.14% | 29.14%114650 | 1.56 | 1.80431 | 3.5592% | 2.58628 | 0.4851% | |||

| 1998 | 77324 | 48334 | 72604 | 43.64% | 28.44% | 123300 | 1.70 | 2.13761 | 1.6274% | 3.32609 | 0.0440% | ||

| 样本2 | ST昆百大 | 52595 | 93584 | 104132 | 39.86% | 15.16% | 141610 | 1.36 | 2.2373 | 1.2633% | 2.9866 | 0.1410% | |

| 2000 | 77752 | 92460 | 11023 | 40.21% | 19.31% | 165699 | 1.50 | 2.2893 | 1.1030% | 3.1841 | 0.0726% | ||

| 1999 | 54129 | 95302 | 120730 | 41.06% | 15.66% | 144777 | 1.20 | 2.1817 | 1.4567% | 2.9104 | 0.1805% | ||

| 1998 | 54139 | 100595 | 126432 | 39.88% | 14.78% | 149822 | 1.18 | 2.2230 | 1.3107% | 2.9595 | 0.1541% | ||

| ST原宜 | 2001136897 | 24871 | 54756 | 25.08% | 22.18% | 160555 | 2.93 | 3.8110 | 0.0069% | 8.5247 | 0.0000% | ||

| 2000 | 136657 | 32366 | 75192 | 25.30% | 21.40% | 167446 | 2.23 | 3.7705 | 0.0081% | 7.8086 | 0.0000% | ||

| 1999 | 81094 | 28955 | 74516 | 37.35% | 28.55% | 108637 | 1.46 | 2.5688 | 0.5102% | 4.6633 | 0.0002% | ||

| 1998 | 110488 | 30367 | 77041 | 28.61% | 23.41% | 139374 | 1.81 | 3.3411 | 0.0417% | 6.6060 | 0.0000% | ||

| 样本3 | 中兴通讯 | 2001 | 732701 | 509210 | 804895 | 29.39% | 18.29% | 1217077 | 1.51 | 3.1802 | 0.0736% | 4.9463 | 0.0000% |

| 2000 | 916003 | 437116 | 632101 | 33.13% | 23.43% | 1331801 | 2.11 | 2.8674 | 0.2070% | 4.8515 | 0.0001% | ||

| 1999 | 697497 | 180109 | 336485 | 47.74% | 39.04% | 868822 | 2.58 | 2.0304 | 2.1158% | 3.9634 | 0.0037% | ||

| 1998 | 691434 | 123487 | 219447 | 41.66% | 36.46% | 808899 | 3.69 | 2.3238 | 1.0068% | 5.1094 | 0.0000% | ||

| 五粮液 | 2001 | 1010234 | 198563 | 668787 | 51.62% | 44.32% | 1199112 | 1.79 | 1.8829 | 2.9859% | 3.9490 | 0.0039% | |

| 2000 | 1487362 | 140970 | 460092 | 22.32% | 21.32% | 1621458 | 3.52 | 4.2852 | 0.0009% | 11.5840 | 0.0000% | ||

| 1999 | 1106310 | 149840 | 391890 | 54.30% | 48.90% | 1248843 | 3.19 | 1.7995 | 3.5969% | 4.1937 | 0.0014% | ||

| 1998 | 1425984 | 97293 | 274440 | 32.27% | 31.17% | 1518532 | 5.53 | 3.0030 | 0.1337% | 8.8210 | 0.0000% |

从上表可以看出:(一)股权市值波动率大于资产市值波动率,因为资产市值包括了股权市值与负债,而负债一般都大于零。资产市值大于账面总资产和股权市值,但小于股权市值与负债总额之和;(二)各样本的EDF值存在较大差异,而且EDF(1)值大于EDF(2)值,我们可以证明这一点并非总是成立的,只有在某些条件限制下才为真。

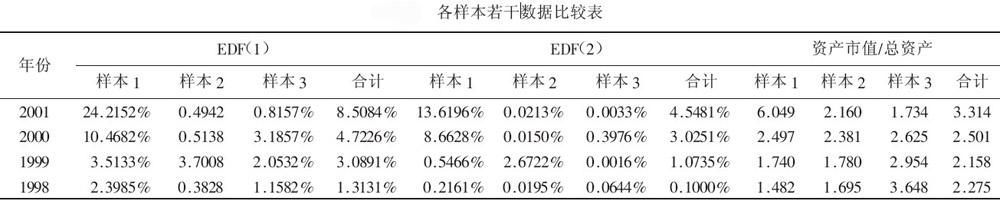

以下我们对全部30只股票作一概括:

从表2可以得出:

(一)样本1的EDF值大于其他两个样本的值,说明EDF模型能在整体上区分已退市公司与其他类别公司。但模型不能区分样本2与样本3;

(二)样本1的EDF值随年份的增加而增加,说明随着企业财务状况的恶化,相应的违约率也随之上升。样本1的10只股票中,只有3只的EDF值变化无规律。对于样本2,10只股票中有5只的EDF值随着年份的增加而增加。至于样本3,则没有发现有明显的规律之处。我们发现各样本的EDF值都很小,但我们知道很多公司已经多年连续亏损,业绩很差,其EDF值与其业绩并不相符;

(三)资产市值与总资产的比例很大,而且业绩越差的股票其比例越大。如样本1,2001年整体比例有6倍之多。我们发现样本!的比例随着年份的增加而减少,样本1和样本2则随着年份的增加而增加,说明绩优股票自身价值比过去更趋合理化,而绩差股票更加偏离其价值。

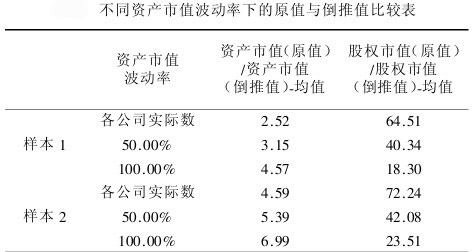

为了找出样本1和样本2的EDF值很小的原冈,我们发现对资产市值产生影响的变量有股权市值、股权市值波动率、无风险利率和违约点。一般来讲无风险利率和违约点可以假设为常数,因而主要是股权市值和股权市值波动率对资产市值及其波动率产生影响。现假定样本1和样本2在2002年一年内的违约概率分别为95%、80%令其资产波动率分别为表1中计算出来的原实际资产波动率、50%和100%。从而在假设资产市值波动率已知的情况下,倒推出资产市值和股权市值。同样限于篇幅我们只列示了 )只股票,结果如下:

综合(表3、表4)可以看出:

当资产市值波动率为原来实际数时,资产市值与资产市值(倒推值)的综合比例样本1为2.52倍,样本2为)4.59倍。

即在我们假定样本1、样本2的违约概率分别为95%、80%,时计算出来的资产市值分别比原先计算的资产市值小2.52,倍4.59倍。因而各公司的资产市值存在高估现象。同时我们可以看出股权市值与股权市值(倒推值)的综合比例样本&为64.51倍,样本2为72.24倍。我们认为正是股权市值的过高估值造成了资产市值的高估。当我们把样本1和样本2的资产波动率提高为50%和1005时,虽然股权市值(原值)与股权市值(倒推值)的比例都下降了,但仍然有20多倍。

- ↑ 郑茂.基于EDF模型的上市公司信用风险实证研究[J].管理工程学报,2005,19(3)