隐性财务危机

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

以顾客满意为基础的企业负债观将负债区分为显性负债与隐性负债,与此对应,企业的财务危机可以区分为显性财务危机与隐性财务危机。这种区分使我们可以更加深入地认识企业与顾客的长期交易关系对企业价值的影响。

显性财务危机是企业无法及时清偿显性契约条款所约定的债务情况下发生的财务困难,主要表现为企业外部融资成本上升。目前财务学关于财务危机的认识基本上局限于显性财务危机。显性财务危机只考虑股东,债权人等物质资本利益相关者的要求权,认为隐性负债不会对财务状况产生影响,企业只有在无法满足股东、债权人的利益要求权时才会陷入财务危机。但是,这种逻辑仅仅适用于隐性契约不存在的情况。对于存在隐性契约的企业而言,如果没有及时支付隐性负债,虽然对企业不产生直接影响,但是这种违约行为使企业面临隐性财务危机。

隐性财务危机是在企业不能及时满足隐性契约所约定的顾客需求的情况下发生的财务困难,主要表现为企业出售含有隐性契约要求权的商品价格下降,企业与顾客的缔约成本上升。

显性财务危机与隐性财务危机的划分使企业财务状况变化对利益相关者产生影响的顺序与程度进行重新排序。企业因财务危机对利益相关者的影响顺序不是首先影响债权人,而可能首先影响顾客。因为,顾客与企业的隐性契约是顾客对企业的期望,并不具有明确的约束力,企业即便是在正常的经营条件下也可能不履行隐性契约。隐性财务危机的分析思路是在企业财务政策的分析框架中纳入顾客这一约束条件。

隐性财务危机的形成原因[1]

隐性财务危机产生的直接原因在于企业没有及时支付隐性负债而导致顾客不满意,从而产生与企业的不合作行为。隐性负债是企业实际履行的承诺与顾客期望之间的差距,如果差距存在,企业需要通过进一步履行承诺来消除差距,从而达到顾客满意。企业承诺与顾客期望之间的差距由于各种原因可能无法消除。首先是企业承诺的履行已经超出了企业的实际履约能力,或者说顾客产生了对企业过高的期望。这种过高的期望一方面表现为企业为吸引顾客而传递了高出企业实际履约能力的不合理承诺的信息,并导致顾客的过高期望,从而使企业的实际履约能力无法达到企业的承诺水平,无法满足顾客期望,顾客不满意由此产生。另一方面原因在于企业承诺信息的传递被顾客误解,尽管企业承诺是在企业能够履行的范围之内,但是由于信息传递扭曲,导致顾客产生了过高的期望。当企业承诺的实际履行与顾客期望之间的差距无法有效弥补的时候,就会导致顾客不满意。

在显性财务危机不存在的情况下,隐性财务危机可能发生。当显性财务危机可能发生或者已经发生的情况下,隐性财务危机就必然会发生,主要原因在于显性负债与隐性负债对企业的约束作用不同。显性负债以显性契约为基础,对企业行为具有法律约束力,这种强制性作用使显性负债具有刚性,企业如果无力支付就可能破产清算。以隐性契约为基础的隐性负债对企业不具有强制约束力,“企业即使不履行隐性契约也不会破产清算”。因此,当显性负债与隐性负债的支付存在矛盾的时候,由于显性负债的刚性约束,企业往往可能通过推迟或取消支付隐性负债的方式来满足暂时的显性负债支付的要求,实质上是以牺牲顾客利益的方式满足显性负债的支付要求。这种方式虽然可能在短期内使企业摆脱显性财务危机的局面,但由此造成的对顾客利益的损害却会进一步加剧企业的隐性财务危机,并使企业所承担的隐性财务危机成本上升。

尽管隐性财务危机不会导致企业立即破产清算,但会随着时间的推移逐步降低企业价值,并增加显性财务危机发生的可能性。隐性财务危机如果不能在短期内得到解决,长期发展下去将对企业履行显性契约的能力产生影响,从而使隐性财务危机逐步转化为显性财务危机。如果企业不能顺利支付隐性负债,企业为传递隐性契约所进行的专用性投资可能无法收回,导致企业的现金净流量现值为负。如果专用性投资所需要的资金以权益融资为主,则由于权益回报率较低而导致股价下降。如果所需要的资金以债务融资为主,则由于专用性投资资金的无法收回而导致债务资金的支付困难。因此,隐性财务危机虽然不会直接导致企业破产清算,但是会逐步使企业陷入显性财务危机的境地。

隐性财务危机成本[1]

隐性财务危机表现为顾客与企业的交易关系出现恶化,顾客对企业的期望值降低,对企业承诺的履约能力产牛怀疑,这些导致企业出售含有隐性契约的商品价格下降,而企业与顾客的缔约成本上升。隐性财务危机成本首先表现为企业现金流人的减少。当企业没有及时支付隐性负债时,顾客就会怀疑企业承诺的可信性与履行隐性契约的能力,认为企业财务状况存在恶化的可能性。隐性财务危机的表现形式之一就是企业与顾客交易的减少。为什么顾客拒绝与可能陷人财务危机的企业进行交易?Titman(1984)认为:原因在于,企业破产可能使顾客负担相关的成本(比如需要未来的服务或零部件),因而不愿意与财务困难的企业打交道。Maksimovic,Titman(1991)进一步认为,即便是非耐用品的消费者也会关注企业的财务状况,因为财务状况会影响产品质量。企业的财务困难可能影响其提供高质量产品的信誉,顾客会怀疑财务困难的企业的产品质量是否有保证,因为财务困难的企业有可能通过降低产品质量,减少成本的方式而在短期内获得现金流量的改善,从而力图摆脱财务困境。他们深刻地指出,降低产品质量类似于企业获得顾客无意识的贷款,而企业未来收入的减少实际上是以信誉为代价对顾客贷款的偿还,由于这种贷款级别高于企业现有的负债,必然会对现存负债的偿还产生影响。我们以下图说明财务状况变化如何影响商品价格变动,进而对企业业绩产生影响。

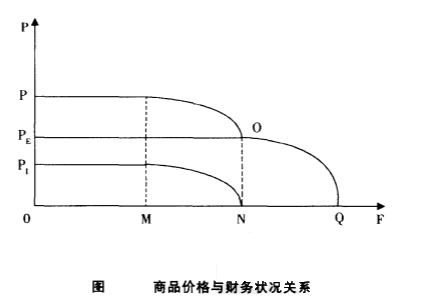

图中P表示商品价格,P由显性契约价格PE与隐性契约价格P,组成。F表示财务状况,区间[0,M]表示财务状况正常,区间[M,N)表示财务状况恶化,区间[N,Q]表示企业破产清算。在财务状况正常状态下,企业商品以价格P在市场上进行出售,其中包含的隐性契约价格P真能够得到顾客的认可,前提是顾客对企业未来的预期比较稳定。当企业财务状况出现危机而处于[M,N]状态时,顾客对企业的f瞻性舞钓鱼企业财鹰政精研究:持续经营与履行隐性契约的能力产生疑虑,而不愿意购买企业未来提供的服务,这导致隐性契约的价格下降,下降的程度与企业财务状况的恶化程度具有密切关系。随着隐性契约价格P1的下降,在显性契约价格P:保持不变的情况下,商品总价格P开始下降,价格下降进一步对企业的业绩产生冲击,企业必须改变不利的财务状况。如果企业陷入濒临破产的境地并且无法扭转这一趋势,企业所做出的隐性承诺根本无法得到顾客的相信,含有隐性契约价格的商品无法出售,隐性契约价格此时已经为零。当财务状况处于N点时,P1为0,而显性契约价格PE与商品价格P相等,显性契约价格曲线与商品总价格曲线相交于O点。当企业无力扭转财务危机而陷人破产清算状态时,不仅隐性契约价格为0,而且显性契约价格也开始下降,由于商品总价格仅仅反映的是显性契约价格,当企业陷入破产清算境地时,顾客对商品质量也产生怀疑,这导致商品价格不断下降。

价格下降对企业履约能力产生负面影响,并形成恶性循环,最终使企业的隐性财务危机转变为显性财务危机。当企业处于显性财务困境状态时,股东与债权人等物质资本利益相关者就会降低对企业履约能力的信任度,提出更多的融资约束条件和更高的回报率要求。外部融资成本与融资风险的上升,使企业不得不从内部解决资金需求问题。由于保留盈余已经无法满足资金的需求,企业可能通过降低产品质量为代价来缓解暂时的财务危机。但是,产品质量的降低将从根本上对企业的市场信誉产生影响,直接关系到企业的生存问题。

其次,隐性财务危机还使企业与顾客的缔约成本增加,影响企业的现金流出。由于隐性契约对企业不具有强制约束力,顾客为了确保长期交易关系中自己的未来利益得到保证,如果需要交易,就会要求以显性契约替代隐性契约。从契约成本角度分析,显性契约签订与履行需要相对充分的信息以及强制实施机制,其信息搜寻成本与履行成本高于隐性契约。交易中显性契约比重的上升使企业的交易成本提高,增加了企业的现金流出。受交易成本约束,顾客与企业交易的频率降低、交易范围减少,进一步降低企业的现金流人。这些现金流人的减少与现金流出的增加最终减少企业价值,并增加企业显性财务危机发生的可能性。

隐性财务危机的成本是非常巨大的。Ahman(1968)的研究发现,企业破产前三年的平均破产成本占公司价值大约11%-17%,其中间接破产成本大约为6%-11%。吕长江、韩慧博(2004)的研究表明,我国上市公司的间接财务困境成本显著为正,从总体来看,公司的间接财务困境成本大约为企业价值总额的25%-36.5%之间。