货币政策时滞

出自 MBA智库百科(https://wiki.mbalib.com/)

货币政策时滞(lags of monetary policy effect/time lag of monetary policy)

目录 |

货币政策时滞是指从需要采取货币政策行动的情况出现,经过制定政策过程,直至政策部分乃至全部发挥效力的时间分布间隔。

货币政策时滞的存在,以及对政策实施效果的影响,已被大多数人所认识。理论界和货币当局所面临的问题是找到合适的方法来较为准确地估测时滞,并将这一认识有效地纳入决策过程中去。

需要指出的是,并非货币政策中任何一项政策工具都会产生时滞,如提高利率、降低汇率就不产生时滞此外,政策时滞的参照系也不同,如改变贴现率-信贷变化与改变贴现率-收入变化可能有所区别。

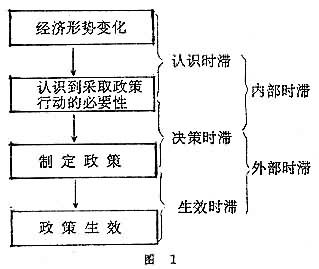

货币政策时滞可以分为内部时滞和外部时滞两个阶段:

①内部时滞,指从需要采取政策行动的情况出现,直至货币当局采取该行动之间的一段时间。内部时滞的长短取决于货币当局对经济形势的把握程度、推行货币政策的主动程度,以及它的信息和决策系统运行效率的高低。这种时滞可以是短的,但实际上却往往很长。

②外部时滞,指从货币当局采取政策行动到国民收入发生变动的时滞分布。它指的并不是一个特定的时间间隔,而是指货币政策渐次发挥效力的一个时间分布序列。因此,对于某一项货币政策行动的外部时滞,一般只应说该政策行动在(比如)4个月后产生了 30%的效应,12个月后产生了60%的效应,18个月后则全部产生效应。货币政策时滞的结构如图1所示:

货币政策的内部时滞由货币当局控制,人们很难预测它的长短。外部时滞则是一个相对客观的事物,因而有很多经济学家试图对它作出估测,估测的关键问题在于选择判断指标。

常用的指标有:

①国民收入增长率的变动趋势。根据这一指标,外部时滞表现为从采取政策行动至国民收入增长率的趋势发生转折的时间。

②企业投资的变动。据此估测的外部时滞,包括从采取政策行动直至企业投资率发生转折的全部时间。

③利率的动态。从采取政策行动,直至市场利率恢复到某种被认为是“正常的”水平所经过的时间。但是,依据各种模型对外部时滞的测算结果差异甚大:最短的为1个月,最长的可达20个月之久。另外,各种模型测算的往往都是平均时滞,而对货币政策的效力在时间序列上的分布情况则大都未能涉及。这些情况表明,对货币政策时滞的测算是今后一个时期经济计量学亟需解决的重大问题之一。

时滞对宏观调控格局的扰乱

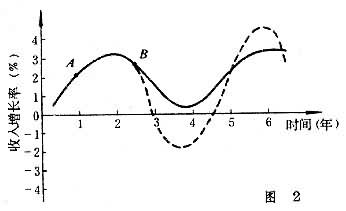

尽管人们还难以准确把握时滞,但作为一种客观存在,它不仅左右着货币政策产生效力的时间及程度,而且在很大程度上决定着货币政策对宏观经济运行的影响是否有利。如果为遏制某一经济现象发展而采取的货币政策能够在较短时间内生效,那么,该货币政策对宏观经济的运行是有利的。但是,如果货币政策需要较长时间方能生效,而在这段期间内国民经济的运行又受其他因素的影响,出现了与制定该货币政策时完全不同的形势,那么,该货币政策便可能对宏观经济的运行产生不利影响。如图2所示:

图中假定货币当局在经济繁荣时期制定并推行了一项政策(A点所示),旨在抑制经济的过热势头,如果该政策在1年半后方能发挥其主要的效力(B点所示),那么,这项政策便会使正常的经济周期(实线所示)的波动幅度(虚线所示)增大。这显然是货币当局不愿看到的结果。

正是看到了有产生上述结果的可能,货币主义者坚决反对凯恩斯主义者所倡导的反周期货币政策。M. 弗里德曼认为,依据现在掌握的技术知识手段,人们很难准确估算出货币政策的时滞,因而也很难理智地选择货币政策的施行时机。在这种情况下,如果仅仅依据反经济周期的规则行事,便极有可能事与愿违。货币当局的明智之举是根据经济长期增长的需要,确定一个稳定的货币增长率,并不受任何干扰地实施(见单一规则、反周期货币政策)。

80年代中期以来,中国经济学界和政府部门开始研究中国货币政策的时滞问题。经常被提到的时滞主要有:

①贷款-现金发行时滞。一般认为,从贷款规模变动到货币供应量M0(现金)发生变动,平均须经6个月左右。

②货币供应-经济增长时滞。一般认为,从货币供应发生变动到经济增长率和(或)物价上涨率发生变化,平均须经9~10个月。