宏观模拟模型

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

什么是宏观模拟模型[1]

宏观模拟模型是直接将信用等级转换概率与宏观因素之间的关系模型化,并且,如果模型是拟合的,就可以通过制造宏观上的对于模型的“冲击”来模拟信用等级转换概率的跨时期演变状况。

宏观模拟模型的特点[2]

- 1)盯市模型或违约模型

根据模型对信用损失的不同定义,可以将模型分为两类:以贷款的市场价值变化为基础计算的风险价值模型称为盯市模型(Marked-to-Market Model),集中于预测违约损失的风险价值模型称为违约模型(Default Model)。盯市模型在计算贷款价值的损失和收益中既考虑了违约因素,同时又考虑了贷款信用等级上升或下降以及由此而发生的信用价差变化等因素。违约模型只考虑了两种状态,即违约或不违约。盯市模型和违约模型之间的关键差异是盯市模型包括了价差风险。常见的四种风险计量模型中信用度量术模型明显是一种盯市模型,Credit Risk+模型和KMV模型则本质上是违约模型,而信用组合观点既可以被当做盯市模型使用,又可以被当做违约模型使用。

- 2)信用风险驱动因素

信用组合观点的风险驱动因素有着与信用度量术和KMV方法的风险驱动因素在本源上的相似之处。特别是,一套系统的“国家范围的”宏观因素和非系统的宏观冲击驱动着违约风险和借款人之间违约风险的相关性。

信用度量术方法和KMV方法以默顿模型为分析基础,企业的资产价值和资产价值的波动性是违约风险的关键性驱动因素。在信用组合观点中,信用风险驱动因素是一些宏观因素。

- 3)信用事件的波动性

在信用组合观点中,违约概率是一套呈正态分布的宏观因素和冲击的一个对数函数,因此,随着宏观经济的演变,违约概率以及信用等级转换矩阵中其余的单元或概率也会变化。

- 4)模型的数字方法

信用组合观点方法使用重复的蒙特卡罗模拟法来生成宏观的冲击和贷款组合损失或贷款价值的分布,从而最终也能算出风险价值。

宏观模拟模型的内容[2]

- 1)周期性因素的处理

(1)将过去的样本区间划分为衰退期和非衰退期,并且分别计算这两个时期的信用转移矩阵,以得到两种不同的VaR结果。

(2)直接将信用转移概率与宏观因素之间的关系模型化,并且如果模型是拟合的,就通过宏观因素对于模型的修正来模拟信用转移概率的演变。这就是宏观模拟方法,麦肯锡公司的信用组合模型应用的就是这种方法。

- 2)宏观模拟方法

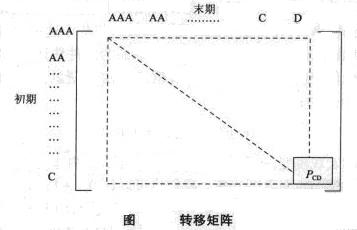

对于一个给定国家的信用状况,可以利用转移矩阵表述(见图)。转移矩阵的每一个单元显示的是一个特定交易对手在初期被评为一定的信用级别而在期末移往另一个信用级别的概率。图中估计的是一个被评为c级的借款人(投机级别的借款人)下一年会违约的概率,即它会从C级移往D(违约)的概率。

一般而言,人们可以预期这一概率在商业周期期间会变动较大,而在衰退期间的变动会比在扩张期间更高。令PCD在时间t随同一套宏观因素而变化,设这些宏观因素可以用变量y加以表示。模型中的C级借款人在下一个时期(如1年)里的违约概率以一般的形式表示为:

Pt = f(Yt) (1)

式中:f<0,表示在经济状态与违约概率之间存在反向联系。反映宏观指标的变量Yt可以被看做是由时间t在i种(系统的)宏观经济变量的集合(Xit)以及(非系统的)随机冲击或经济体系的创新(Vt)所共同推动的。一般的,有如下关系:

yt = g(Xit,Vt) (2)

式中:i=1,…,n,并且Vit~N(0,σ)。

依次的,诸如国内生产总值(GDP)的增长、失业率以及其他宏观经济变量(Xit)本身可以被视为由过去的历史(比如滞后的GDP增长)决定,并且也对其自身受到的冲击(εit)敏感。因而:

Xit = h(Xit − 1,Xit − 2,...,εit) (3)

可以将不同宏观模型的具体形式运用于式(2)和式(3)的环境中以改善模型的拟合性,也可以用不同的模型解释不同国家和行业的转移。

将式(3)代人式(2),再将式(2)代入式(1),就可以用下式确定一种投机性(C级)贷款在下一年内移往D级的概率:

Pt = f(Xit − j;Vt,εit) (4)

式(4)建立了决定这一转移概率的模型,认为它是滞后的宏观经济变量(Xit − j)一般性经济冲击因素或“创新”(Vt)以及每一个宏观变量i的冲击因素或创新(εit)的函数。因为Xit − j是事先确定的,推动Pt的关键变量是创新或冲击Vt和εit。使用蒙地卡罗模拟方法,可以产生未来多期的Vt和εit数值。我们可以在拟合的宏观模型中使用模拟而得的V值和\epsilon以模拟在未来时期t,t+1,t+2,…,t+n中PCD的值。

假设基于当前的宏观形势,以P + 表示PCD的模拟值为0.35,即通过式(4)计算出来的违约概率值,在历史上的无条件的转移矩阵中这一数值为0.30。因为无条件的转移概率值0.30小于以宏观经济状态为条件估计出的数值0.35,所以我们可能会低估贷款和贷款组合的VaR值,特别是在贷款低质量的情况下。

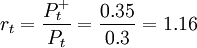

定义比率(rt)为:

(5)

(5)

基于模拟的宏观模型,一个C级的借款人在下一年内违约的概率要比历史上的无条件的平均转移概率高出16%。我们也可以计算t+1,t+2,以及再往后时期的这一比率。这些计算出来的比率可以被用来调整t,t+1,…,t+n期转移矩阵图中的元素。在信用组合观点模型中,通过有条件的PCD对其无条件的PCD值加以调整:rt×0.30=0.35。我们用0.35代替转移矩阵里的0.30,这也意味着我们需要调整转移矩阵中的所有其他元素(如PCA等)。可以通过许多步骤做到这一点,包括转移矩阵中的每一个元素或单位对于比率rt的线性的和非线性的回归。

对于每一年会有不同的转移矩阵。这些调整后的矩阵反映出宏观经济冲击对于转移概率的模拟的影响。我们也可将这种方法应用到信用度量术中以计算对于周期敏感的1年,2年,……,n年的VaR值。