夏普单指数模型

出自 MBA智库百科(https://wiki.mbalib.com/)

夏普单指数模型(Sharpe's One-way Analysis of Variance)

目录 |

夏普单指数模型是诺贝尔经济学奖获得者威廉·夏普(William Shape )在1963年发表《对于“资产组合”分析的简化模型》一文中提出的。 夏普提出单因素模型的基本思想是:当市场股价指数上升时,市场中大量的股票价格走高;相反,当市场指数下滑时,大量股票价格趋于下跌。据此,可以用一种证券的收益率和股价指数的收益率的相关关系得出以下模型:

- rit − rf = Ai + βi(rmt − rf) + εit

该式揭示了证券收益与指数(一个因素)之间的相互关系。其中rit为时期内i证券的收益率。 rmt 为 t时期内市场指数的收益率。Ai 是截距,它反映市场收益率为0时,证券i的收益率大小。 与上市公司本身基本面有关,与市场整体波动无关。因此 Ai 值是相对固定的。βi 为斜率,代表市场指数的波动对证券收益率的影响程度。εit为t时期内实际收益率与估算值之间的残差。

单因素模型中有两个基本假设:

1、证券的风险分为系统风险和非系统风险,因素对非系统风险不产生影响;

2、一个证券的非系统风险对其他证券的非系统风险不产生影响,两种证券的回报率仅仅通过因素的共同反应而相关联。

上述两个假设意味着Cov(Rm,εi) = 0; Cov(εi,εj) = 0; 这就在很大程度上简化了计算。

当投资者进行组合投资时,可以建立类似与马可维茨均值-方差模型计算有效投资比例xi。该模型为:

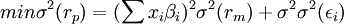

目标函数:

且:

其中xi 为第 i个证券的投资比例,Rp为组合收益率,βp为组合投资的风险系数。

以上是在允许卖空条件下计算的有效投资比例。在不允许卖空的条件下计算方法为:

1、计算 Di

Di = [E(Ri) − rf] / βi

rf为无风险收益。将计算结果按照由大到小的顺序重新确定序号排列,即D1 最大、D2次之,并依次类推。

2、寻找分界值C *

C * 值是一Ci 。按照Di 值从大到小的顺序,逐步比较 Di与 Ci 的大小,如发现某一 Ci 值,使 1~ i个Di 值都大于Ci 值,而第 i+1个(包括第 i+1个)以后的Di都小于Ci 时,则该 C_i 值就是C * 。据此可确定1~i个(i个) 股票被选入投资组合内

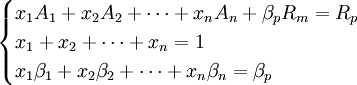

Ci(此时的 i 是重新排序的序号)的计算公式为:

![C_i=\frac{\sigma_m^2 \sum_{j=1}^i \{ [E(R_j)- r_f] \times \beta_i / \sigma_{\epsilon_i}^2\} }{1+\sigma_m^2\sum_{j=1}^i(\beta_i^2 / )\sigma_{\epsilon_i}^2}](/w/images/math/a/0/1/a0111304aff55a34128d4e8ffcaeae17.png)

3、计算Qi

![Q_i=(\beta_i^2 / \sigma_{\epsilon_i}^2)\times {[E(R_i)- r_f] / \beta_i- C^*}](/w/images/math/0/5/7/057171ec096facf2bb317fba2b46d660.png)

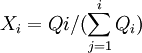

4、计算投资比例Xi

请再分析一下该模型的假设条件的优缺点以及为什么在实践中得到广泛应用。 我有一篇小论文要分析这个的。谢谢!!!