合成型CDO

出自 MBA智库百科(https://wiki.mbalib.com/)

合成型CDO(合成型担保债权凭证;Sythetic Collateralized Debt Obligation)

目录 |

建立在信用违约互换(CDS, Credit Default Swap)基础上的一种CDO形式

合成型CDO是建立在信用违约互换(CDS, Credit Default Swap)基础上的一种CDO形式,在该类CDO下,信贷资产的所有权并不发生转移,发起人仅仅通过CDS将信贷资产的信用风险转移给SPV,并由SPV最终转移给证券投资者。

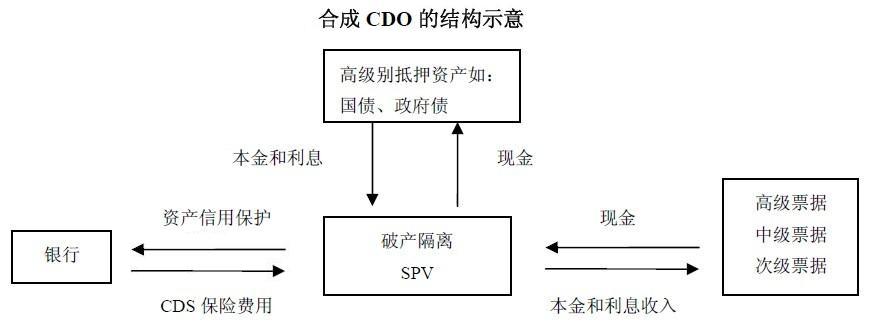

合成型CDO的图解【如图】所示,其构造过程一般有以下几个步骤:

第一,发行银行通过直接或间接的交易向SPV购买一个CDS,发行银行作为买方,定期向作为卖方的SPV支付费用,与此同时也将资产组合的信用风险转移给SPV;

第二,SPV以签订的CDS合同为基础,发行各级CDO证券。CDO证券会根据它的信贷评级的不同而分为几个级别,高级票据(Senior Notes)一般会是AAA级,AA级或A级的信贷评级,一般是固定或浮动息率,它对于现金流的获取有最高优先权;中级票据(MezzanineNotes)一般会是BBB至B级的信贷评级,也是会有固定或浮动息率,它对于现金流的获取优先权比高级票据要低。CDO中还有一些最差的次级票据,这些是处在CDO中损失优先的资产,它的派息根据现金流状况有可能会被推迟或直接取消,CDO中的现金流必须要先满足高级票据以及中级票据的派息需要;

第三,SPV向机构投资者销售上述各级证券;

第四,SPV将销售CDO证券获得的收入,投资于一个独立的抵押资产池(Collateral Asset Pool),资产池中的资产均为AAA级无风险资产;

第五,如果参照实体没有发生违约事件,那么SPV将利用CDS保费、以及抵押资产池产生的现金流,向证券投资者支付利息;如果参照实体发生违约事件,那么SPV将利用抵押资产池产生的收入、或者利用出售抵押资产池中无风险资产的收入向发起人进行赔偿;

第六,当CDO证券期限届满时,SPV出售抵押资产池中所有资产,并向投资者支付本金。

合成型CDO是通过信贷衍生工具将资产的信用风险从交易的发起人转移到投资者身上的证券化结构.根据有无资金支持可大致分为三类:1、无资金支持:信贷违约互换(CDS);2、有部分资金支持:大部分超优先级互换(CDS的一种)+剩余部分信贷关联证券;3、有完全资金支持:信贷关联证券(或称信用连结票据,CLN)。

合成式CDO并不属”实质出售”,群组贷款债权并未出售给投资人,但透过一个类似债权保险的机制(Credit Protection Mechanism),创始机构将其贷款的信用风险移转给投资人。 综言之,无论现金流量型CDO还是市场价值型CDO发行者皆会获得发行债票券的现金,合成式CDO则以移转信用风险为主。

讲的真清晰!