预防性储蓄理论

出自 MBA智库百科(https://wiki.mbalib.com/)

预防性储蓄理论(precautionary saving theory)

目录 |

预防性储蓄理论概述[1]

预防性储蓄是指风险厌恶的消费者为预防未来不确定性导致的消费水平的下降而进行的储蓄。预防性储蓄理论最早可追溯到Fisher和Friedman的研究,20世纪80年代末90年初,预防性储蓄理论获得极大发展。

生命周期假设认为,人们储蓄的主要目的是维持退休后的生活。但一些调查表明,储蓄还有其他动机,比如为子女提供遗产。很多证据表明,储蓄的一个重要动机是用于预防未来可能出现的收入下降,即有远见的消费者总是未雨绸缪,在光景好时增加储蓄,以便在坏光景时维持消费。

预防性储蓄理论认为,当消费者面临的收入的不确定性越大的时候,他越不可能按照随机游走来消费,这时他更多的是依据当期收入来进行消费。同时,未来的风险越大,他越会进行更多的预防性储蓄。在不确定性情况下,预期未来消费的边际效用要大于确定性情况下的消费的边际效用。未来风险越大,预期未来消费的边际效用就越大,因此就越能吸引消费者进行预防性储蓄,把更多的财富转移到未来进行消费。所以,在不确定性情况下,收入下降,预防性储蓄增加,从而消费支出降低;相反,当收入增加时,预防性储蓄减少,从而消费支出增加。当期消费和当期收入存在着一个正的相关关系,且这种相关关系随不确定性的增加而增加。因此,按照预防性储蓄理论,消费具有敏感性。这一结论与凯恩斯绝对收入假设相吻合。

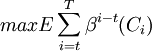

预防性储蓄理论的模型[2]

条件是:

Wt + 1 = (Wt − Ct)(1 + R) + Yt + 1,Ct≥0,WT − CT≥0

Wt是t期的金融财富(已经收到收入并且还没有消费),R代表t期与t+1期之间的真实利率,Yt是t期的劳动收入,Ct是t期的消费,Et是基于t期信息条件下的期望,U是一期效用方程,T是非随机的死亡日期。

Zeldes对谨慎储蓄模型进行经验分析的结果是,在个人拥有的财富是200美元时,谨慎储蓄是最优消费的20%。就是说,如果没有收入不确定性,消费将比在不确定性下的消费高出20%多,在财产的较低水平上,确定性等价水准点戏剧化地高估了消费的最优水平。在财富达到500美元时,谨慎储蓄是最优消费水平的7%。这就表明在美国财富积聚的一个显著的部分可以归因于谨慎储蓄。这样,失业和其他保险的上升可能有助于解释美国储蓄率的稳定下降。此外,Zeldes还证明,那些相对于预期的将来收入(不确定的)拥有较低的当前财产(确定的)的人,其收入的暂时性变化的边际消费倾向要大于其他人。注意这并不是“穷”对“富”的反应,因为这并不是当前财富的绝对数量,而是相对未来劳动收入的比例。

Zeldes的结果还表明具有CRRA效用的理性人对暂时收入过度敏感,储蓄“太多”,并有较高的消费的预期增长率。这就意味着必须重新考虑确定性等价模型是否是恰当的假定,特别是在较低水平的金融财富上。Zeldes的结果隐含地解释了实际经济生活中的三个困惑:消费对暂时收入的过度敏感、消费的高增长率、老年人的过低支出。

在众多的研究预防性储蓄的文献中,也有一些文献对预防性储蓄的显著性提出质疑,认为预防性储蓄在家庭的总储蓄中只占有一个很小的比例。Dynan的研究就证明了这一观点。与其他研究成果相比,Dynan的研究有两点独特之处:

第一,它使用消费变化的方差而不是收入波动作为对不确定性的度量,因为一个追求最优化行为的家庭的消费变化仅是对收入中未预期到的变化的反应,它代表了真正的风险。

第二,Dynan的研究给出了对相对谨慎系数的明确估价。与许多研究结论相异,此文的结果表明预防性储蓄不是消费者行为中的一个重要部分。结果还表明不仅消费者的谨慎度小于多数研究的结论,并且小到与广泛接受的风险厌恶观点不一致的程度。

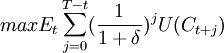

同往常一样,消费者在时期t面对

![maxE_{cj,t+j_t}[\sum_{j=0}^{T-t} (1+\delta)-jU(C_{i,t+j})]](/w/images/math/2/a/c/2ac0fbdce4e64541ef679b01f7d0352e.png)

条件是:Ai,t + j + 1 = (1 + ri)Ai,t + j + Ai,t + j − Ci,t + j

Ai,t是给定的,Ai,T + 1 = 0

Et是t期信息条件下的期望,T是死亡时间,Cit是消费,Yit是劳动收入,Ait是时期t的非人力财富,δ表示时间偏好率,它被假定在时间上和不同家庭之间都是恒定的,ri表示税后真实利率,它随家庭而变动。效用在时间上可加并且是凹的,劳动收入是不确定的。

对上述最优化问题处理的结果表明,较大的不确定性与较高的储蓄相联系。当效用的三阶导数为正时,不确定性的上升会提高预期的消费变动,它意味着t期的消费将下降而储蓄上升。

Dynan利用1985年的消费者支出调查(CEX:consumer expenditure survey)中包含的几个反映不确定性的变量,包括男女户主的职业、行业、受教育程度、挣钱的人数、调查前12个月的利息或红利收入,使用两阶段最小平方法对其假设进行了检验。检验结果表明,有较大风险的家庭储蓄的较多,这正是预防性储蓄理论所预言的;但是暗含的相对谨慎系数(Kimball,1990)非常小.标准误差也非常小。因此无法拒绝相对谨慎是零的假设,估计的结果低于许多研究强调的预防性储蓄的潜在显著性。这样,预防性储蓄动机在消费者行为中表现为一个不太重要的部分,在一个有合理参数的CRRA效用方程范围内可以拒绝相对谨慎的假说。Dynan认为这一问题的产生可能源于家庭自己对风险环境的选择,厌恶风险的家庭比那些对风险无所谓的家庭更可能选择收入可预测的职业。如果选择效应比谨慎效应更强,那么将看到面临较少风险的家庭储蓄更多。这就是说,一个导致Dynan模型中相对谨慎系数较小的原因有可能是由于家庭之间不同的谨慎系数所致,而这与估计结果所用的工具有关。但是,即使考虑到流动约束和自我选择,Dynan的相对谨慎系数仍旧接近0,即预防性储蓄在家庭的总财富中仍然不是一个重要的部分。

Dynan的研究有很多可资借鉴的东西,但它对谨慎动机的研究结果与普遍接受的风险厌恶相悖这一点,说明对这一结果还需要更进一步的探讨。

缓冲存货储蓄模型是由Carroll等人(1996)提出的。假定消费者是有预防性储蓄动机的消费者,并且如果未来收入具有确定性,同时消费者又是不耐心的,他们倾向于选择大于当前收入的消费,在这种情况下消费者就会表现出Carroll所称的缓冲存货储蓄行为。这种理论认为储蓄相当于一种缓冲存货,消费者持有资产(储蓄)以便在境况艰难时维持消费而在境况如意时增加消费。缓冲存货储蓄者一般有一个财富对持久收入的目标比率,如果低于目标,预防性储蓄动机将战胜不耐心从而加大储蓄。在相反的情况下,不耐心就会占上风从而使消费者选择负储蓄。

假定消费者将面对下面的跨时最优化:

Wt + 1 = R[Wt + Yt − Ct]

Yt = PtVt

PT = GtPt − 1Nt

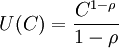

Y是现期劳动收入,P是面临多种冲击的持久劳动收入,V是持久收入在每期的分配比率,N是对数形式分布的对永久性收入形成冲击的噪声。G=(1+g)是持久收入的增长因素,W是净财富存货,R=(1+r)是名义利率,β = 1 / 1 + σ是贴现因素,σ是贴现率。效用方程采用常相对风险厌恶形式: 任一期的最优消费将依赖于总的当前资源(总财富)、当前总资产和当期收入:Xt = Wt + Yt,Wt + 1 = R(Xt − Ct) + Yt + 1

任一期的最优消费将依赖于总的当前资源(总财富)、当前总资产和当期收入:Xt = Wt + Yt,Wt + 1 = R(Xt − Ct) + Yt + 1

对Carroll的模型进行经验检验的结果表明,缓冲存货模型适合于大多数人45岁或50岁以前的行为。如果消费者依此模型行动并面临收入冲击,他的目标财富的对数与不确定性之间的关系就应该大致是线性的,并且显著正向相关。这与美国联邦储备委员会1983年所做的对消费者的金融调查中,有43%的消费者认为为意外情况的准备是储蓄的主要原因是一致的。

缓冲存货储蓄为研究宏观、微观消费和储蓄提供了一种新的方法,但受模型条件所限,它不能解释所有消费者的行为,并且对理解家庭投资毫无帮助。因此它并不是一个一般化的消费模型,对这一模型的完善还有许多工作有待继续。

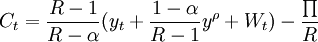

Guiso等遵循了Caballero(1990)和Weil(1990)所提出的一个储蓄模型,假定家庭在一个无限期界中最大化其在时间上可分的效用函数,并H有常绝对谨慎(CAP:constant absolute prudence),税后收入Y遵循随机行走过程,α度量收入变动的持续性程度,εt是随机项,yρ是预期收入。消费者选择一系列消费值以最大化共预期效用(假定利率R是常数):

s.t. Wt = RWt − 1 + yt − Ct

yt = αyt − 1 + (1 − α)yρ + εt 这一最优化问题的解有两部分,一是消费的确定性等价水平;二是预防性储蓄。在利率等于贴现率(\betaR=1)的情况下:

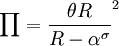

![\prod=\frac{R-\alpha}{\theta R}\log[Eexp(-\frac{\theta R}{R-\alpha^\epsilon})]](/w/images/math/4/5/9/45976244d891e0c3c7f4a217e5308e4b.png)

上面第一个式子的第一项是当收入确定并等于E(yt)时的最优消费水平, 是储蓄的预防性部分,当收入冲击(income shock)是正态分布时,

是储蓄的预防性部分,当收入冲击(income shock)是正态分布时, 降低为

降低为 它随收入冲击的方差以及收入持续度和谨慎度的上升而上升。上述方程的含义是如果谨慎度是正的,不确定性会降低当前消费的最优水平。

它随收入冲击的方差以及收入持续度和谨慎度的上升而上升。上述方程的含义是如果谨慎度是正的,不确定性会降低当前消费的最优水平。

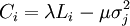

为检验预防性储蓄的存在性,Guiso等提出了下述消费方程:

i表示家庭户;上式右边第一部分是一生资源L的确定性等价的一个部分,L是人力财富与非人力财富之和;第二部分是预防性成分,在一般假定下,它与收入冲击的方差成比例。

使用根据意大利家户自我报告的主观未来收入不确定性估算出的收入不确定性(收入方差)数据,Guiso等估计预防性储蓄大约等于永久性收入的0.1%,而财富中因预防性原因而持有的部分大约为1. 8%,也就是说收入不确定性,即文献中最常研究的不确定性来源不能解释财富积累的大部分。但是Guiso等人认为他们的研究结果并非肘预防性储蓄的重要性有任何怀疑,而仅说明除收入不确定性外,也许有其他一些更重要的风险类型,像健康和死亡风险等是储蓄的主要决定因素。

Guiso等人的研究方法是新颖而有创意的,为测度不确定性提供了一种新的方法。但是这一模型也有明显的缺陷:

其一,Guiso等所用的调查方法中,家庭被询问关于他们下一年的预期收入的分布。但是,他们模型中对不确定性的测度是一生收入的方差,而不是下一年收入的方差。此外,显然被调查对象中有相当大一部分并不真正理解被询问的问题(例如,许多家庭要回答明显与不确定性有关的变量的点期望)。

其二,Guiso等人的估计方程都是从消费者有常绝对风险厌恶的效用函数模型中推出的:但常绝对风险厌恶假设令人难以信服。举例说,常绝对风险厌恶效用推断一个每年消费上百万的消费者将和一个年均消费仪几千元的消费者在面对下一年将减少1000元消费时的反应是相同的。而直觉告诉我们事实可能并非如此,绝对风险厌恶很可能是下降的,因为面对一给定的风险数时,较富有的消费者将倾向于付诸较少的预防性行为。