证券市场线

出自 MBA智库百科(https://wiki.mbalib.com/)

证券市场线(Securities Market Line,简称SML)

目录 |

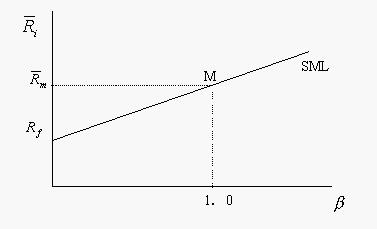

资本资产定价模型(CAPM)的图示形式称为证券市场线(SML),如图所示。它主要用来说明投资组合报酬率与系统风险程度β系数之间的关系。SML揭示了市场上所有风险性资产的均衡期望收益率与风险之间的关系。

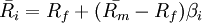

证券市场线方程为: ,进一步还可用下面的图表展开说明:

,进一步还可用下面的图表展开说明:

由上式可知,风险资产的收益由两部分构成:一是无风险资产的收益Rf;二是市场风险溢价收益 。它表明:(1)风险资产的收益高于无风险资产的收益率;(2)只有系统性风险需要补偿,非系统性风险可以通过投资多样化减少甚至消除,因而不需要补偿;(3)风险资产实际获得的市场风险溢价收益取决于βi的大小,βi值越大,则风险贴水

。它表明:(1)风险资产的收益高于无风险资产的收益率;(2)只有系统性风险需要补偿,非系统性风险可以通过投资多样化减少甚至消除,因而不需要补偿;(3)风险资产实际获得的市场风险溢价收益取决于βi的大小,βi值越大,则风险贴水 就越大,反之,βi则越小,风险贴水就愈小。[1]

就越大,反之,βi则越小,风险贴水就愈小。[1]

依据βi大于或小于1,可将证券或证券组合分为防御性(Defensive Securities)和进取性证券两类(Aggressive Securities)。βi系数值小于1的证券或证券组合称为防御性证券或证券组合;βi系数值大于1的证券称为进取性证券或证券组合。

1、“证券市场线”的横轴是“贝塔系数(只包括系统风险)”;“资本市场线”的横轴是“标准差(既包括系统风险又包括非系统风险)”。

2、“证券市场线”揭示的是“证券的本身的风险和报酬”之间的对应关系;“资本市场线”揭示的是“持有不同比例的无风险资产和市场组合情况下”风险和报酬的权衡关系。

3、资本市场线中的“风险组合的期望报酬率”与证券市场线中的“平均股票的要求收益率”含义不同;“资本市场线”中的“Q”不是证券市场线中的“贝塔系数”。

4、证券市场线表示的是“要求收益率”,即投资“前”要求得到的最低收益率;而资本市场线表示的是“期望报酬率”,即投资“后”期望获得的报酬率。

5、证券市场线的作用在于根据“必要报酬率”,利用股票估价模型,计算股票的内在价值;资本市场线的作用在于确定投资组合的比例;

- 必要报酬率也称要求报酬率,是指准确反映预期未来现金流量风险的报酬率,是等风险投资的机会成本;期望报酬率则是净现值为零的报酬率。期望报酬率和必要报酬率的关系,决定了投资者的行为。以股票投资为例,当期望报酬率大于必要报酬率的时,表示投资会有超额回报,投资者应购买股票;当期望报酬率小于必要报酬率时,表明投资无法获得应有回报,投资者应该卖出股票;当期望报酬率等于必要报酬率时,表明投资者可选择采取或不采取行动其他行动相同。在完美的资本市场,投资的期望报酬率等于必要报酬率。

- ↑ 苏亚民,翟华云.财务管理学[M].清华大学出版社,ISBN:978-7-302-21577-6.2010.01.

评论(共11条)

证券市场线表示的是“要求收益率”,即投资“前”要求得到的最低收益率;而资本市场线表示的是“期望报酬率”,即投资“后”期望获得的报酬率。

这句话怎么理解,有人说一说吗?

什么是市场组合

比如标准普尔500 市场化的组合证券 对整个市场的大体风险水平具有代表性

证券市场线表示的是“要求收益率”,即投资“前”要求得到的最低收益率;而资本市场线表示的是“期望报酬率”,即投资“后”期望获得的报酬率。

这句话怎么理解,有人说一说吗?

必要收益率就是你得保本 不能让股东亏了吧 期望说起来比较悬乎 毕竟心理预期自然是越高越好 其实还是一个均值概念 是要根据各个情景及其概率算出来的 也就是你得在有保守的、有自知之明的心理情绪下所希望得到的一个结果

贝塔系数是在-1到1之间变动的,怎么会有大于1的情况?当贝塔系数等于1的时候,将不存在多元化效应,组合的风险和一般加权平均的风险相同