股票内在价值

出自 MBA智库百科(https://wiki.mbalib.com/)

股票内在价值(Intrinsic Value)

目录 |

股票内在价值的定义[1]

股票的内在价值是指由股份公司基本面所决定的本身所固有的价值。股票的内在价值是股票本身所固有的东西,股票的价格受到许多因素的干扰和影响。根据经济学理论,股票的价格会围绕着价值上下波动。我国股市仍然具有一定的有效性,即股票原来的价格、现在的公开信息和未来的信息都会对股票的价格形成一定的影响。反过来推理,股份公司现在所知道的基本面构成公司股票内在价值的重要组成部分,但在股票图形上所形成的主要趋势和变化,也将反映公司未来基本面可能发生的重大变化,虽然这些变化不能确定和知晓,但它也部分表明了股票的内在价值。

A.现金流贴现模型;

B.内部收益率模型;

C.零增长模型;

D.不变增长模型;

E.市盈率估价模型。

为简便起见,在不会影响到计算结果的理论含义的前提下,人们通常把上述各种收益简而归之为股利。下面就是股票内在价值的普通计算模型:

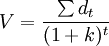

计算公式:[2]

其中,

“宁肯要模糊的正确,也不要精确的错误”,先引用一下巴菲特的名言,体现在公式里面就是两个因子的不确定性,对于dt和k的选取,如何做到模糊的正确,是问题的核心所在。

关于dt:

- 对于t<0的情况,反映的是历史的现金流入情况,如果财务没有作假的话,那么可以很容易从公司历年年报中获得

- 对于t=0的情况,有大量的行业分析报告和公司分析报告,d0相对来说可以比较准确

- 对于t>0的情况,t取值越大,意味着预测年度距离当前越远,而影响公司现金流入的因素颇为复杂,那么精确预测尤为困难。

关于贴现率k:

- 贴现率就是用于特定工程资本的机会成本,即具有相似风险的投资的预期回报率

- 按照贴现率的定义,选取社会平均资本回报率作为贴现率是恰当的

- 1992年~2003年的社会资本平均回报率在9~10%间波动(参考《中国统计年鉴》(1987-2003))

- k值对内在价值的影响很大,个人认为采用10%作为k值引入计算是合理的

- 关于k的取值,有人采用的是5年期债券收益率加上一个安全率,个人认为不太妥当,首先,安全率是一个很模糊的取值,而没有参考依据,如果太高会导致与优秀的公司擦肩而过,如果太低,则很可能会对内在价值严重高估。那么据此投资的结果将是灾难性的。

这是计算股票内在价值的最基本公式,但要注意,这也是唯一的真实公式,在计算各种简化模型的时候都是建立在各种特定假设的基础之上。在现实分析中运用简化模型的时候,应该时刻不要忘记这个真实的公式。

评论(共10条)

内在价值的计算方式有点问题,累加符号应该在外侧,同时,最后一项理应单独列出

附上参考文献,您可进行对比!

所列定义太模糊,容易犯错,

修改了定义部分

MBA智库百科是可以自由参与的百科,如有发现错误和不足,您也可以参与修改编辑,只要通过网页右上角的创建新帐号,创建用户名后即可参与,期待您的加入!~

内在价值的计算方式有点问题,累加符号应该在外侧,同时,最后一项理应单独列出

正解

内容不详细