对角线认购策略

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

对角线认购策略是指由不同行权价格、不同到期期限的认购期权构成,买入一份期限较长、行权价格较低的认购期权,同时卖出一份期限较短、行权价格较高的认购期权。买入行权价较低的认购期权将在标的上涨中获益,同时卖出行权价较高的认购期权将带来权利金收入、降低购买期权的成本,而且期限较短的期权时间价值衰减较快,对角线看涨策略随时间流逝还可获得收益。

策略优点:与单纯的日历策略相比,能够在更高的价格获利;

策略缺点:股票价格上涨,策略收益有上限,且如果标购股票价格显著上涨持造成亏损。

风险收益:

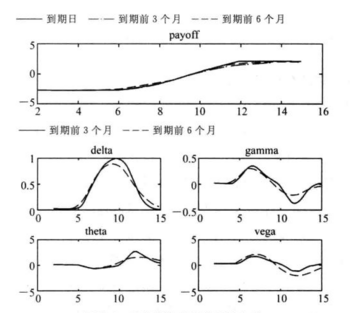

内于买入的认购期权行权价格更低且到期时间更长,买入期权的Delta值将大于卖出的认购期权Delta值,故标的价格的上涨对策略是有利的,特别是当买入的期权是深度实值而卖出的期权是虚值的时候,但当两个期权都处于深度实值时,卖出期权的Delta有可能大于买入期权的Delta。在卖空期权到期日,标的价格等于较高行权价格时,策略将获得最大收益。(Delta:对角线认购策略为牛市策略,在一般情况下Delta大于零,但随着标的价格上涨,Delta值会逐步缩小,在卖出期权深度实值时,Delta值会略小于零。)

而当标的价格下跌至较低行权价格以下时,两个期权都特处于虚值状态,由于买入的期权价格更高,这种情况对策略是不利的。策略的最大亏损为两个期权的价格之差。

风险收益如图所示。

适用情况:

对角线认购策略为牛市策略,适用于对标的价格看涨的情况,如果标的价格能维持在较高行权价附近,则该策略同样适用,将赚取时间损耗价值。

开仓:

(1)买入平值或者实值的、期限较长、行权价格较低的认购期权;

(2)同时卖出虚值的、期限较短、行权价格较高的认购期权。

平仓:

(1)买回期限较短、行权价格较高的认购期权;

(2)同时卖出最初买入期限较长、行权价格较低的认购期权。

民生银行股票现以价格10.00元交易。以6.00元的价格买入一张行权价格为6.00元、到期时间为3个月的认购期权,以1.00元的价格卖出一张行权价格为12.00元、到期时间为1个月的认购期权,构建对角线认购策略。民生银行个股期权的合约单10000,策略在短期期权到期时的收益如表所示。

| 到期日股价 | 长期认购期权价格 | 短期认购期权收益 | 策略总收益 |

| 4.00 | 0.50 | 10000 | -45000 |

| 6.00 | 1.50 | 10000 | -35000 |

| 10.00 | 5.30 | 10000 | 3000 |

| 12.00 | 7.20 | 10000 | 22000 |

| 14.00 | 9.00 | -10000 | 20000 |

- 黄红元主编.《期权定价与高级策略》.上海远东出版社.2014年8月1日.第42页