凯恩斯区域

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

凯恩斯区域是指当经济进入流动偏好陷阱时的情况,当利率降至极低水平时,货币需求对利率的敏感度为无穷大,LM曲线为水平状。这时,财政政策完全有效,货币政策完全无效。[1]

由IS—LM模型可知,国民收入Y和利率r由IS曲线和LM曲线共同决定。

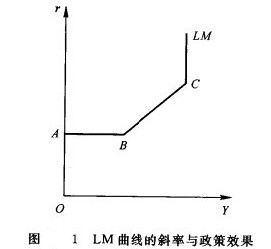

在图1中,横轴代表国民收入Y,纵轴代表利率r。我们可以把LM曲线斜率大小划分成3个区域:水平区域、垂直区域和中间区域。

水平区域指AB段,是LM曲线与横轴水平的一段区域。水平区域对应着货币需求处于流动偏好陷阱的状态,这个区域也称为凯恩斯区域。在凯恩斯区域,市场利率处于不能再低的最低水平,经济处于萧条状态。

凯恩斯区域是LM曲线上的一个极端情况。由于人们流动性偏好趋于无穷,因而通过变动货币供给量而改变LM曲线位置对于均衡国民收入没有影响。移动IS曲线则可以使得国民收入量得到最大限度的改变。因此,在凯恩斯区域,财政政策有效,货币政策无效。[2]

凯恩斯区域的扩张性宏观经济政策效应[1]

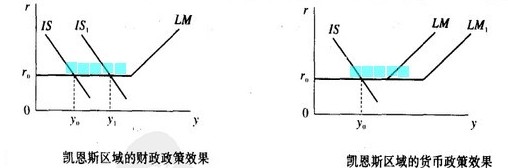

在IS曲线向右下方倾斜的情况下,政府执行扩张性财政政策使得IS曲线右移至IS1,均衡收入的增加量为yoy1,由于货币需求对利率的敏感度 ,收入增加引起货币需求增加却没有导致利率提高,观察挤出效应和财政政策乘数的表达式可知,当h=

,收入增加引起货币需求增加却没有导致利率提高,观察挤出效应和财政政策乘数的表达式可知,当h= 时,

时, =0,即挤出效应为0;同时,

=0,即挤出效应为0;同时, ,即财政政策乘数与政府支出乘数相等,说明在凯恩斯区域中,财政政策完全有效,如图2所示。

,即财政政策乘数与政府支出乘数相等,说明在凯恩斯区域中,财政政策完全有效,如图2所示。

如果此时此时实施扩张性货币政策,LM曲线向右平移至LM1,均衡价格仍未yo,利率仍处在ro水平,均衡收入的增加量为0,说明,在凯恩斯区域中,货币政策完全有效,如图3所示。

这是因为:当利率处于如此低的水平时,人们持有货币而不买债券所损失的利息是极少的;而如果去买债券,由于债券价格极高,人们预期债券价格会下降,则购买债券所承受的资本损失风险极大。这时,人们只会以货币形式持有财富,即不论有多少货币都会持有在手中,货币需求为无限大。此时如果中央银行增发货币,则增加的货币量也都会被人们持有在手中,不能形成货币供给大于货币需求的局面,利率与货币需求之间的反向变动机制失效,所以货币政策不能使利率降低以刺激投资和产出,货币政策完全无效。

此时如果实施扩张性财政政策,如减税或增加政府支出等,必然会刺激总需求和总产出增加。产出增加使货币需求增加,而人们手中持有的货币相对于货币需求而言仍然比较充裕,即货币供给量相对充裕,所以并未出现货币需求大于货币供给的局面,利率水平不变,对投资的挤出效应为0,故此,财政政策有完全的效果。

当垂直状的IS曲线与水平状的LM曲线相交时,这种情况称为凯恩斯主义极端情况。垂直状的IS曲线表明投资的利率弹性为0,这时如果实施货币政策变动利率,会由于投资需求对利率呆滞而使投资量和国民收入增加很少,货币政策完全无效;如果实施财政政策,由于LM水平,利率不变,IS垂直,投资不受利率影响,则挤出效应为0,财政政策完全有效。

如图三所示。前面一句话有误。