信用证软条款

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

信用证软条款又称软条款信用证,是指不可撤销信用证中规定有信用证附条件生效的条款,或者规定要求信用证受益人提交某些难以取得的单证,使受益人处于不利和被动地位,导致受益人履约和结汇存在风险隐患的条款。含有软条款的信用证,信用证出现软条款的后果是信用证的支付被申请人或开证行单方面所控制,使得作为出口方的受益人收取货款的权益无法得到保障。软条款依附在“信用证”这一具有银行信用的结算方式上,加上软条款的形式千变万化,没有固定的模式,可以随意制定,特别是一些软条款的表述十分专业,使其难以被非资深的专业人员所注意和理解。软条款的隐蔽性很大,一般不易引起受益人的警觉,因而常常被不法商人用做诈欺、违约、拒付的有效法律手段和工具。

信用证软条款的出现,其实是买卖双方寻求灵活性的一种表现。对买方而言,灵活性越高则安全性越高,灵活性和安全性之间是一种正向相关的关系,而对于卖方而言,开证的主动权是掌握在买方手中的,信用证规定的灵活性越高,则卖方的灵活性就越小,卖方的安全性也就越低。买方开出附带有“软条款,的信用证,因为买方想寻求更高灵活性,但是这点在卖方看来是在降低卖方的灵活性。信用证软条款的出现,是因为买卖双方对灵活性和安全性的博弈而出现的。因此,在解决软条款问题时,其关键点就在于一项国际规则能不能很好的约束买卖双方的利益促进双方交易的公平性,来尽可能的减少由干买卖双方信息不对称引起的博弈地位的不平等,导致贸易的不公平。

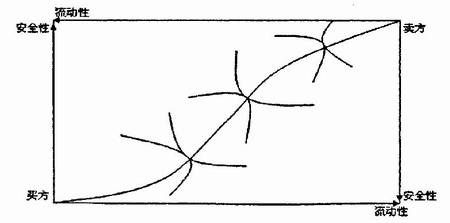

这个过程可以用著名的埃奇泥斯盒子的变形形式来表示:

如上图所示,流动性和安全性在“总盆”上一定的,买方占有的多则卖方占有的就少。图中的曲线是由流动性和安全性的不同组合所代表的买方和卖方的效用曲线,流动性越高效用越高,安全性越高效用越高,中间的曲线,是分配灵活性和安全性最有效率的点的集合,安全性和流动性在买卖双方之间的分配就是在这条线上。不同的点就是代表由于买卖双方在交易中不同的地位而决定平衡点偏向买方或者卖方。

软条款的产生原因主要有两个:其一是进口商为了防止出口商的欺骗,在信用证中作出一些限制,减少自己的风险,达到自我保护的目的,这样的软条款限制是善意的;其二是少数不法进口商利用出口商急于出口的愿望和一些外贸人员经验不足等因素,在信用证中规定一些可令申请人或开证行完全控制交易进程,有权随时解除付款责任的条款,以“软化”开证行在单证相符、单单相符条件下无条件付款的责任。进口商常常利用这些软条款故意挑剔,使出口商无法结汇,或大肆降价,使出口商血本无归。显然,这样的软条款是恶意的。此类条款完全是违背受益人意愿和真实意思的,其实质就在于它们赋予了开证申请人或开证银行单方面的主动权,使信用证受益人承担较大风险。其造成的直接后果就是出口商不能如期发货,信用证不能议付,或因单据、条件不符而遭银行拒付。行为人通过这些隐蔽性的条款达到诈骗的目的。

对于软条款的判断,国际社会并没有统一的标准,UCP600及UCC5也没有对此作出规定,但此类条款显然是违背UCP的基本精神和原则的。

在实践中,信用证的软条款林林总总,大致可以将它们分为以下几大类:

(1)规定信用证暂时不生效,开证行另行指示或通知后方能生效的信用证。在此类信用证中,待通知的项目有装船期、船名及装载数量、以买方取得进口许可证为条件等。实践中,一旦市场行情发生不利于买方的变化,开证申请人就可以不通知而使信用证无法生效;或者直至信用证的有效期即将届满方才发出通知,由于时间局促,致使卖方迟延装运或者缮制单据,从而产生不符点,给开证行拒付创造条件。

(2)信用证规定必须在货物抵达目的港经买方检验合格后方才付款。在此种情况下,信用证项下银行的付款保证已无从谈起,实质上将信用证付款方式改成远期承兑交单的托收业务,卖方承受了全部收汇的风险。

(3)信用证规定某些单据必须由指定人签署方能议付。例如,规定由开证申请人或其指定的人签发商检证书。这种信用证效力全部依赖开证申请人(买方)的签署,如果买方以货物不符为由拒签商检证书,则受益人(卖方)因缺少单据根本无法向银行议付。即使特定人签发了商检证书,但开证行又可能以签名与开证申请人在银行的留底不相符为由而拒绝付款。

(4)无明确的保证付款条款,或对银行的付款、承兑行为规定了若干前提条件。如明确表示开证行付款以买方承兑卖方开立的汇票为条件。这样,当买方拒绝承兑卖方开立的汇票时,银行就拒绝付款。或者表示货物清关后才支付、收到其他银行的款项才支付等。

(5)有关运输事项如船名、装船日期、装卸港等须以开证申请人修改后的通知为准。

(6)设置不易被察觉的陷阱,使卖方难以取得合格的单据,从而保留拒付的权利。例如在海运单据中规定将内陆城市确定为装运港。

(7)信用证前后条款互相矛盾,受益人无论如何也做不到单单一致。

但是,具有上述条款的信用证并不必然就是软条款信用证,如中华人民共和国最高人民法院2001年公布的一案例[法公布(2001)第2号]中,信用证规定“由申请人发出之货品收据,申请人之签字必须与开证银行持有之签字式样相符”。两审法院都并不认为该条款属于软条款,而认定受益人提交的单据的签字因与银行持有的签字式样不符构成单证不符。

另外,需要注意的是,实践中,由于各当事人之间的交易习惯和经常性做法不一,有些要求对于其他当事人而言,属于软条款,对于另一当事人就不是软条款而是正常做法所要求的条款。因此,判断何谓软条款,尚需要结合当事人的交易习惯和做法予以判断,而不能简单地下结论。

由于UCP600及UCC5都未对信用证软条款作出明确规定,对于如何对之定性,并不明确也不统一。国际商会的意见似乎并不是将软条款当作欺诈或者诈骗,而只是警告要当心。我国最高人民法院在潮连物资(香港)有限公司与中国农业银行湖南省分行信用证交易纠纷上诉案中已确认了合理的软条款的有效性。但是中国国内银行界和贸易实务人士都倾向将软条款信用证也列为信用证欺诈的一种,并且1997年《刑法》第195条第四款也将软条款信用证诈骗作为信用证诈骗的一种情形加以规定。应该认为,将软条款信用证列为信用证欺诈是较为合理的。其一,软条款信用证违反了UCP-600所规定的银行在信用证业务中所恪守的“独立抽象”原则,将信用证的生效以及银行的付款责任与单据所涉及的货物或其他行为相联系,导致信用证受益人失去了“单证相符”下的付款保障。其二,软条款信用证是不法商人进行欺诈的惯用手段,其故意设置软条款使受益人产生错误认识并作出错误意思表示,达到诈骗受益人目的,符合我国民。法关于构成民事欺诈的规定。最后,软条款信用证不当赋予了开证行和开证申请人单方面的主动权,使信用证随时可能因开证行或开证.申请人的行为而解除,很容易达到骗取财物的目的,在实务中带给出归商以很大的风险,必须对之进行规制,加以惩罚,而认定其构成信用证欺诈是在信用证业务中防范及惩治软条款信用证的较好选择。