會計收益率法

出自 MBA智库百科(https://wiki.mbalib.com/)

會計收益率法(Accounting Rate of Return)

目錄 |

會計收益率是指項目的原始投資所獲得的年平均凈收益率。會計收益率法就是將投資項目的年平均凈收益率與該項投資的資金成本加以比較,判斷投資是否可取,然後在可取投資方案中選擇會計收益率大的投資方案的一種投資決策方法。

會計收益率的計算公式如下

|

會計收益率= | 年平均凈收益 | |

| 平均投資額 |

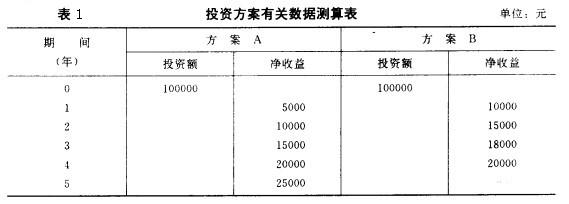

例如,某投資項目,初步考察有兩種方案,資金成本均為14%,經測算得出的有關數據女口表1所示:

計算會計收益率:

方案A:

投資項目預計年平均凈收益 (元)

(元)

會計收益率

方案B:

投資項目預計年平均凈收益 (元)

(元)

會計收益率

進行決策:由於方案A、B的會計收益率均大於資金成本,所以二者可取。但因方案B比方案A具有較高的會計收益率,故應選擇B投資方案。

運用這種方法進行投資決策的優點是計算簡單,容易理解,在實際工作中易於為決策人員掌握。其缺點是不考慮現金流入的時間先後,不考慮資金的時間價值,從而使決策的準確性受到一定影響。它一般主要適用於資金少、追求較快回收投資和管理水平較低的企業。

實際應用中,平均投資額又有兩種演算法:第一種為投資初始資本支出;第二種是用項目壽命期內的平均資本占用進行計算。

|

會計收益率= | 年平均凈收益 | |

| 平均資本占用 |

|

平均資本占用= | (初始資本投資+投資殘值回收) | |

| 2 |

會計收益率法的優點:它是一種衡量盈利性的簡單方法,使用的概念易於理解;使用財務報告的數據,容易取得;考慮了整個項目壽命期的全部利潤;該方法揭示了採納一個項目後財務報表將如何變化,使經理人員知道業績的預期,也便於項目的後評估。

會計收益率法的缺點:使用賬面收益而非現金流量,忽視了折舊對現金流量的影響;忽視了凈收益的時間分佈對於項目經濟價值的影響。

評論(共5條)

這兒有個問題,有一種AROR=(SUM AP/n) / ((IO+SV)/2),AP=ACCOUNTING PROFIT IN YEAR, IO=INTIAL OUTLAY, SV=The expected salvage value, n=the expected life of the project, 這裡需要考慮殘值,以及原始投資部分要除2, 計算結果會大不相同,希望能解答下,謝謝。

(IO+SV)/2,看著這樣才是平均成本

這兒有個問題,有一種AROR=(SUM AP/n) / ((IO+SV)/2),AP=ACCOUNTING PROFIT IN YEAR, IO=INTIAL OUTLAY, SV=The expected salvage value, n=the expected life of the project, 會計收益率=

年平均凈收益 中的分母是平均投資額而不是原始投資額 平均投資額

不對吧,概念上說是與原始投資額的比率

這兒有個問題,有一種AROR=(SUM AP/n) / ((IO+SV)/2),AP=ACCOUNTING PROFIT IN YEAR, IO=INTIAL OUTLAY, SV=The expected salvage value, n=the expected life of the project, 這裡需要考慮殘值,以及原始投資部分要除2, 計算結果會大不相同,希望能解答下,謝謝。