帕爾那斯程式交易理論

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

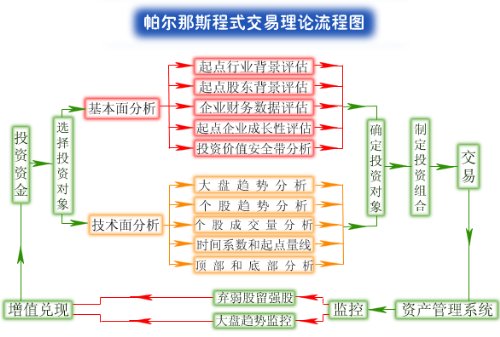

帕爾那斯程式交易理論是以實戰分析意識、價值取向、技術理論、組合投資、資產系統、風險監控及投資本質等七個證券投資理論範疇,經多年研究形成的一套行之有效的帕爾那斯程式交易理論。

因帕爾那斯程式交易理論分析條件需進行數據量化評估處理,因此更適合電腦用戶和機構投資者使用。

1、證券投資市場的本身是交易本身,只要有交易則之間就會發生盈虧的變化。

2、有市場則必有對時常的分析和預測。

3、對投資市場的分析和預測必然是對前期數據的量化統計分析來指導後期,因此存在眾多對後期市場趨勢判斷的不確定性。

4、投資市場的分析類別分為:

技術分析(樓閣分析):如指標分析、趨勢分析、圖形分析、籌碼分析、數列分析、(財務分析、黃金分割)價值分析(基本面)、心理分析、巨集觀分析、另類分析(周易分析、哲學分析)其結果各有千秋,在市場有效性驗證中出現不同市場階段有不同的收益和虧損現象出現,而且在使用的過程中如非職業操手實難把握。

5、因此得出如下結論:投資市場的運行態勢是在無規律中有規律,在人為操作中,最後有人所不能及,任何的分析手段都是相對收益狀態而非絕對收益狀態,其最終投資結果為有規律的收益,無規律的風險。

6、目前市場上大資金的目的是維護和創造市場的規律,同時 它 又製造反規律假象,中小投資者則不斷判斷大資金的真正規律,以防陷井出現,最後在市場無形之手出現時,市場人為的規律演變為市場的無規律,其結果可想而知,本來倒置的思路最終得到的 只是慘痛的教訓。

7、投資市場最基本的操作規律是低買高賣,無規律性為低和高的不確定機質變化,因此需要一套完備的交易理論給予完善。

帕爾那斯程式交易理論拋棄了以單一品種指標或單一分析類型對投資市場進行表象的投資預測,把握投資市場其規律性,監控其無規律性,創造最有效收益流程為出發點,從而達到收益與風險的一種平衡態勢的同時獲得投資收益的最大化。