随机漫步理论

出自 MBA智库百科(https://wiki.mbalib.com/)

随机漫步理论(Random Walk Theory)——反技术图表派的基础

目录 |

随机漫步理论(Random Walk Theory)认为,证券价格的波动是随机的,像一个在广场上行走的人一样,价格的下一步将走向哪里,是没有规律的。证券市场中,价格的走向受到多方面因素的影响。一件不起眼的小事也可能对市场产生巨大的影响。从长时间的价格走势图上也可以看出,价格的上下起伏的机会差不多是均等的。

随机漫步理论指出,股票市场内有成千上万的精明人士,每一个人都懂得分析,而且资料流入市场都是公开的,所有人都可以知道,并无什么秘密可言。因此,股票现在的价格就已经反映了供求关系,或者离本身价值不会太远。所谓内在价值的衡量方法就是看每股资产值、市盈率、派息率等基本因素来决定。这些因素亦非什么大秘密。现时股票的市价根本已经代表了千万精明人士的看法,构成了一个合理价位。市价会围绕着内在价值而上下波动。这些波动却是随意而没有任何轨迹可循。

一切图表分析派却认为:所有投资都会受到经济、政治、社会因素影响,而这些因素会像历史一样不断重演。例如,当经济从熊市中复苏过来,楼市、股市、黄金等都会一路上涨。尽管短期可能下挫,但一定会攀升到更高位置。只要投资人士能够预测那些因素支配着价格, 他们就能预知未来走势。这与随机漫步理论的意见截然相反。

随机漫步理论的提出[1]

1900年,法国数学家路易斯.巴舍利耶(Louis Bachelier)首次提出了金融资产价格服从对数正态分布的假设,并假设股票价格服从布朗运动(物理学中分子微粒所做的一种无休止的无序运动),这成为随机漫步理论和有效市场假说(Efficient Markets Hypothesis)共同的源头。

1965年,芝加哥大学经济学教授尤金.法玛(Eugene Fama)正式提出有效市场假说:“假说的前提是股票价格总是正确的,因此,市场走势是随机的,没有人能预测市场未来的方向。价格正确的前提是,制定价格的人,一定是理性的,并且掌握充分的信息。”

股价是围绕市价上下波动的,那么随机的走势为什么会产生股价波动,理论中提出这些造成波动的原因:

(1)新的经济、政治新闻消息是随意,并无固定地流入市场。

(2)这些消息使基本分析人士重新估计股票的价值,而作出买卖方针,致使股票发生新变化。

(3)因为这些消息无迹可寻,是突然而来,事前并无人能够预告估计,股票走势推测这回事并不可以成立。

(4)既然所有股价在市场上的价钱已经反映其基本价值。这个价值是公平的由买卖双方决定,这个价值就不会再出现变动,除非突发消息如战争、收购、合并、加息减息、石油战等利好或利空等消息出现才会再次波动。但下一次的消息是利好或利空大家都不知道,所以股票现时是没有记忆系统的。昨日升并不代表今日升。今日跌,明日可以升亦可以跌。每日与另一日之间的升跌并无相关。

(5)既然股价是没有记忆系统的,企图用股价波动找出一个原理去战胜市场,赢得大市,全部肯定失败。因为股票价格完全没有方向,随机漫步,乱升乱跌。我们无法预知股市去向,无人肯定一定是赢家,亦无人一定会输。

随机漫步理论对图表派无疑是一个正面大敌,如果随机漫步理论成立,所有股票专家都无立足之地。所以不少学者曾经进行研究,看这个理论的可信程度。在无数研究之中,有三个研究,特别支持随机漫步的论调:

(1)曾经有一个研究,用美国标准普尔指数(Standard&Poor)的股票作长期研究,发觉股票狂升或者暴跌,狂升四五倍,或是跌99%的,比例只是很少数,大部分的股票都是升跌10%至30%不等。在统计学上有常态分配的现象。即升跌幅越大的占比例越少。所以股价并无单一趋势。买股票要看你是否幸运,买中升的股票还是下跌的股票机会均等。

(2)另外一次试验,有一个美国参议员用飞镖去掷一份财经报纸,拣出20只股票作为投资组合,结果这个乱来的投资组合竟然和股市整体表现相若,更不逊色于专家们建议的投资组合,甚至比某些专家的建议更表现出色。

(3)亦有人研究过单位基金的成绩,发觉今年成绩好的,明年可能表现得最差,一些往年令人失望的基金,今年却可能脱颖而出,成为升幅榜首。所以无迹可寻,买基金也要看你的运气,投资技巧并不实际,因为股市并无记忆,大家都只是瞎估估。

随机漫步理论的应用实例[1]

1)美国的标准普尔指数。他对股票做了长期的研究得出股票的狂升和暴跌现象有时候会出现,但是比例很小,一般股票的上涨与下跌趋势都是在百分之十和百分之三十左右。据统计,升降幅度越大的股票在市场之上的比例就越小,而且股票没有明确的单边趋势,买股票有的时候看的不是技术含量,也会有一点点的幸运因素在里面。比如,近几十年来,三分之二以上的专业证券经理业绩不如无人管理的标准普尔500指数。

2)飞镖试验。一个美国参议员用飞镖去插一份关于财经金融的报纸,结果他利用这种胡乱掷标的方式得出的投资组合竟然和大盘相若,一点也不逊色于一些资深专家的投资组合,令人感觉甚是奇异。另外,《福布斯》杂志的编辑用向《纽约时报》股票市场专栏投镖的方法选出一组普通股股票,共28种。对这个模拟组合中的股票每种投资1000美元,共计2.8万美元,17年后的1984年夏季,该组合的价值约为1317万美元,累计370%以上的总收益,换算成年复利收益率高达9.5%,大大优于主要股票市场指数,更优于绝大多数专业基金经理。

3)研究单位基金的成绩。有人发现一些今年表现好的基金,在第二年很可能表现的极差,一些去年表现的极差的基金在今年却有一个好的成绩。所以说基金的选择无迹可寻,看好的是运气,投资技巧没有绝对的表现出来,股市也没有记忆力,他认为那些技术指标对基金的预测都是乱估算。比如,梅茨基金在1968年名列第一,到了1974年底,基金单位售价仅为1968年价格的1/15,梅茨也被迫退出投资界。

4)掷钱币比赛。规则是取得正面的人称为胜者,比赛开始,1000个参赛者掷钱币,正如随机法则所能预期的,其中500人掷得正面。这些胜者被允许进行第二轮比赛,再掷钱币,正如可预期的那样,250人得正面。第三轮有125名胜者,第四轮63人,第五轮31人,第六轮16人,第七轮8人。于是,众人惊叹这些掷币专家的惊人才能,殊不知仅是由于随机漫步理论在起作用而已。

买方与卖方两样聪明机智,卖方也与买方同样聪明机智。他们都能够接触同样的情报,因此在买卖双方都认为价格公平合理时,交易才会完成;股价确切地反应股票实质。结果,股价无法在买卖双方能够猜测的单纯,有系统情况下变动。

股价变动基本上是有随机的说法的真正涵义是,没有什么单方能够战胜股市,股价早就反映一切了,而且股价不会有系统地变动。天真的选股方法,如对着报纸的股票版丢掷飞镖,也照样可以选出战胜市场的投资组合。

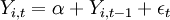

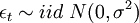

有效市场假说(Efficient Market Hypothesis)认为,如果股市具有弱式有效性(Weak form efficiency),那么股票价格的变化服从随机漫步:

是t 时刻i 股票价格的自然对数

是t 时刻i 股票价格的自然对数

- α 是常数

- iid:独立同分布

- εt 是误差项

评论(共30条)

一、弱势有效市场同时也指出:价值分析是有效的,你看到的从较长时间内的上涨,正是价值自身在起作用。 二、你不能以你所能看到的一段时间来下结论。如果你用已经存在的一百年的数据来证明你的结论,但你没法预知下一个一百年还是这样。或许放在以千年计的时间里,你所看到的这个波动是不足为道的。

"你不能以你所能看到的一段时间来下结论。如果你用已经存在的一百年的数据来证明你的结论,但你没法预知下一个一百年还是这样"

俺用同样的逻辑可以证明所有现在的理论定律都是错的: 如果你用已经存在的一百年的数据来证明这个定律(理论),但你没法预知下一个一百年还是这样; 如果你用已经存在的一万年的数据来证明这个定律(理论),但你没法预知下一个一万年还是这样. 结论: 所有现在的物理学, 化学, 生物学...的定律都是错的. 哈哈.

什么是最高程度的紊乱呢,如果一天涨一天跌,那会形成明确的横盘,不管怎么变化,最终仍然会形成清晰可辨认的涨跌趋势,会被更聪明的人发现,其实我认为股市就是人和人的斗争,比的是实力,最难炒的市场一定是所有投资者的水平极为接近,这种时候的市场必然是充满了突然性和不可预测性,应该说,当新股民数量迅速增加时,股市会变得相对容易,而大家受过几年训练以后,股市就会相对比较难

随机漫步理论并不否认市场上存在影响股市上涨或下跌的因素,只不过说明这些因素也是随机出现的。如果某一段时间反复出现同类的因素,就会造成股市在一段时间内后续上涨或下跌。

既然随机漫步否定图标技术,将市场升跌视为无规律无法进行逻辑推演的偶发事件,那么它本身就没有理由存在于这个它所否定的环境中,进而它便不会出现于市面被大家所认识,这是其实是矛与盾的关系;但不管是矛理论或是盾理论,市场一概不加理会地按自身需要而发展。我是从08年至今天稳定盈利的图标技术派。

人有习惯、思维有定式;习惯地去否定习惯的存在也是一种习惯;用定式思维去否定思维定式也是思维定式;阴阳有更替、日月有循环,万物何曾远离过规律?又何曾100%遵循过规律??人类的群居习性注定存在大概率的行为模式,且无处不在无处不现;几个所谓实验试图描述随机漫步正确对市场由何曾产生过丝毫影响??科学的基础概率定性、操作跟随大概率方向,以概率取胜是我们场外参与者的有效途径,任何理论均有效,也均能失效;此一时彼一时,审时度势,时、势造英雄。

朋友,‘随机漫步理论’的价值并非在于研判后市,而以上将此与历史走势相比的人,其思维更是滑稽。众所周知‘随机漫步理论’所倡导的是市场因素多样性、突发性、随机性乃至走势不可预测,重点在于:这是对未来的事。而K线的历史走势虽有形态、趋势、图形之分,更甚与道氏、波浪、江恩等诸家理论相契合,但与‘随机漫步理论’并不矛盾。因为站在趋势形成之前,他们仍然是随机的,形成的形态也只是的多种形态之一。所以用K线历史走势来评论‘随机漫步理论’价值的论点都是错误的。换言之,其实该理论本身只针对于短期行情,因为对于中、长期趋势筑成之后理论的价值就会被否认,而对于多个短期形成的长期行情,却是正确的,因为中长期行情大势虽定,但坎坷不断,短期仍是随机,不可预测。然而什么是短期、什么才算是长期?那就因人而异了。其实该理论的价值,教不了你如何分析与研判后市,而是告诉学者对任何因素不可过于执着,否则会陷入思维误区,以免因一点而忽略更多。

Random Walk Theory is partially correct but not complete. For instance, inside black-box trading.

朋友,‘随机漫步理论’的价值并非在于研判后市,而以上将此与历史走势相比的人,其思维更是滑稽。众所周知‘随机漫步理论’所倡导的是市场因素多样性、突发性、随机性乃至走势不可预测,重点在于:这是对未来的事。而K线的历史走势虽有形态、趋势、图形之分,更甚与道氏、波浪、江恩等诸家理论相契合,但与‘随机漫步理论’并不矛盾。因为站在趋势形成之前,他们仍然是随机的,形成的形态也只是的多种形态之一。所以用K线历史走势来评论‘随机漫步理论’价值的论点都是错误的。换言之,其实该理论本身只针对于短期行情,因为对于中、长期趋势筑成之后理论的价值就会被否认,而对于多个短期形成的长期行情,却是正确的,因为中长期行情大势虽定,但坎坷不断,短期仍是随机,不可预测。然而什么是短期、什么才算是长期?那就因人而异了。其实该理论的价值,教不了你如何分析与研判后市,而是告诉学者对任何因素不可过于执着,否则会陷入思维误区,以免因一点而忽略更多。

精解

随机行走理论或许是科学的,但是科学和实用性是两回事,“理性人假设”不科学但是有他的实用性,技术分析更多强调的是概率,虽然没有完整的理论支撑,但是有实用性;

"你不能以你所能看到的一段时间来下结论。如果你用已经存在的一百年的数据来证明你的结论,但你没法预知下一个一百年还是这样"

俺用同样的逻辑可以证明所有现在的理论定律都是错的: 如果你用已经存在的一百年的数据来证明这个定律(理论),但你没法预知下一个一百年还是这样; 如果你用已经存在的一万年的数据来证明这个定律(理论),但你没法预知下一个一万年还是这样. 结论: 所有现在的物理学, 化学, 生物学...的定律都是错的. 哈哈.

的确是这样。。。他的逻辑作弊了

"你不能以你所能看到的一段时间来下结论。如果你用已经存在的一百年的数据来证明你的结论,但你没法预知下一个一百年还是这样"

俺用同样的逻辑可以证明所有现在的理论定律都是错的: 如果你用已经存在的一百年的数据来证明这个定律(理论),但你没法预知下一个一百年还是这样; 如果你用已经存在的一万年的数据来证明这个定律(理论),但你没法预知下一个一万年还是这样. 结论: 所有现在的物理学, 化学, 生物学...的定律都是错的. 哈哈.

所有現在的物理學、化學、生物學的定律可不是只是用『一百年的"數據"』就得出的,一百年的數據本來就不能證明結論,但這跟其他定律是否正確根本摸不上邊

"你不能以你所能看到的一段时间来下结论。如果你用已经存在的一百年的数据来证明你的结论,但你没法预知下一个一百年还是这样"

俺用同样的逻辑可以证明所有现在的理论定律都是错的: 如果你用已经存在的一百年的数据来证明这个定律(理论),但你没法预知下一个一百年还是这样; 如果你用已经存在的一万年的数据来证明这个定律(理论),但你没法预知下一个一万年还是这样. 结论: 所有现在的物理学, 化学, 生物学...的定律都是错的. 哈哈.

能量守恒保证了时间平移不变 物理不需要你操这个心了

"你不能以你所能看到的一段时间来下结论。如果你用已经存在的一百年的数据来证明你的结论,但你没法预知下一个一百年还是这样"

俺用同样的逻辑可以证明所有现在的理论定律都是错的: 如果你用已经存在的一百年的数据来证明这个定律(理论),但你没法预知下一个一百年还是这样; 如果你用已经存在的一万年的数据来证明这个定律(理论),但你没法预知下一个一万年还是这样. 结论: 所有现在的物理学, 化学, 生物学...的定律都是错的. 哈哈.

能量守恒保证时间平移不变 物理不需要你操这个心

证券投资需要长时间的信任与企业良好发展才能够获取更多的收益

证券市场中,价格的走向受到多方面因素的影响。

一、弱势有效市场同时也指出:价值分析是有效的,你看到的从较长时间内的上涨,正是价值自身在起作用。 二、你不能以你所能看到的一段时间来下结论。如果你用已经存在的一百年的数据来证明你的结论,但你没法预知下一个一百年还是这样。或许放在以千年计的时间里,你所看到的这个波动是不足为道的。