静态质押

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

静态抵押是指融资企业将抵押货物交给第三方物流、取得贷款后就不再变动,一直到抵押结束、贷款清偿后抵押物才能重新流通使用。

静态抵押能够一定程度上保证第三方物流贷款的安全,但在实践中也暴露出许多问题,如融资企业将原材料抵押融资,而他们的生产又需要使用这些原材料。按照静态抵押的思路,在融资企业清偿债务前,他们是不能使用被抵押的原材料的,由此可能导致融资企业生产停滞,贷款无法按期偿还,第三方物流不得不承受抵押货物贬值和变现损失等一系列后果。

适用于除了存货以外没有其他抵质押物、又有融资需求的企业,该企业拟质押的存货必须符合深发展货押商品目录制度,并且存货并不经常进出。

对客户:在没有其他抵质押物品或担保的情况下,从银行获得授信;将原本积压在存货上的资金盘活,从而扩大经营规模。

对银行:扩大目标客户群体;在无法得到其他抵质押物的情况下,获得相对变现能力较强的质押物;获取保证金(包括初始保证金和打款赎货保证金);利用贸易链,切入客户的上游企业。

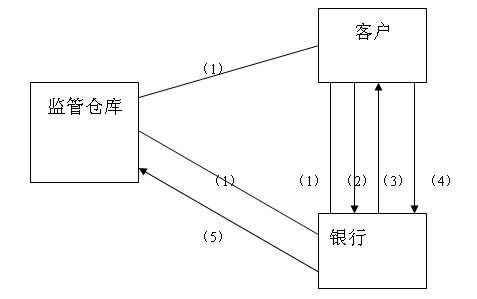

(1)银行、客户、仓库签订《仓储监管协议》

(2)客户将存货质押给银行

(3)银行为客户提供授信

(4)客户补交保证金或打入款项

(5)银行向仓库发出放货指令

动态质押与静态质押的比较[1]

动态质押是静态质押信贷的延伸产品,它们同为供应链融资中的质押信贷业务.尽管在服务对象、利益主体、风险控制等方面存在不少相同点,然而二者在操作过程中存在很多不同,下表显示了动态质押和静态质押信贷的异同。

态质押与静态质押的异同

| 比较内容 | 静态质押 | 动态质押 | |

| 不同点 | 产生的背景 | 缺乏担保、信用低的中小企业融资困难,而流动资产占用大量资金。 | 不同阶段的动产形式不同。质押动产需及时赎回参与到供应链的生产运作中。 |

| 服务的主要对象 | 贸易型客户 | 生产型客户 | |

| 风险识别 | 信贷前的动产审核 | 信贷的全过程动产审核、评估 | |

| 质押物形式 | 单一 | 多样、混合 | |

| 质押模式 | 特定化库存模式 | 核定库存溪式 | |

| 赎回方式 | 追交保证金 | 动产置换赎回 | |

| 相同点 | 都是面向整条供应链的贸易背景为中小企业提供动产质押信贷 | ||

| 引入核心企业的资金作为风险控制变量 | |||

| 都存在信用风险、操作风险和市场风险 | |||

| 有选择的引入第三方服务企业提供仓储、监管和风险评估等专业服务 | |||

| 利益相关者基本相同,包括融资企业、金融机构、第三方服务企业及核心企业等 | |||

| 以良好的商贸环境和高效的供应链管理水平为基础 | |||

| 为有效抑制信息不对称.服务平台需要具备先进的信息系统作为支持; | |||

通过上表,我们可以看出动态质押和静态质押信贷,都是面向贸易背景的供应链融资服务,基于贸易自偿性还贷机制,它们是对银行融资业务的创新。这两种融资模式的最大区别是在质押物是否可以在信贷过程中发生置换,同一笔信贷在时空上是否可以经历不同质押模式。针对供应链中融资企业的经营特点,通过选择适宜的质押方案,设计合理的组织结构与运作流程,在风险控制体系的保证下,为企业提供融资服务,解决资金难题。

- ↑ 李华,黄有方.基于动态质押的供应链融资集合模式研究[J].物流技术,2010,29(4):104-106.DOI:10.3969/j.issn.1005-152X.2010.08.034