牛市看涨期权套利

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

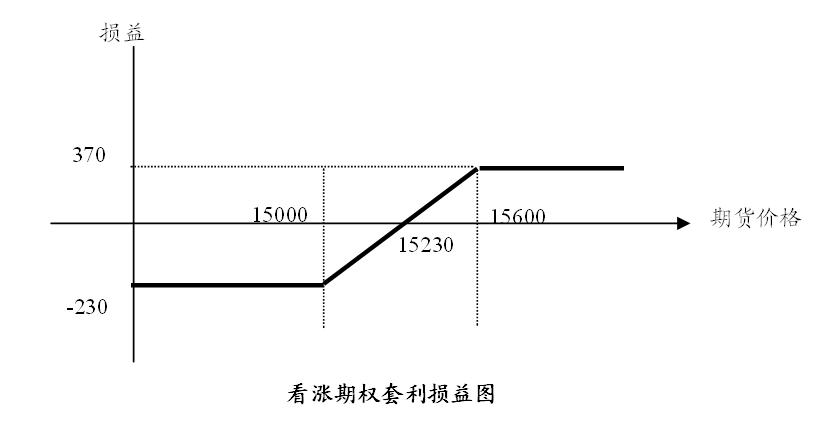

牛市看涨期权套利是垂直套利方式的一种形式。交易方式是买进一个执行价格较低的看涨期权,同时卖出一个到期日相同、但执行价格较高的看涨期权,以利用两种期权之间的价差波动寻求获利。

牛市看涨期权套利的最大风险——买进期权时付出的期权费和卖出期权时收取的期权费之差。

牛市看涨期权套利的最大收益——卖出看涨期权的执行价格与买进看涨期权的执行价格之差再减最大风险值。

使用时机:看多后市,但认为不会大幅上涨。特点在于权利金成本低,风险收益均有限

操作方式:买入较低执行价格的看涨期权+卖出较高执行价格的看涨期权(同月份)

最大获利:执行价格差-权利金

最大损失: 净权利金支出

损益平衡点: 较低执行价格+净权利金支出

保证金:不交纳

例:棉花期货价格为15000元/吨,某投资者看好棉花期货后市,买入一手执行价格为15000元/吨的棉花看涨期权,支付权利金510元/吨;但又认为价格不会突破15600元/吨,所以卖出一手执行价格为15600元/吨的同月份看涨期权,收入权利金280元/吨。净支付权利金230元/吨。损益平衡点为15230元。

时间 期货价格 15000call 15600call 部位损益 10日后 15400 650 340 80 到期日1 15000 0 0 -230 到期日2 15600 600 0 370

注:部位损益为按表中期权价格平仓后收益减去期初净支付的权利金