投资组合优化

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

投资组合优化是指应用概率论与数理统计、最优化方法以及线性代数等相关数学理论方法,根据既定目标收益和风险容许程度,将投资重新组合,分散风险的过程,它体现了投资者的意愿和投资者所受到的约束,即在一定风险水平下收益最大化或一定收益水平下的风险最小化。

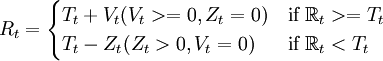

相对于一个收益率目标Tt,投资组合在某一时段的收益率Rt可以分成两种情况:

或者目标上(Vt),或者目标下(Zt)

投资组合优化的目标是控制下方的风险,即所有的(Zt)。

关于收益率目标Tt的设定:

①可以用户给定,如T=20%(年收益率)

②可以在行业中同比,如T=行业收益均值

③可以在市场中同比,如T=市场收益均值

④可以设为自动绝对收益,如T=max{0,行业均值,市场均值}

四个最简单的优化目标:

1、 极小化最大下方min{(HHt-RRt)/HH_t, t=1,2, ,N}

,N}

2、极小化最大下方绝对偏差min{max{Zt, t=1,2, ,N}}

,N}}

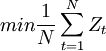

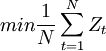

3、极小化平均下方绝对偏差

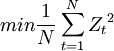

4、极小化平均下方绝对偏差平方

基于Konno & Yamazaki(1991)的最小绝对偏差准则和Feinstein & Thepa(1993),及Zenios & Kang(1993)等的下方风险模型,Oberuc(2004)提出了一种直接动态投资组合模型,称作DynaPorte模型:

,AAjt=Aj +

,AAjt=Aj +  (AA–资产配置,F–影响因子)

(AA–资产配置,F–影响因子)

这个模型还包括约束条件:

1)资产配置的上限和下限

2)使用杠杆的上限和下限

3)借款成本

这个优化问题的解法是一套线性规划,极小化半绝对偏差,在所有约束条件下。