财务杠杆系数

出自 MBA智库百科(https://wiki.mbalib.com/)

财务杠杆系数(Degree of Financial Leverage/DFL)

目录 |

财务杠杆系数(DFL),是指普通股每股税后利润变动率相当于息税前利润变动率的倍数,也叫财务杠杆程度,通常用来反映财务杠杆的大小和作用程度,以及评价企业财务风险的大小。

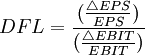

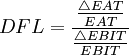

财务杠杆系数的计算公式为:

式中:DFL为财务杠杆系数; 为普通股每股利润变动额;EPS为普通股每股利润;

为普通股每股利润变动额;EPS为普通股每股利润; 为息税前利润变动额;EBIT为息税前利润。

为息税前利润变动额;EBIT为息税前利润。

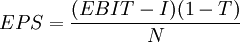

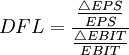

为了便于计算,可将上式变换如下:

由:

得:

式中:I为利息;T为所得税税率;N为流通在外普通股股数。

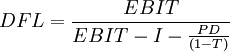

在有优先股的条件下,由于优先股股利通常也是固定的,但应以税后利润支付,所以此时公式应改写为:

式中:PD为优先股股利。

DFL表示当EBIT变动1倍时EPS变动的倍数.用来衡量筹资风险,DFL的值越大,筹资风险越大,财务风险也越大

在资本结构不变的前提下,EBIT值越大,DFL的值就越小.

在资本总额、息税前利润相同的条件下, 负债比率越高,财务风险越大。

负债比率是可以控制的, 企业可以通过合理安排资本结构, 适度负债, 使增加的财务杠杆利益抵销风险增大所带来的不利影响.

财务风险和财务杠杆系数的关系[1]

财务风险是指企业因使用债务资本而产生的在未来收益不确定情况下由主权资本承担的附加风险。如果企业经营状况良好,使得企业投资收益率大于负债利息率,则获得财务杠杆正效应,如果企业经营状况不佳,使得企业投资收益率小于负债利息率,则获得财务杠杆负效应,甚至导致企业破产,这种不确定性就是企业运用负债所承担的财务风险。企业财务风险的大小主要取决于财务杠杆系数的高低。一般情况下,财务杠杆系数越大,主权资本收益率对于息税前利润率的弹性就越大,如果息税前利润率上升,则主权资本收益率会以更快的速度上升;如果息税前利润率下降,那么主权资本利润率会以更快的速度下降,从而风险也越大。反之,财务风险就越小。财务风险存在的实质是由于负债经营从而使得负债所负担的那一部分经营风险转嫁给了权益资本。下面的例子将有助于理解财务杠杆与财务风险之间的关系。假定企业的所得税率为25%,则权益资本净利润率的计算表如下表:

假定企业没有获得预期的经营效益,息税前利润仅为90万元,其他条件不变,则权益资本净利润率计算如下表:

权益资本净利润率

| 项目 | 负债比率 | ||

| 0% | 50% | 80% | |

| 息税前利润 | 90 | 90 | 90 |

| 利息费用 | 0 | 50 | 80 |

| 税前利润 | 90 | 40 | 10 |

| 所得税 | 22.5 | 10 | 2.5 |

| 税后净利 | 67.5 | 30 | 7.5 |

| 权益资本利润率 | 6.75% | 6% | 3.75% |

| 财务杠杆系数 | 1 | 2.25 | 9 |

对比上两表可以发现,在全部资本息税前利润率为15%的情况下,负债比率越高,所获得财务杠杆正效应越大,权益资本净利润越高。在企业全部资本息税前利润率为9%的条件下,情况则相反。如果息税前利润下降到某一个特定水平时(以全部资本息税前利润等于负债成本为转折点),财务杠杆作用就会从积极转化为消极。此时,使用财务杠杆,反面降低了在不使用财务杠杆的情况下本应获得的收益水平,而且越是较多使用财务杠杆,损失越大。在息税前利润为90万元,负债比率80%的条件下,财务杠杆系数高达9,就是说,如果息税前利润在90万元的基础上每降低1%,权益资本净利润将以9倍的速度下降,可见财务风险之高。如果不使用财务杠杆,就不会产生以上损失,也无财务风险而言,但在经营状况好时,也无法取得杠杆正效应。

总之,财务杠杆对企业的资金运用有一种放大效应,当企业运用了负债,财务杠杆的效应就会显现。但是负债并非越多越好。如果筹集资金后资金的利润率大于利息率,则负债的运用会大幅度提高企业的每股利润,负债体现的是正杠杆的效应;反之,负债的运用会大幅度地降低企业的每股利润,负债体现的是负杠杆的效应。

财务杠杆系数计算方法选择[2]

在资本规模、资本结构、债务利率等因素不确定时,除讨论息税前利润变动对税后利润或普通股每股收益的影响外,还应配合其他因素及各种因素组合对税后利润或普通股每股收益的影响进行分析,以便为企业建立财务风险防范对策提供全面而准确的理论依据。

对股份有限公司而言,财务杠杆系数则表现为普通股每股税后利润变动率相当于息税前利润变动率的倍数。其计算方法主要包括以下两种:第一,定义式。指根据财务杠杆系数的定义确定DFL,即利用税后利润变动率(或普通股每股收益变动率)与息税前利润变动率的对比关系确定DFL:

或

或

式中,DFL表示财务杠杆系数;EBIT为息税前利润;△EBIT为息税前利润变动额;EAT为税后利润;△EAT为税后利润变动额;EPS为普通股每股收益;△EPS为普通股每股收益变动额。

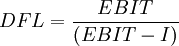

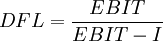

第二,推导式。指根据财务杠杆系数的定义式经过推导确定DFL,即利用息税前利润与息后利润的对比关系确定DFL:

式中,EBIT为息税前利润;I为债务利息。

目前,国内外财务管理论著中普遍推崇推导式计算方法。但笔者认为,应用这种方法计算财务杠杆系数存在一定弊端:首先,推导式计算方法不能反映利润的变动情况。计算公式中的EBIT为基期EBIT,而实际上EBIT是一个变数。其次,推导式计算方法有悖于财务杠杆系数的定义。最后,公式分母中的I仅指债权资本的利息,而当公司发行优先股时还需要考虑优先股股息,在计算财务杠杆系数时,包含优先股股息和不包含优股股息在内的利息费用对财务杠杆系数的影响很大,这使推导式计算公式的应用受到制约。

由此可以认为,推导式计算方法应用比较简单,但计算出的财务杠杆系数不仅误差大,而且从实用角度看也不理想。所以笔者认为,DFL的定义式计算方法更具有实用价值和普遍意义:一是定义式计算公式符合财务杠杆系数的定义,且公式中分子、分母数据容易取得,即可从企业损益表易取得,即可从企业损益表中直接获得息税前利润及其变动额、税后利润及其变动额。二是定义式计算公式不涉及债权资本利息,避免了利息费用对财务杠杆系数的影响,突破了定义式计算方法的局限性,从而能真正揭示财务杠杆系数的实质。三是定义式计算公式可以快捷地预测出企业计划期的税后利润额或普通股每股收益,从而可以反映出企业税后利润或普通股每股收益的变动情况。其计算公式为:“计划期税后利润额=基期税后利润额×(1+息税前利润变动率×DFL)”或“计划期每股收益=基期每股收益×(1+息税前利润变动率×DFL)”。

财务杠杆系数应用条件[2]

如上所述,财务杠杆系数可以用于预测企业的税后利润和普通股每股收益,但主要还是用于测定企业的财务风险程度。一般认为,财务杠杆系数越大,税后利润受息税前利润变动的影响越大,财务风险程度也越大;反之,财务杠杆系数越小,财务风险程度也越小。但笔者认为,此说法不全面,未能指明财务杠杆系数的应用条件,容易导致误解,不能达到有效防范企业财务风险的目的:首先,根据财务杠杆系数的推导式计算方法可推导出,企业在达到财务效应临界点,即企业的息后利润(亦即公式中的分母“EBIT-I”)为零时,财务杠杆系数为无穷大,财务风险程度达到顶峰。但这只能限于理论表述,难以用实际资料加以证明。其次,当企业处于亏损状态时,即息后利润小于零时,根据推导式计算公式计算得到的财务杠杆系数必为负数,从数字上看则更小,若据以得出企业财务风险程度更低的结论,显然有悖于常理。再次,财务杠杆系数只能反映息税前利润变动这一因素对税后利润变动或普通股每股收益变动的影响程度。但企业资本规模、资本结构、债务利率等因素变动时,对税后利润或普通股每股收益变动同样会产生不同程度的影响,有时甚至会出现财务杠杆系数降低而财务风险却提高的情况。

综上所述,在应用财务杠杆系数测定企业财务风险程度时,必须注意其应用条件,即企业息后利润大于零,且资本规模、资本结构、债务利率等因素基本确定时,才能使计算出的财务杠杆系数具有实际价值。

影响财务杠杆系数变动的因素[3]

1.利息费用变动对财务杠杆系数的影响

企业只要采取举债经营策略,就必须支付固定的利息费用。利息费用的高低取决于两个方面的原因:一是企业的资本结构,在其他条件不变时,负债比率越高,利息费用就越多,反之则越少;二是负债成本(即利息率),在其他条件不变时,负债成本越高,利息费用就越多,反之则越少。

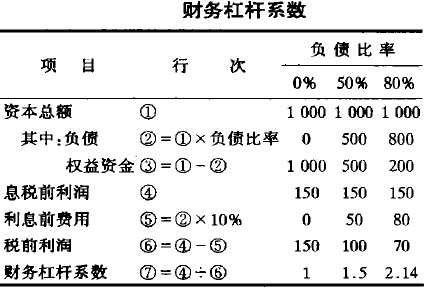

例1:某企业全部资本1000万元,息税前利润150万元,负债成本10%,当负债比率由零增加到50%、80%时,财务杠杆系数的变动如表所示。

从上表可以看出,随着负债比率的提高,财务杠杆系数越来越大,说明财务杠杆系数与负债比率变动方向相同。

如果企业的资本结构不变,负债成本发生变动,也会引起财务杠杆系数发生变动。负债成本的变动受两个因素影响:一是各种负债的利息率水平,其主要取决于国家的宏观经济政策、资金市场的供求关系等客观因素;二是负债结构,负债成本是以各种负债的资金成本为基础,各种负债在全部负债中所占比重为权数计算的加权平均数,即使各种负债的资金成本不变,负债结构发生变动,负债成本也会因此而变动。

例2:假定负债成本由10%下降到8%,或上升到12%,在负债比率为50%时,其他资料如例1。负债成本变动对财务杠杆系数的影响如下表所示。

负债成本

| 项目 | 负债成本 | ||

| 10% | 8% | 12% | |

| 资本总额 | 1000 | 1000 | 1000 |

| 其中:负债 | 500 | 500 | 500 |

| 息税前利润 | 150 | 150 | 150 |

| 利息费用 | 50 | 40 | 60 |

| 税前利润 | 100 | 110 | 90 |

| 财务杠杆系数 | 1.5 | 1.36 | 1.67 |

从上表可以看出,负债成本下降,财务杠杆系数也下降,负债成本上升,财务杠杆系数也上升,可见财务杠杆系数与负债成本同方向变动。

以上分析说明,财务杠杆系数的大小取决于资本结构、各种负债的资金成本、负债结构三个具体因素。除各种负债的资金成本主要受客观因素影响外,资本结构和负债结构则取决于企业主观方面的筹资政策和具体筹资方式。因此,企业完全可以通过调整资本结构和负债结构,从主观方面决定使用财务杠杆的程度。

2.息税前利润变动对财务杠杆系数的影响

因某一特定的财务杠杆系数是在一定的息税前利润水平上衡量的,所以息税前利润发生变动,财务杠杆系数必定会随之变动。

例3,假定企业息税前利润由150万元下降到90万元,或上升到200万元,负债比率为50%,其他资料如例1,则息税前利润变动对财务杠杆系数的影响如下表所示。

息税前利润

| 项目 | 息税前利润 | ||

| 150 | 90 | 200 | |

| 资本总额 | 1000 | 1000 | 1000 |

| 其中:负债 | 500 | 500 | 500 |

| 息税前利润 | 150 | 90 | 200 |

| 利息费用 | 50 | 50 | 50 |

| 税前利润 | 100 | 40 | 150 |

| 财务杠杆系数 | 1.5 | 2.25 | 1.33 |

从上表可以看出,息税前利润下降,财务杠杆系数上升;息税前利润上升,财务杠杆系数下降。可见财务杠杆系数与息税前利润成反方向变动。

企业息税前利润受多种因素影响,有主观方面的因素,如成本高低,产品质量优劣等;也有客观方面的原因,如产品的市场供求情况,国家物价政策等。由于导致息税前利润的不确性主要是由生产经营方面因素引起的,所以它构成了企业的经营风险,企业难以通过主观努力完全加以控制,这就使得财务杠杆产生反作用成为可能,即产生财务风险。

通过上述分析可知,财务杠杆系数的大小更主要地受企业主观因素的影响,所以企业完全可以通过主观决策限制财务杠杆的作用程度。任何只顾获取财务杠杆利益,无视财务杠杆可能产生的风险,而不恰当地使用财务杠杆的做法都是企业财务决策的重大失误,最终将损害投资人的利益。

很好