行业股指

出自 MBA智库百科(https://wiki.mbalib.com/)

行业股指(Sector Index)

目录 |

行业股指是指一种反映某特定行业市场活动的股票交易所综合指数。

行业股指生存特征的比较分析[1]

- 1、各行业连涨和连跌收益率的计算

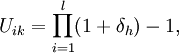

首先对第i个行业的收益率序列δit按连涨和连跌进行分段,假如共有m个上涨段和n个下跌段,也即有m个连涨收益率和n个连跌收益率,那么第k个上涨段连涨收益率Uik为:

k=1,2,...,n

k=1,2,...,n

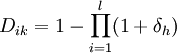

其中,z为第k个上涨段中的天数,δh为第k个上涨段中第h天的收益率,可知,此时δh>0。同理,第k个下跌段的连跌收益率Dik为:

,k=1,2,...,n

,k=1,2,...,n

其中,l为第k个下跌段中的天数,δh为第k个下跌段中第h天的收益率,可知,此时δh<0。

- 2、各行业股指连涨收益率生存特征的比较分析

由于数据较多,且连涨幅度的跨度较大,所以这里采用生命表估计方法对各行业股指连涨收益率的生存函数进行估计,并选取区间长度为0.5。

具体到本文,对于第i个行业来说,其生存函数为:

Si(x)=p(Ui>x),x=0,0.5,1,...

含义为,行业股指连涨收益率大于的概率。

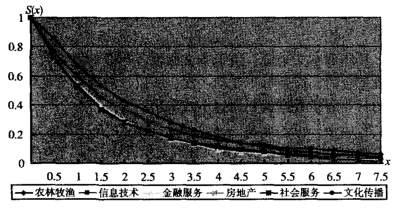

用生命表估计方法估计出的各行业股指连涨收益率生存函数曲线如图1所示。

由于各行业股指连涨收益率生存函数在x>7.5以后的值都小于n05,也即各行业股指连涨收益率大于7.5的概率小于0.05,在统计学上,属于小概率事件,而且各行业间差别不大,失去了比较的意义,所以在图l中予以舍去、

由图1可以看出,这六条曲线根据相近程度基本上可以分为三组,第一组为最上面的文化传播行业的生存曲线;第二组为中间的农林牧渔和房地产行业的生存曲线;第三组为最下面的其余行业的生存曲线。下面用Wilcoxon(Gehan)检验的方法来衡量这六个行业的生存曲线是否存在着显著的不同,检验结果如表1所示。

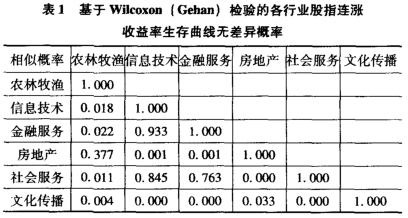

由表1可知,基于Wilcoxon(Gehan)检验的结果和之前根据图形中六条曲线的相近程度而进行的分类结果是一致的。在5%的显著性水平下,文化传播行业曲线和其他行业的任何一条曲线都不相似,都具有显著的差异。而农林牧渔和房地产行业之间的相似概率为0.377,没有通过检验,说明两行业的生存曲线间没有显著性差异,但两行业的生存曲线和其他行业的生存曲线就有显著的差异。剩余的三个行业(信息技术、金融服务、社会服务)问也没有通过检验,认为三行业的生存曲线不存在显著性差异。但由三者的无差异概率可知,三者虽然在统计意义上无差异,但是无差异的程度还是不同的。信息技术与金融服务的无差异概率为0.993,而与社会服务的无差异概率为0.845,可见信息技术和金融服务两行业的生存曲线更加趋同。

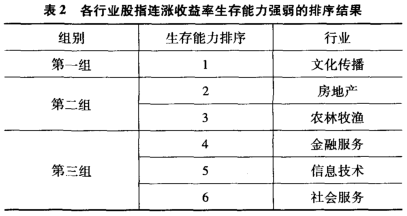

由生存曲线的意义可知,曲线越高,表明生存能力越强,具体到本文,就是上涨的概率越高。那么基于以上分析,再结合曲线间无差异的程度,可以按生存能力的强弱对六行业进行排序。排序结果见表2。可知,组间曲线有显著差异,组内曲线无显著差异。

结合图1和表2可知,生存能力最强的为文化传播行业,其生存曲线远远得高过了其他行业的生存曲线,这表明当这六个行业连涨幅度一样时,文化传播行业继续上涨的可能性最大。以此类推,房地产和农林牧渔行业的生存能力次之,金融服务、信息技术及社会服务行业生存能力最弱。

- 3、各行业股指连跌收益率生存特征的比较分析

和估计行业连涨收益率生存函数一样,连跌收益率生存函数的估计亦采用生命表估计法,区间长度为0.5。具体到本文,对于第个行业来说,其连跌收益率生存函数为:

Si(x)=p(Di>x),x=0,0.5,1,...

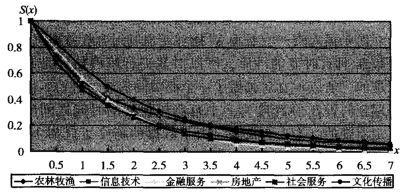

含义为,行业股指连跌收益率大于的概率。用生命表估计方法估计出的各行业股指连跌收益率生存函数曲线如图2所示。

由于各行业股指连跌收益率生存函数在x>7以后的各区间取值均小于0.05,且区别不大,失去了比较的意义,故在图2中予以舍去。

总的来说,曲线间还是有显著性差异的,如最上端的文化传播行业曲线和最下端的几条曲线始终没有相交,但是最下端的几条曲线从图2看不出有什么明显的差异,这就需要对曲线间是否有显著性差异进行Wilcoxon(Gehan)检验,检验结果如表3所示。

| 相似概率 | 农林牧渔 | 信息技术 | 金融服务 | 房地产 | 社会服务 | 文化传播 |

| 农林牧渔 | 1.000 | |||||

| 信息技术 | 0.077 | 1.000 | ||||

| 金融服务 | 0.525 | 0.147 | 1.000 | |||

| 房地产 | 0.185 | 0.001 | 0.023 | 1.000 | ||

| 社会服务 | 0.004 | 0.258 | 0.011 | 0.000 | 1.000 | |

| 文化传播 | 0.001 | 0.000 | 0.000 | 0.051 | 0.000 | 1.000 |

由检验结果可知,文化传播行业曲线和其他行业曲线有显著性差异。社会服务行业曲线仅和信息技术行业曲线无差异,与其他行业具有很大的不同。房地产行业曲线也仅与农林牧渔行业曲线无差异。金融服务行业曲线与农林牧渔及信息技术行业曲线无差异。信息技术行业曲线与金融服务及社会服务行业曲线无差异,在5%的显著性水平下,和农林牧渔行业曲线有显著差异,但在10%的显著性水平下,两者无差异。农林牧渔行业曲线与金融服务及房地产行业曲线无差异。

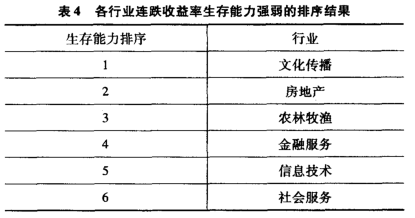

可见,与连涨收益率生存曲线有明显的组别之分不同,连跌收益率的生存曲线间并没有明显的组别。根据生存曲线的高低及曲线间无差异的程度大小,对各行业连跌收益率的生存能力进行排序,排序结果如表4所示。

可见,行业连跌收益率排列顺序与连涨收益率排列顺序相同,但序列间的生存能力差别不同。这里,除了文化传播行业的生存能力和其他行业的生存能力有显著的不同外,其他行业都是和相邻行业的生存能力无差异,但和非相邻行业则有明显差异,比如处在第4位的金融服务行业,其与处于第3位的农林牧渔行业及处于第5位的信息技术行业的生存能力没有显著差异,但和其他行业的生存能力有明显的差异,即明显地低于处于前两位的文化传播及房地产行业的生存能力,同时又明显地高于处于第6位的社会服务行业的生存能力。

- ↑ 周南南,毕于岗.行业股指生存特征的比较分析[J].中国市场,2012(13)