空头蝶状价差

出自 MBA智库百科(https://wiki.mbalib.com/)

空头蝶状价差(short butterfly)

目录 |

空头蝶状价差又称空头蝶状套利,是指投资者卖出一个协定价格较低的看涨期权和一个协定价格较高的看涨期权,而同时又买进两个协定价格介于上述两个协定价格之间的看涨期权。这种蝶状价差适用于投资者预期市场价格将有较大幅度的变动,但又无法确定变动方向的场合。

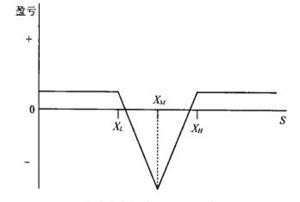

由图1可清楚地看到,在建立空头蝶状价差部位时,投资者将获取期权费净收入。这一期权费净收入将是投资者从事这种空头蝶状价差交易的最大利润。当市场价格等于或低于最低协定价格(XL),或者当市场价格等于或高于最高协定价格(XH)时,投资者就将获得这一最大利润。但是,当市场价格等于中间协定价格时,投资者将发生最大损失。不过,在空头蝶状价差交易中,两个盈亏平衡点的价格却与上述多头蝶状价差中的两个盈亏平衡点价格相同。

空头蝶状价差的案例分析[1]

运用空头蝶状价差的要点是,投资者预测市场行情会在一定范围之外进行波动,希望当市场价格确实在这个范围以外时,能获得一定的利润,同时,当价格处在这个范围之内时,把自己的亏损限制在一定限度之内。这种期权组合策略的获利和亏损都是有限的,可以把它看作是多头蝶状价差的反向操作。具体做法是:卖出一个协定价格较低的看涨期权和一个协定价格较高的看涨期权,同时买进两个协定价格介于上述两个协定价格之间的看涨期权。

假设某人认为马克的汇率在未来三个月的时间里不大可能在0.5200美元和0.5800美元之间波动,而是有可能在这个范围之外,并且希望把自己的利润和亏损都控制在一定限度之内,他就可以卖出一份3个月以后到期的看涨期权,协定价格为0.5200美元,期权费为每马克0.06美元,卖出另一份马克看涨期权,协定价格为0.5800美元,期权费为每马克0.01美元,同时买进两份马克看涨期权,协定价格为0.5500美元,期权费为每马克0.03美元。假设每一份期权的到期日都相同,合约规模每份都是125,000美元。他买进的两份马克看涨期权,付出的期权费为:

0.03×125,000×2=7,000美元

他卖出的两份马克看涨期权,收到的两笔期权费分别为:

0.06×125,000=7,500美元和0.01×125,000=1,250美元

这样,他在建立这个空头蝶状价差头寸时,在期权费方面收入大于支出,有1,250美元的净期权费收入。这四份期权交易损益曲线如图所示:

当市场价格小于或等于0.5200美元时,这四份期权都不会被执行,因此,这时候建立空头蝶状价差头寸的人有一固定的利润额,即他在期权费方面有净收入1,250美元。

当市场价格为0.5500美元时,他所卖出的马克看涨期权会被买者执行,他有义务按0.5200美元这个协定价格向买者提供马克,因而每马克交易有0.03美元的亏损。由于他已收了每马克0.06美元的期权费,综合起来看,他在这份期权交易中还有(0.06—0.03)X125,000=3,750美元的利润。另外三份期权在此价位上都不会被执行,所以他买进的两份看涨期权的亏损额就是他所付的期权费7,500美元,另一份他卖出的协定价格为0.5800美元的期权会有1,250美元的利润。合并起来看,在0.5500美元的价格上他会有2,500美元的亏损额。

当市场价格为0.5800美元时,协定价格为0.5200美元、0.5500美元的三份期权都会被执行。对卖出协定价格为0.5200美元的看涨期权这笔交易来说,这个空头蝶状价差头寸建立者处在不亏不盈的地位。他承担以比市场价格低0.06美元的价格向买者提供马克的义务,即每马克亏0.06美元,但因为他已收了每马克0.06美元的期权费,所以两者正好抵消,不亏不盈。他所买进的协定价格为0.5500美元的看涨期权会被执行,他按协定价格每马克0.5500美元买进,然后以0.5800美元市场价格卖出,每马克可以赚得0.03美元的价差。但是他为买入这两份看涨期权每马克付出0.03美元的期权费,因此他在买进这两份马克看涨期权的交易中也是盈亏相抵。此时他所卖出的协定价格为0.5800美元的看涨期权不会被执行,他在这份期权交易中的利润就是他所收到的期权费1,250美元。把这四份期权交易合并起来看,他在市场价格为0.5800美元时有利润1,250美元。

当市场价格高于0.5800美元时,他所卖出的两份看涨期权和买进的两份看涨期权都被执行,但是市场价格每上升一个点数,即上涨0.01美元时,他从所买进的两份看涨期权中得到的收益增量,正好与他从所卖出的两份看涨期权中受到的亏损增量相等。因此,在市场价格高于0.5800美元的区间,不论市场价格是多少,都不会改变他在0.5800价位上的利润额。因此在市场价格大于0.5800美元时,他有固定的利润额1,250美元。

在0.5300美元和0.5700美元这两个价格上,这个空头蝶状价差期权组合具有两个盈亏乎衡点。在0.5300美元和0.5700美元这两个价格之间,他处在亏损状态。在0.5500美元价位上,他的亏损达到极大值2,500美元.

从以上这些图中也可以看出,空头蝶状价差实际上可以看作熊市看涨期权价差和牛市看涨期权价差的复合物。

如果分别用Xl、X2、X3表示最低协定价格、中间协定价格及最高协定价格,用Yl、Y2、Y3分别表示具有最低协定价格、中间协定价格及最高协定价格的看涨期权费率,即每单位标的物的期权费,则空头蝶状价差的:

单位标的物最大利润P = Y1 + Y3 − 2Y2(当市场价格XM≤X1或XM≥X3时出现)

单位标的物最大可能的亏损L = X2 − X1 − (Y1 + Y3 + 2Y2)(当市场价格XM = X2时出现)

盈亏平衡点B1 = X1 + (Yl + Y3 − 2Y2) B2 = X3 − (Yl + Y3 − 2Y2)

- ↑ 郭羽诞.金融工程技术运用(M).北京:文汇出版社,1998年06月.