税收返还基数

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

税收返还基数是指将地方消费税收入与增值税收入按照一定比例进行加总,减去原体制下地方已得的份额的差额。中央政府要按照此基数全部返还给地方。

为了保持地方既得利益格局,逐步达到改革的目的,中央财政对地方税收返还数额以1993年为基数年核定,按照1993年地方实际收入以及税制改革和中央与地方收入划分情况,核定1993年中央从地方净上划的收入数额。1993年中央净上划收入,全部返还地方,保证现有地方既得财力,并以此作为以后中央对地方税收返还基数。1994年以后,税收返还额在1993年基数上逐年递增。

税收返还基数的核算[1]

税收返还是为了保证地方的既得利益,中央把在1993年按新体制计算的净增加的收入全部返还给地方。税收返还的基本办法是首先核算中央对地方的税收返还基数,核算公式如下:

R = C + 75%V − S

其中,R:1994中央对地方税收返还的核定基数;C:消费税收入;V:增值税收入;S:1993年中央对地方的下划收入。

(C+75%V)是新体制下分税种划分后把原来的共享收入份额转化为中央收入的数量:S是原体制地方已得的的份额。二者之差R就是按照新体制规定中央从地方净上划的收入数额。1994年以后,税收返还在此基数上逐年递增,递增率按增值税和消费税的平均增长率的1:0.3系数确定。1994年以后,如果中央净上划收入达不到1993年的基数(即R),则相应扣减税收返还数额。

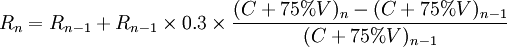

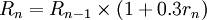

1994年后中央对地方的税收返还额Rn的计算公式如下:

其中:Rn:1994年以后的第n年的中央对地方的税收返还额;Rn − 1:第n-1年的中央对地方的税收返还额;rn:第n年的中央两税(消费税和增值税收入)的增长率。