欧式保护性卖权策略

出自 MBA智库百科(https://wiki.mbalib.com/)

欧式保护性卖权(Protective Put Option,PPO)策略

目录 |

欧式保护性卖权策略是在期初直接购买欧式卖权,然后持有直到保险到期日为止,其间并不修改任何保险策略;

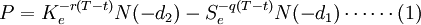

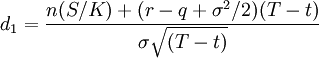

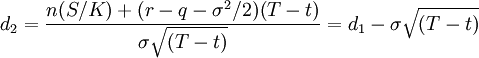

在连续股利分发的假设下,Black & Scholes(1973)推演出无套利空间之欧式卖权评价模型如下:

其中:

S=标的股票价格

K=执行价格

r=连续复利无险利率

σ = 波动率,即年化的股票收益率的连续标准差

N(d1)=代表累积标准正态分布函数

T=合约尚存到期日(以年计算)

得出避险比率为:

![\delta=e^{-q(T-t)}[ N(d_1)-1 ] \cdots \cdots(2)](/w/images/math/3/d/5/3d5fe7311a571ad576ded1c3ea1e1473.png)

这个Delta为负值,意味着看跌期权的多头应该利用标的股票的多头头寸来保值,看跌期权的空头应该利用标的股票的空头头寸来保值。

欧式保护性卖权策略的操作就是要求投资者在每购买δ数目的股票时,搭配购买1份欧式卖权。欧式保护性卖权控制了投资者的最大损失。若期末股价低于合约执行价格,投资者可以执行卖权,使投资组合的价值符合要保金额;若期末股价高于合约执行价格,投资者则不必执行卖权,即可保有高于合约执行价格的投资组合价值,虽然会损失卖权成本,但并不限制其可能的最大利益。故欧式保护性卖权策略给股票投资者提供了一个相当方便且有效的方法。