保险产品定价

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

保险产品定价是指保险人在保险产品开发过程中,依据保险标的所面临风险的规律性(财产保险主要指损失概率,人身保险主要指死亡率等)、保险公司经营费用及经营状况、保险市场供求状况等因素而确定单位保险金额所应收取的保险费的行为。保险费率是保险商品的价格,是用于计算投保人向保险人转嫁风险取得保险保障所应付出的代价即保险费的依据,也是形成保险人用于承担赔偿或给付责任的物质基础即保险基金的依据,保险费率的厘定是否科学、公平、合理直接影响保险供求双方的切身利益。

保险产品定价的原则[1]

尽管影响财产保险和人身保险费率的因素不同,厘定的依据和方法不同,但在厘定保险费率时都需要遵循一定的原则:

(1)保证补偿的原则。保险人按厘定的保险费率向投保人收取的保险费,必须足以应付赔款支出及各种经营管理费用。保险的基本职能是通过补偿或给付提供经济保障,而保险费是保险人履行补偿或给付的主要来源,因此,保险人收取的保险费应能充分满足其履行赔偿或给付责任的需要,以保障被保险人的保险权益,并维持保险人的稳定经营。保险费率是保险人收取保费的依据,从实现保险基本职能的角度看,保险费率水平应与提供充分保障的要求相适应。否则,不仅会危害保险经营的稳定性,而且被保险人的合法权益也会因此而受到损害。

(2)公平性原则。保险费率应当与保险标的的风险性质和程度相适应。一方面,投保人所负担的保费应与其保险标的面临的风险程度、其所获得的保险保障程度、保险权利等相一致;另一方面,面临性质或程度相同或类似风险的投保人应执行相同的保险费率,负担相同的保险费,而面临不同性质、不同程度风险的投保人,则应实行差别费率,负担不同数额的保险费。

(3)合理性原则。即保险费率水平应与投保人的风险水平及保险人的经营需要相适应,既不能过高,也不能过低。费率过高,虽然有利于保险人获得更多的利润,但同时加重了投保人的经济负担,不利于保险业务的扩大;费率过低、,则会影响保险基本职能的履行,使被保险人得不到充分的经济保障。

(4)稳定灵活的原则。保险费率一经确定,应在一定时期内保持相对稳定,以保证投保人对保险公司的信任和信心。但从长期来看,保险费率还应随着风险的变化、保险保障项目和保险责任范围的变动及保险市场供求变化等情况进行调整,以保证保险费率的公平合理性。

(5)促进防损的原则。保险费率的厘定应体现防灾防损精神,即对防灾防损工作做得好的被保险人降低其费率或实行优惠费率,而防灾防损工作做得差的被保险人可适当提高费率以示惩戒。

保险产品定价的目标[2]

1.生存导向型目标

如果遇上生产力过剩或激烈的竞争,或者要改变消费者的需求时,保险公司要把维持生存作为其主要目标。为了能够继续经营,继续销售险种,保险公司必须定一个比较低的价格。此时,利润比起生存而言要次要很多。

2.利润导向型目标

利润导向型目标分为3类:获得最高当期利润目标、获得适量利润目标和获得预期收益定价目标。获得最高当期利润目标通常以一年为准;获得适量利润是指与保险人的投资额及风险程度相适应的平均利润;获得预期收益为预期的总销售额减去总成本。

3.销售导向型目标

采用销售导向型目标的保险人认为最高收人将会导致利润的最大化和市场份额的成长。收入最大化只需要估计需求函数即可。销售导向型目标又可细分为达到预定销售额目标、保持和扩大市场份额目标、促进销售增长目标。

4.竞争导向型目标

竞争导向型目标可分为市场撇脂策略和稳定价格目标。一些经营规模大、经营效率高、资金雄厚、竞争力强的保险人,有时喜欢制定高价来“撇脂”市场,而后通过逐步降低价格,将竞争者挤出市场或防止竞争者进入市场,即采用市场撇脂策略。一些规模大、实力雄厚的保险人,常以稳定价格作为定价目标,以避免激烈的价格竞争造成的损失。同时,也可通过稳定本身产品价格来稳定行业竞争态势,保持其优势地位,获得稳定收益。

保险产品定价的方法[2]

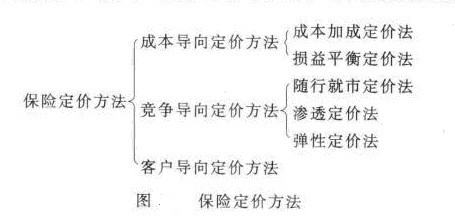

保险定价方法是保险公司为实现定价目标而选择的厘定费率的方法。定价方法通常分为3类:成本导向定价方法、竞争导向定价方法和客户导向定价方法,如下图所示。

(一)成本导向定价方法

成本导向定价方法是指保险公司制定的产品价格包含在生产环节、销售环节以及服务环节发生的所有成本,以成本作为制定价格的唯一基础。当市场中只有一家保险公司,或者利用该方法的公司是市场的领导者时,成本导向定价方法最有效。成本导向定价方法可分为以下两种。

1.成本加成定价方法

成本加成定价法就是在产品成本的基础上,加上预期利润额作为销售价格。成本加成定价法有计算简便、稳定性大、避免竞争、公平合理等优点。

2.损益平衡定价法

损益平衡定价法又称目标收益定价法,是保险公司为了确保投资于开发保单、销售和服务中的资金支出能够与收入相等的定价方法。损益平衡定价法的优点是计算简便,能向保险公司表明获得预期利润的最低价格是多少。

(二)竞争导向定价方法

竞争导向定价法是以竞争对手确定的价格为基础,保险公司利用此价格来确立自己在该目标市场体系中的地位。竞争导向定价方法具体有以下几种类型。

1.随行就市定价法

随行就市定价法是指保险公司按照行业的平均现行价格水平来定价。这是一种首先确定价格,然后考虑成本的定价方法,采用这种方法可以避免竞争激化。随行就市是本行业众多公司在长时间内摸索出来的价格,与成本和市场供求情况比较符合,容易得到合理的利润。

2.渗透定价法

渗透定价法是指保险公司利用相对较低的价格吸引大多数购买者,以此获得市场份额并使销售量迅速上升的定价策略。一般在需求的价格弹性高,市场潜力大,消费者对价格敏感时,公司采用低费率可以增加销售收入。

3.弹性定价法

弹性定价法又称可变定价法,要求保险公司在产品价格问题上同客户协商。这种方法主要是被销售团体保险产品的公司所采用,它们参与大宗团体保险生意的竞标或提交协议合同。团体保险的销售过程常常以竞标开始,在竞标过程中,竞争对手会逐个被拒绝淘汰,最后客户与成功的竞标者签订协议合同。

(三)客户导向定价方法

客户导向定价方法又称需求导向定价方法,是指保险公司制定分销商或保单所有人双方可以接受的价格,或者是根据购买者的需求强度来制定价格。需求强度越大,则定价越高;需求强度越小,则定价越低。