乾坤烛

出自 MBA智库百科(https://wiki.mbalib.com/)

乾坤烛(ProSticks)

目录 |

技术分析的最基本是图表记录。记录价格变化的方法很多,以时间和价格变化为主的,如传统的线图、棒形图、阴阳烛;亦会以价格变化为主、时间变化为辅的,如四度空间;亦有单以价格变化为主的,如点数图(Point & Figure Chart)和剔图(Tick Chart)。

以传统图表发展来说,可以分为三代,即线图(Line Chart)、棒形图(Bar Chart)、阴阳烛(Candlestick Chart),但到了现代,投资者信息的质与量要求愈来愈高,第四代图表乾坤烛(ProSticks)应运而生。

其实一直以来投资者习惯以棒形图(Bar Chart)、阴阳烛作股价的记录方法,只要有股价的开市价(开,O)、时段最高价(高,H)、时段最低价(低,L)、以及收市价(收,C) ,便可制作图表,而技术分析者,亦习惯以这些图表判断后市发展。

但在成交稀疏的时段,开、高、低、收价都很易为有心人利用,使不知就里的投资者跌入“走势陷阱”。所以投资者想知道真实的市况或走势,便要取得其它辅助资料,而其中最重要、最实用资料,便是成交量。成交量是市场深度的反映,可揭示市场的动态信息,主要分两类,第一类比较常见,是每一个时段内的总成交量,用总交易股数或总成交金额均可;第二类较罕见,亦比第一类成交量更重要,是交易时段内,成交量在不同价位的分布情况,譬如说,最多成交的价位所在、成交集中于哪一个区域之内,这都是十分重要的动态信息。

投资者要取得第二类成交的资料,相对比较困难,但随着科技的进步、互联网的兴起、以及市场上的需要,乾坤烛发明人李政平经过不断的努力研究,将科技、信息,配合了市场人士的需要,终于在1999年底推出了乾坤烛。

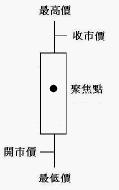

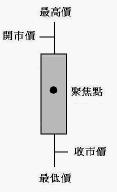

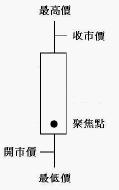

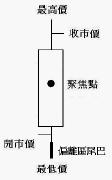

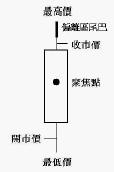

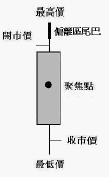

乾坤烛的英文名称是“PROSTICKS”,其实是两套分析工具的结合,将四度空间(Market PROfile,一种分析股票成交量和价位关系的方法)和阴阳烛(CandleSTICKS)的优点,合二为一的一套分析工具;阴阳烛的优点是图表表达形式简单易明,而四度空间的优点是市场深度可透过图表显示出来。而乾坤烛最独特的地方,就是提供了时段内成交量的动态资讯,其中最重要的成交价,就是聚焦点(Modal Point),而成交集中的区域,就是活跃区(Active Range),成交稀疏的区域,就是偏离区尾巴(Extreme Tails)。

大户要改动开高低收价,相对上容易,但如果要改动聚焦点、活跃区等数据,便要用上很多钱去制造成交,造市成本增加的话,难度自然大增,对成交活跃的股票、指数期货、外汇来说,大户可谓无所施其技,这些新资料便十分有参考价值。

乾坤烛比起棒形图的“开高低收”四个数据,多了三个部分:

1、聚焦点(Modal Point)

一支乾坤烛代表了一段时间,而该支乾坤烛的聚焦点,就是该段时间内,成交最多的一点。乾坤烛其实是将成交量的讯息配合阴阳烛显示出来,而聚焦点,是乾坤烛最重要、最独特的部分,提供了支持或阻力的位置及强度。

聚焦点的构成

正如前文提及,聚焦点是该时段成交最多的价位,但如果是指数的话,譬如说恒指,并无所谓成交最多的价位,其聚焦点又如何测定呢?在这个情况下,乾坤烛是会以停留时间最长的价位作聚焦点的。所以聚焦点的选取原则如下:

1)有成交记录的股票或期货,以成交最多的价位作聚焦点。

2)指数或外汇,以停留时间最长的价位作聚焦点。

根据乾坤烛公司的统计,利用成交最多的价位作聚焦点,又或利用停留时间最长的价位作聚焦点,结果往往分别不大。

聚焦点的意义,其实就是最重要的价位。最重要的价位,主观来说,当然因人而异,但利用客观的情况来分析,不离最多人、最多成交争持的价位,集中于某价位的争持(第一个聚焦点选取原则),又或长时间的争持不下(第二个聚焦点选取原则),往往是一分为二、二而为一的,无论用哪一种选取原则,得出相同或类似的结果,亦不是值得奇怪的事。

聚焦点的作用

1)标出每个时段,最重要的价位。

2)指示支持/阻力位所在。

3)可取代收市价,作技术分析原始数据。

4)可用以判断走势,又或用以画出趋势线。

聚焦点与支持/阻力

假设在近12000点时买入恒生指数期货,即表示看好后市,认为恒指在12000 点时相对偏低,值得买入,如果有很多人的想法相近,即表示在12000点水平时会有很多成交。当然,买卖是相对的,一买必有一卖,但如后市果真在12000点水平时反弹上升,到第二次期指成交大的位置,便会形成支持或阻力。

聚焦点,便是一段时间内,成交最大的地方。如股价在聚焦点之上,该聚焦点会发挥一定的支持力;反之,如聚焦点在股价之下,便会形成一定的阻力。聚焦点的最大功能,是能明确指示支持/阻力位所在;而聚焦点形成的聚焦点平台,亦有类似的启示。

当然不同的成交量,其支持力或阻力会有所不同,要深入了解该聚焦点的强度,仍要研究该聚焦点的聚焦量(Modal Count)。

而聚焦点的走势,亦可反映股价上移或下跌的实际情况,比单用收市价作判断客观得多,因为收市价亦可因为人为造价而大幅变更,以致未能反映实际市场状况。

收市价和聚焦点

大部分技术分析指标,都是以收市价作依据的,要知道收市价相对上容易被尾市买卖盘所推动,大户可以用较少的金钱,影响到收市价,所以以阴谋论说,大户可以操控收市价,使技术分析指标出现大户希望出现的买卖讯息,以达到震仓又或派货目的。

即使以相对上难以操控的期指市场来说,期指的结算,亦不是按恒指收市价作准的,而是以每5分钟恒指价的平均数,扣除小数点而来,反映了单是以收市价作参考,会有机会出现偏差或受大户操控的情况。

对部分技术分析者来说,利用收市价作为技术指标的数据,不是一个良好的选择,所以他们或以高低价之中价,又或采用比例计算收市价(如中价加收市价除以2),但无论以何种比例计算,都有一定的不确定性,都有不完善的地方。比较好的方法,当然是选取最重要的价位,作计算的基础。如果说收市价不是每日最重要的一个价位,则每日最重要的价位,一定是成交最大,好淡的决胜位置,就是聚焦点。利用聚焦点替代收市价,作技术分析指标的基本数据,其效果甚至比用收市价好得多。所以,聚焦点可以取代收市价,作技术分析指标的数据。

同样道理,经过深入研究,利用聚焦点找出趋势线,效果亦十分良好。所以聚焦点可以取代高低价或收市价,作趋势线的基点。

其实,最简单的聚焦点应用法,就是观察聚焦点有否形成方向---是向上?还是向下?还是在某个平行的买卖区域内﹝称为价值区﹞集结成聚焦点平台?如果聚焦点形成向上趋势,则更能确定向上趋势的成立;同理,如聚焦点形成向下趋势,则即使棒型图并未确定向下趋势,亦要提防向下的可能性,因为聚焦点的变化,很多时比传统所用的收市价或类似数据,更早发出转势或破位讯号。

2、活跃区(Active Range)

活跃区是一个统计学上的概念,就是在一个时段的价格分布,价格所集中于中位数正负一个标准差(Standard Deviation)的所在,这在附图中显示出来,确切点说,68%的成交会集中在活跃区里,其它太过偏离的价格,只占成交的少数,不是交投的焦点所在,对价格指示作用不大(偏 离区尾巴主要用于动力和动向指示,而非价格指示)。

活跃区提供了以下讯息:

1)主要成交分布情况

如果主要成交分散﹝即活跃区很长﹞,成交又大的话,则后市易达成共识,在经过剧烈竞争下,好淡双方终有一方会跑出来。如果主要成交集中(即活跃区很短),显示开市初段又或临收市时波幅虽大,但缺乏成交,大市应未能理出方向。

此外,活跃区显示了成交是否集中在当日的高位或低位的极端位置,又或在中间位附近,这对预测后市很大帮助。而活跃区配合聚焦点,亦可用以判断短期后市的走势。

2)波幅

活跃区愈长,则波幅愈大,波幅是风险的代名词,如两只股票的预期回报相同,但股票A明显比股票B波幅为大,则当然会买入股票B,因为回报一样的话,买入风险较低的股票较有利。

3)主要成交价位

虽然高低价的参考价值很大,但即使知道高低价位,由于成交可能极少的缘故,在高低位下的盘,未必能顺利执行,此外,作超短线买卖时,高低位的参考作用反不如活跃区的高低位来得重要。

利用活跃区分析市况,有两个要点,就是观察活跃区的长度和该时段的成交量多少。活跃区愈长、成交量愈大,该活跃区和聚焦点的价格启示作用便愈大,当然,各位亦可以聚焦量取代成交量进行分析,又或将聚焦量和成交量同时分析,但相信分别不大。

总括来说,活跃区长而成交大的乾坤烛,其聚焦点所形成的趋势线或聚焦点平台,支持或阻力的效果,会比一般聚焦点所形成的趋势线或聚焦点平台为佳。短活跃区的乾坤烛,会在好淡双方防守极严密,又或双方皆不敢进场时出现,代表短期大市无方向;又或在重要消息公布前,亦会出现短活跃区的乾坤烛。

3、偏离区尾巴(Extreme Tails)

偏离区尾巴亦是源于统计学上的概念,即在于极端价位,少于3%的成交。所谓极端价位,即一个时段的高价和低价,以日线图来说,偏离区尾巴,就是全日的最高位开始,向下统计;又或由最低位开始,向上统计,成交低于3%的区域。

由于极端价位的成交可能高于3%,所以不一定每枝乾坤烛都有偏离区尾巴。此外,即使出现偏离区尾巴,亦不表示高低位都会出现,可以只出现于高位,亦可只出现于低位,现实所见,一支反映股票价格的乾坤烛,于高低位俱出现偏离区的机会不大。偏离区尾巴的最大功用,是揭示极端价位的成交情况。如果某一日的乾坤烛,在顶位部份出现了偏离区尾巴,即表示在近最高价时,买卖稀疏,又或维持时间太短,可以想象,买家在高价区并未大力托市,而沽家则轻易将价位压回其下,反映后市偏淡的机会略大。相反,如果在低价区出现偏离区尾巴,则是表示在接近最低价时,交投稀疏,又或维持时间太短,是短期后市偏好的征兆。

偏离区尾巴愈长,即表示极端价位的成交偏低,又或时间偏短,但波动剧烈。偏离区尾巴愈长,对市况偏好或偏淡的启示作用愈大。不过,如果乾坤烛高低价两边俱出现偏离区尾巴的时候,则反映好淡双方俱不罢休,如果成交够大的话﹝指整支乾坤烛计,又或聚焦量够大﹞,短期上落市过后,或有中期趋势市出现。

在某些情况下,乾坤烛会没有偏离区尾巴,这是成交平均,又或高低位争持激烈的反映,要分析这些细微的分别,以判断后市走向,便要综合开价、收价、活跃区和聚焦点的位置,才能得出结论。

此外,乾坤烛亦有独特的指标,聚焦量(Modal Count),配合聚焦点的分布,可以用以分析,而聚焦点结合成聚焦点平台的话,对大市的走向有重要启示。

聚焦量(Modal Count):四度空间图中,TPO最长的一点,为最重要的一点,技术分析者可以利用TPO的长度,来分析该价格是否重要,会否对将来市况起作用,但这在四度空间理论上并无强调。乾坤烛公司为了强化聚焦点的作用,特别设计了聚焦量,用以分析聚焦点的强度。

聚焦点的强度,即是聚焦点的重要程度,可以由聚焦量反映出来,聚焦量愈大,即表示该聚焦点愈重要,能发挥支持或阻力的效果便愈大。相反,如果缺乏高的聚焦量支持,该聚焦点便不能发挥强大的支持或阻力作用了。乾坤烛网站所提供的的聚焦量有两种,第一种是以成交量作计算的,即Modal Count by Volumn,另一种是以时间作计的,即普通的Modal Count by Time,两者在应用上的分别不大。

聚焦量的两种选取原则,基本上和聚焦点的两种选取原则相同,据乾坤烛公司透露,无论用哪一种选取方法,结果分别亦不大。

聚焦点平台(Modal Point Platform):价格波动,可以演变成不同的买卖区域,在某一个买卖区域内,接近买卖区域顶部时,大部分投资者会觉得超买﹝对比上太贵﹞而沽售,但到了买卖区域的底部时,市场人士又觉得超卖﹝对比上太便宜﹞而买入。价位在短 期内,于某个区域内上上落落,称之为密集区。

形成密集区,对技术分析来说,是甚有启示的,配合突破后的幅度的幅度预计﹝如用黄金比率等方法计算﹞,可以定出买入位、止赚位和止蚀位。而新的密集区,在幅度上来说,又或徘徊时间的短长,都和旧的有千丝万缕的关系。

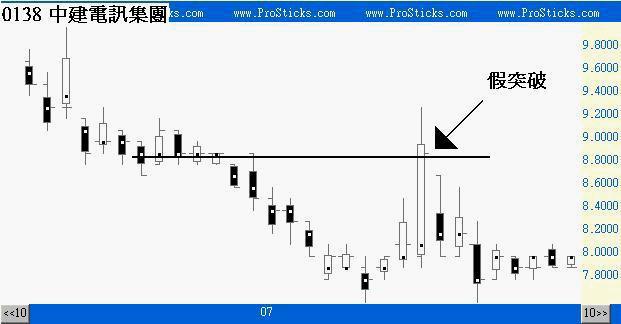

利用密集区突破作买入或沽出的讯号,原是一个十分好的买卖策略,但近年发觉,突破后的价格走势太急太快,散户追价不易,风险又大,甚至经常出现假突破或跌幅不足的情况。原来,利用聚焦点平台进行密集区分析,效果比传统密集区更佳,这由下面图表可以显示出来(聚焦点平台较易分辨假突破例子):

此外,在一个大型走势通道上,作突破买入/沽出讯号时,利用聚焦点平台作判断参考,亦甚具参考价值,这和利用聚焦点作中小型走势通道,作突破买入/沽出讯号有异曲同工之妙。

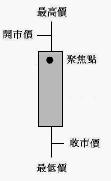

1、标准乾坤烛

1)阳烛(乾烛):

一支标准的乾坤烛阳烛,启示后市升市比跌市机会略大,这和阳烛的分析方法一样。如配合高聚焦量,上升的机会便会更大。

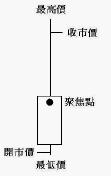

2)阴烛(坤烛):

一支标准的乾坤烛阴烛,启示后市跌市比升市机会略大,这和阴烛的分析方法一样。如配合高聚焦量,下跌的机会便会更大。

2、聚焦点偏低的乾坤烛

1)乾烛:

和标准乾烛不同的是,聚焦点偏低的乾烛,对后市趋升的机会较低。聚焦点偏低,暗示支持位偏低,回试支持位的话,亦会跌得更低,并会跌穿烛身中部,这对后市不利。如配合高聚焦量,效果更明显。

不过,在大型单边开市,又或突破开市时,初出现的乾坤烛,多为聚焦点偏低的。所以,聚焦点偏低的乾烛,和阳烛的分析略有不同,这一点需注意。

2)坤烛:

和标准坤烛不同的是,聚焦点偏低的乾烛,对后市趋跌的机会较高。聚焦点偏低,暗示阻力位偏低,回试阻力位的话,升幅亦不会过大,并无升破烛身中部,这对后市向下发展有利。如配合高聚焦量,效果更明显。

聚焦点偏低的坤烛,向下的机会无疑比标准坤烛为大。和一般阴烛的启示性相比,聚焦点偏低的坤烛,向下机会更大。

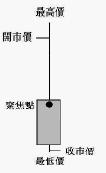

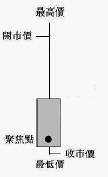

3、聚焦点偏高的乾坤烛

1)乾烛:

聚焦点偏高的乾烛,对后市趋升的机会,较标准乾烛为高。聚焦点偏高,暗示支持位偏高,回试支持位的话,回吐幅度少,不会跌穿烛身中部,很快便获得支持,这对后市有利。如配合高聚焦量,效果更明显。

聚焦点偏高的乾烛,向上的机会无疑比标准乾烛为大。和一般阴烛的启示性相比,聚焦点偏高的坤烛,向上机会更大。

2)坤烛:

聚焦点偏高的坤烛,启示后市趋跌的机会,较标准坤烛为低。聚焦点偏高,暗示阻力位偏高,上试阻力位的话,反弹幅度较大,会穿越烛身中部才遇上阻力,这对后市向下发展,相对不利。如配合高聚焦量,效果更明显。

不过,在大型单边趺市时,初出现的乾坤烛多为聚焦点偏高的。聚焦点偏高的坤烛,向下的机会相对较标准坤烛为低。这和传统阴阳烛中,对阴烛启示向下的分析略有不同,需留意。

4、活跃区偏低的乾坤烛

1)乾烛:

活跃区偏低的乾烛,启示后市趋升的机会,较标准乾烛为高。活跃区偏低,但聚焦点保留在高低位之正中间,暗示支持位会在烛身的偏上部份,下试支持位的话,不会跌破烛身中部才遇上支持,这对后市向上发展,相对有利。如配合高聚焦量,效果更佳。

这和一般阴阳烛分析上,手部较长的阳烛分析法,启示后市较淡的分析,略有不同。

2)坤烛:

活跃区偏低的坤烛,启示后市趋跌的机会,较标准坤烛为低。活跃区偏低,但聚焦点保留在高低位之正中间,暗示阻力位会在烛身的偏上部份,上试阻力位的话,会升穿烛身中部才遇上阻力,这对后市向下发展,相对不利。如配合高聚焦量,效果更佳。

这和一般阴阳烛分析上,手部较长的阴烛分析法,启示后市仍淡的分析,略有不同。

5、活跃区偏高的乾坤烛

1)乾烛:

活跃区偏高的乾烛,启示后市趋升的机会,较标准乾烛为低。活跃区偏高,但聚焦点保留在高低位之正中间,暗示支持位会在烛身的偏下部份,下试支持位的话,会跌破烛身中部才遇上支持,这对后市向上发展,相对不利。如配合高聚焦量,效果更明显。

这和一般阴阳烛分析上,脚部较长的阳烛分析法略有不同。

2)坤烛:

活跃区偏高的坤烛,启示后市趋跌的机会,较标准坤烛为高。活跃区偏高,但聚焦点保留在高低位之正中间,暗示阻力位会在烛身的偏下部份,上试阻力位的话,不会升穿烛身中部便遇上阻力,这对后市向下发展,相对有利。如配合高聚焦量,效果更明显。

这和一般阴阳烛分析上,脚部较长的阴烛分析法略有不同。

6、活跃区较长的乾坤烛

1)乾烛

活跃区较长的乾烛,启示后市趋升的机会,较标准乾烛为高。活跃区较长,虽无改变聚焦点的位置,聚焦点仍保留在高低位和烛身之正中间,所以支持位亦在烛身的正中间,但据乾坤烛公司研究,烛身较长﹝活跃区较长﹞的乾烛,效果一如一支大阳烛,对后市趋升比标准乾烛更有利。如配合高聚焦量,效果更明显。

2)坤烛

活跃区较长的坤烛,启示后市趋跌的机会,较标准坤烛为高。活跃区较长,虽无改变聚焦点的位置,聚焦点仍保留在高低位和烛身之正中间,所以阻力位亦在烛身的正中间,但据乾坤烛公司研究,烛身较长﹝活跃区较长﹞的坤烛,效果一如一支大阴烛,对后市趋跌的机会比标准坤烛为高。如配合高聚焦量,效果更明显。

7、活跃区较短的乾坤烛

1)乾烛

活跃区较短的乾烛,启示后市趋升的机会,较标准乾烛为低。活跃区较短,虽并无改变聚焦点的位置,聚焦点仍保留在高低位和烛身之正中间,所以支持位亦在烛身的正中间,但据乾坤烛公司研究,烛身较短﹝活跃区较短﹞的乾烛,效果一如一支小阳烛,对后市趋升的机会比标准乾烛为低。如配合高聚焦量,效果更明显。

2)坤烛

活跃区较短的坤烛,启示后市趋跌的机会,较标准坤烛为低。活跃区较短,虽并无改变聚焦点的位置,聚焦点仍保留在高低位和烛身之正中间,所以阻力位亦在烛身的正中间,但据乾坤烛公司研究,烛身较短﹝活跃区较短﹞的坤烛,效果一如一支小阴烛,对后市趋跌的机会比标准坤烛为低。如配合高聚焦量,效果更明显。

8、活跃区偏低而聚焦点在活跃区偏低位置的乾坤烛

1)乾烛

之前第四点已分析过,活跃区偏低而聚焦点在高低位之间的乾烛,启示后市趋升的机会,较标准乾烛为高。但如果不但活跃区偏低,连聚焦点亦在活跃区较低位置的话,则情况便不同了。

由于支持位在烛身的偏低部份,如回试支持位时,股价会跌破烛身中部,启示其对后市趋升的机会不但比标准乾烛为低,甚至会出现转淡的机会。这个情况下,活跃区愈短,则转淡的机会愈大,如配合高聚焦量,效果更明显。

活跃区偏低而聚焦点在活跃区偏低位置的乾烛,和阴阳烛的分析情况一样,长手阳烛暗示市况偏淡机会略大。

2)坤烛

之前第四点已分析过,活跃区偏低而聚焦点在高低位之间的坤烛,启示后市趋跌的机会,较标准坤烛为低。但如果不但活跃区偏低,连聚焦点亦在活跃区较低位置的话,则情况和单是活跃区偏低有所不同。

由于阻力位在烛身的偏低部份,如反弹上试阻力的话,股价未必会升破烛身中部,启示其对后市趋跌的机会,比标准坤烛为高。这个情况下,活跃区愈长,则下跌的压力和机会愈大,如配合高聚焦量,效果更明显。活跃区偏低而聚焦点在活跃区偏低位置的坤烛,和阴阳烛的分析情况一样,长手阴烛暗示市况偏淡机会略大。

9、活跃区偏高而聚焦点在活跃区偏高位置的乾坤烛

1)乾烛

之前第五点已分析过,活跃区偏高而聚焦点在高低位之间的乾烛,启示后市趋升的机会,较标准乾烛为低。但如果活跃区偏高,而聚焦点亦在活跃区较高位置的话,则分析方法略有不同。

由于支持位在烛身的偏高部份,在股价回试支持位时,不会跌穿烛身中部,所以转淡的机会略低,向好的机会略大,如配合高聚焦量,效果更为明显。活跃区偏高而聚焦点在活跃区偏高位置的乾烛,其分析方法,一如阴阳烛的长脚阳烛一样,启示后市向好机会较大。

2)坤烛

之前第五点已分析过,活跃区偏高而聚焦点在高低位之间的坤烛,启示后市趋升的机会,较标准乾烛为低。但如果活跃区偏高,而聚焦点亦在活跃区较高位置的话,则分析方法略有不同。

由于支持位在烛身的偏高部份,在股价反弹上试阻力位时,会升穿烛身中部,所以转好的机会相对上较标准坤烛为大,如配合高聚焦量,效果更为明显。活跃区偏高而聚焦点在活跃区偏高位置的坤烛,其分析方法,如阴阳烛的长脚阴烛差不多,都是启示后市转向好的机会较大。

10、底部有偏离区尾巴的乾坤烛

1)乾烛

有偏离区尾巴,即代表该时段内,极端价位的买卖,在交投或时间上,不足全段时间的3%,可说极端价格稍踪即逝。

在时段低位出现这个情况,代表在低位时,很快有投资者买入,扫上股价,启示后市向上机会略大,对乾烛来说,可说是加强了乾烛向上的威力。

2)坤烛

有偏离区尾巴,即代表该时段内,极端价位的买卖,在交投或时间上,不足全段时间的3%,可说极端价格稍踪即逝。

在时段低位出现这个情况,代表在低位时,很快有投资者买入,扫上股价,启示后市向上机会略大,对坤烛来说,要提防出现转好的可能。

11、顶部有偏离区尾巴的乾坤烛

1)乾烛

有偏离区尾巴,即代表该时段内,极端价位的买卖,在交投或时间上,不足全段时间的3%,可说极端价格稍踪即逝。

在时段高位出现这个情况,代表在高位时,很快有投资者沽出,压低股价,启示后市向下机会略大,对乾烛来说,要提防出现转淡的可能。

2)坤烛

有偏离区尾巴,即代表该时段内,极端价位的买卖,在交投或时间上,不足全段时间的3%,可说极端价格稍踪即逝。

在时段高位出现这个情况,代表在高位时,很快有投资者沽出,压低股价,启示后市向下机会略大,对坤烛来说,可说是加强了坤烛向下的威力。

12、最完美的乾坤烛

1)乾烛

最完美的乾烛,就是在乾坤烛构成的三大部份,都呈现启示向上机会最大的形态。

以活跃区来说,活跃区愈长的乾烛,向上威力愈大,就好象大阳烛的分析方法一样。以聚焦点来说,聚焦点位于活跃区偏上的部份,向上的机会更大。以偏离区尾巴来说,在底部出现偏离区尾巴,市况向好的机会更大。

总结以上三点,一支最完美的乾烛,应具备长的活跃区,较高位置的聚焦点,和底部出现偏离区尾巴,如配合大成交,和高的聚焦量,较果更佳。

2)坤烛

最完美的坤烛,就是在乾坤烛构成的三大部份,都呈现启示向下机会最大的形态。

以活跃区来说,活跃区愈长的坤烛,向下威力愈大,就好象大阴烛的分析方法一样。以聚焦点来说,聚焦点位于活跃区 较低的部份,向下的机会更大。以偏离区尾巴来说,在顶部出现偏离区尾巴,市况向淡的机会更大。

总结以上三点,一支完美的烛,应具备长的活跃区,较低位置的聚焦点,和顶部出现偏离区尾巴,如配合大成交,和高的聚焦量,较果更佳。