Z評分模型

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

Z評分模型是著名財務專家奧特曼設計的一種破產預測模型。他根據數理統計中的辨別分析技術,對銀行過去的貸款案例進行統計分析,選擇一部分最能夠反映借款人的財務狀況,對貸款質量影響最大、最具預測或分析價值的比率,設計出一個能最大程度地區分貸款風險度的數學模型(也稱之為判斷函數),對貸款申請人進行信用風險及資信評估。

Z=0.012(X1)+0.014(X2)+0.033(X3)+0.006(X4)+0.999(X5)或:

Z=1.2(X1)+1.4(X2)+3.3(X3)+0.6(X4)+0.999(X5)

其中, X1:流動資本/總資產(WC/TA)

X2:留存收益/總資產(RE/TA)

X4:股權市值/總負債帳面值(MVE/TL)

X5:銷售收入/總資產(S/TA) 這兩個公式是相等的,只不過權重的表達形式不同,前者用的是小數,後者用的是百分比,第五個比率是用倍數來表示的,其相關係數不變。

阿爾特曼經過統計分析和計算最後確定了借款人違約的臨界值Z0=2.675,如果Z<2.675,借款人被劃入違約組;反之,如果 Z≥2.675,則借款人被劃為非違約組。當1.81<Z<2.99時,判斷失誤較大,稱該重疊區域為"未知區"(Zone of Ignorance)或稱"灰色區域"(gray area)。

Z評分模型的改進 [1]

Z評分模型主要以會計數據來對企業違約風險進行評估,殊不知會計上的總資產的價值受許多因素的影響,使得它提供的資產總價值在大多數情況下與企業真實的價值不相吻合。鑒於此原因,本文利用期權定價理論與Black-scholes公式計算出企業的市場價值,再把它應用到Z評分模型,那麼怎樣具體來計算企業資產的總價值呢?我們不妨先來討論一下企業股權價值與企業總資產價值的關係。假定一個公司具有資產價值V和負債D,這些負債必須在合同約定時間T時償還,否則該公司就會違約;並且如果公司破產,公司的資產將優先清償給債權人,如果資不抵債,則股權沒有價值。

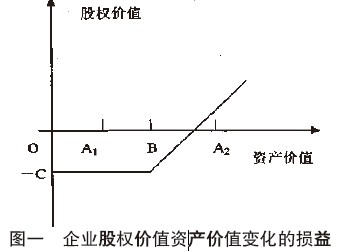

如果該公司資產價值V在時間T時大於D,則該公司有能力不違約,相反,如果小於D,則公司將要違約,股東選擇將所有股權轉讓給債權人。如圖一給出了從企業的股權所有者角度考慮的貸款償還問題。假設企業從銀行借款額為OB,貸款到期時該企業的資產市值為OA2,其中OA2 > OB。在這種情況下,企業將歸還這筆貸款並且企業的股東們還會得到企業資產的剩餘價值OA2 − OB貸款到期時,企業資產的市值越大,企業留給股東的剩餘價值也就越大。

相反,如果企業資產價值低於OB(例如OA1),那麼企業股東就失去了歸還該筆貸款的能力,因為這時股東在經濟上己經破產,只能將企業交給債權人來處置。從圖中我們可以看到,不管企業資產市值下降到借款數以下多大程度,股東朝下的那條風險線下降到某一點C後就被截取頂端成為一條直線了,這是因為有限責任公司股東以出資額對公司負責,保護了企業股東的損失不能超過OC(股東在企業的原始投入)。

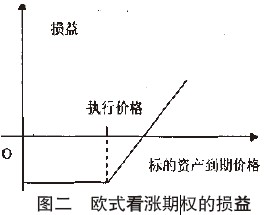

對比圖歐式看漲期權買權的損益可以看出,該公司的股權收益狀況和看漲期權買權的損益狀況一致,該看漲期權執行價格為D。時間T後,如果該公司的資產價值大於D,則該買權得到執行,所得收益為V-D:否則不執行該買權,其價值為0,所以可以認為公司的股權是以公司資產為標的的看漲期權買權,執行價格為公司債務的價值。

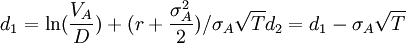

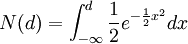

故根據Black-scholes公式和上面的分析,有:

VE = VA * N(d1) − e − rT * D * N(d2) (1)

其中,

公式中r為按連續複利計算的年無風險利率,V_A表示資產價值,\sigma^2_A表示資產價值的波動率,V_E表示股權價值,T表示信用期限,D表示違約點(它一般等於短期負債與長期負債一半的和)。

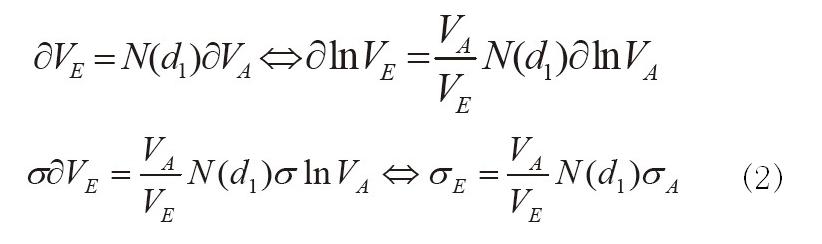

下麵我們再來討論一下股權價值波動性和資產價值波動性的關係:

因為,V_E=V_A*N(d_1)-e^{-rT}*D*N(d_2),所以,

根據(1)和(2)可以得到市場的總資產價值VA,從而改進的Z評分模型為Z = 1.2x1 + 1.4x2 + 3.3x3 + 0.6x4 + 0.999x5,其中,x1=營運資本/市場總資產;x2=留存收益/市場總資產;x3=稅前利潤/市場總資產;x4=權益市場價值/總債務;x5=銷售收入/市場總資產。

案例一:Z評分模型對上市公司信用風險狀況的分析[2]

1.研究方法說明

將其按2004年度的經營業績劃分並選取:績優股企業,滬深兩市每股收益排名居前的各20家上市公司共40家企業;當年被取消ST的共12家企業;績差股企業,當年被ST的共6家企業。對這三類共58家企業的信用風險運用“Z評分模型”評價比較並檢驗Altman的原始z評分模型對我國股票市場的適用性。

2.研究假設

根據Altman的研究經驗,假定“Z評分模型”同樣適用於我國股票市場,則我國滬、深交易所上市公司的z評分值將呈以下的分佈規律:假設一:對於信用風險小的股票。通常理解為績優股,其z值應大於2.99。假設二:根據我國《公司法》第157條規定:“上市公司如果最近三年連續虧損,將由國務院證券管理部門決定暫停其股票上市”,實際操作中,將其實施特別處理或特別轉讓(即ST或PT)。顯然,該類股票企業的信用風險很大,因此,當年被ST或Pr的上市公司,其z值應低於1.8l,並且在連續虧損三年內其Z值應呈逐年遞減趨勢。假設三:對於當年被取消特別處理(即取消ST,又稱“摘帽”)的上市公司而畜,由於其此前連續兩年虧損,現雖已改觀,但仍存在較大的經營風險與信用風險,因此其Z值在當年應處於1.81~2.99之間,即處於灰色地帶,而被“摘帽”的當年,其z值應呈上升趨勢。

3.樣本數據說明

(1)有針對性地選取上交所、深交所共58家上市公司的A股作為樣本。其中選取兩個交易所2004年度每股收益排名居前的各20家上市公司作為績優股企業;2004年度因連續虧損兩年和凈資產低於面值一元而被實施特別處理的上市公司:滬市3家,深市3家;以及2004年度因業績改觀而被取消特別處理上市公司:滬市3家,深市9家。

(2)樣本的時間跨度為2003年、2004年兩年,具體選取2004年度業績較好、被實施特別處理和被取消特別處理的共57家上市公司21303、2004年的數據。

(3)樣本數據來源於該57家上市公司2003、2004年公開披露的財務報表。

說明:深交所的2004年度每股收益排名居前的20家上市公司中不包含於2004年6月份陸續上市的中小企業板的上市公司。

4.指標設定

鑒於我國股票市場非流通股元市場價格以及其他因素,對“Z評分模型”中的各項指標的設定作以下調整:X1=營運資金/總資產=(流動資產-流動負債),總資產;X2=留存收益/總資產=(未分配利潤+盈餘公積),總資產;X3=息稅前利潤/總資產=(稅前利潤+財務費用)/總資產;X4=權益市值/總債務賬面值=(每股市價*流通股數+每股凈資產*非流通股數),總負債;X5=銷售收入/總資產=主營業務收入/總資產。

(1)因X_3息稅前利潤中所需的利息費用無法直接從年報中獲取,故以財務費用代替,對結果應無實質性影響。

(2)每股市價以股票12月31日當天收盤價計算。

(3)2004年新上市公司2003年的權益市值以每股凈資產*股份總數計算。

5.對實證結果的分析與解釋

根據58家上市公司的財務資料,計算並歸納結果如下:滬市2004年度績優的公司2003年度z均值為3.34,2004年度Z均值為3.55;2004年被ST的公司2003年度Z均值為2.48,2004年度Z均值為-0.88;2004年被取消sr的公司2003年度Z均值為0.92,2004年度Z均值為1.98。深市2004年度績優的公司2003年度z均值為3.3l,2004年度Z均值為3.49;2004年被ST的公司2003年度z均值為0.83,2004年度z均值為-0.57;2004年被取消ST的公司2003年度Z均值為2.59,2004年度Z均值為2.52。由以上數據可以看出:

(1)滬深兩市2004年度每股收益較好的上市公司其2003、2004兩個年度的Z均值均大於2.99,符合假設一。

(2)滬市中2004年被ST的上市公司在2003年度的Z均值為2.48,屬於存在一定的信用危機破產幾率較高的一檔,到2004年度其均值迅速下降到-0.88,其信用風險極大,幾近破嚴,這都符合關於z值臨界值的界定,支持了假設二。深幣中2004年被ST的上市公司在2003年度的Z均值為0.83,已經屬於財務危機嚴重、破產幾率很高的一檔,而到2004年度其信用狀況進一步惡化,Z均值也已降為負數,為-0.57,這類企業已瀕臨破產。這也符合前述關於Z值臨界值的界定,支持了假設二。

(3)滬市中2004年被取消ST的上市公司在2003年度的Z均值為0.92,屬於財務危機嚴重破產幾率很高的一檔,而在2004年由於經營的好轉被取消了ST,z均值提高到1.98,但也只是略高於破產上限臨界值1.8l,說明財務問題雖稍有好轉,但仍存在著較大的破產風險,基本符合假設三。深市中2004年被取消ST的上市公司在2003年度的z均值為2.59,雖然仍屬於存在一定的信用危機破產幾率較高的一檔,但可以看出這類企業的經營狀況已得到改善,Z均值已經與破產上限臨界值1.81拉開了距離,然而其在2004年度的z均值雖仍處於灰色地帶,但與上年相比卻略有下降,這與假設三中提到的被“摘帽”的當年,其z值應呈上升趨勢略有不符。其原因在於該類上市公司樣本容量不足,個別樣本的數據可能對總體樣本數據的計算結果產生很大影響,在深市2004年被取消ST的上市公司中,000150由於在這兩年中的K指標值過高,尤其是2003年,因此造成其Z值過高,從而影響總體樣本的計算結果,導致該類企業在被取消ST當年的Z均值低於上年。與假設三不符。若剔除該樣本計算該類企業的z均值,在2003年和2004年分別為1.42、1.7l,這就在時間趨勢上與假設三相一致了。

綜上所述,雖然在假設三的驗證上出現了與預計結果略有不符的現象,但從總體上來看,“Z評分模型”在對我國股票市場上不同檔次經營業績水平上市公司的信用風險度量面還是很具說服力和適用性的,上市公司的業績水平基本上與其信用風險水平成反比例關係,即上市公司的業績表現越好,其z值就越高,表明其信用風險水平就越低。“z評分模型”無疑在這方面為我們提供了一個有效的工具,便於我們考察企業的信用風險變動狀況,從而為作出科學決策提供有力保障。