EBIT-EPS分析法

出自 MBA智库百科(https://wiki.mbalib.com/)

息税前利润—每股利润分析法(EBIT-EPS分析法)

目录 |

将企业的盈利能力与负债对股东财富的影响结合起来,去分析资金结构与每股利润之间的关系,进而确定合理的资金结构的方法,叫息税前利润—每股利润分析法,简写为EBIT-EPS分析法,也被称为每股利润无差别点法。它是利用息税前利润和每股利润之间的关系来确定最优资金结构的方法。根据这一分析方法,可以分析判断在什么样的息税前利润水平下适于采用何种资金结构。这种方法确定的最佳资金结构亦即每股利润最大的资金结构。

负债的偿还能力是建立在未来盈利能力基础之上的。研究资本结构,不能脱离企业的盈利能力。企业的盈利能力,一般用息税前盈余(EBIT)表示。负债筹资是通过它的杠杆作用来增加财富的。确定资本结构不能不考虑它对股东财富的影响。股东财富用每股盈余(EPS)来表示。

将以上两方面联系起来,分析资本结构与每股盈余之间的关系,进而来确定合理的资本结构的方法,叫作息税前盈余一每股盈余分析法,简写为EBIT—EPS分析法。这种方法因为要确定每股盈余的无差异点,所以又叫每股盈余无差异点法。

EBIT—EPS分析法是一种定量的分析方法,它通过企业的有效数据来对企业的最优资本结构进行分析。现举例说明:

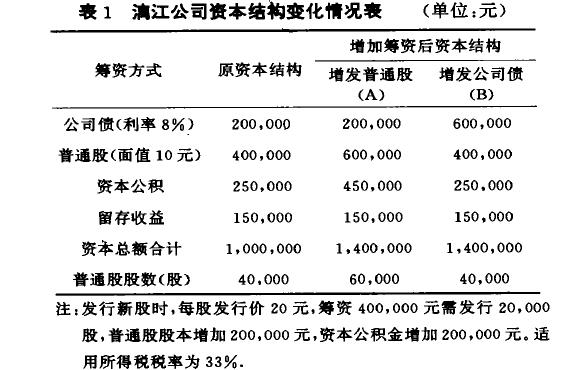

例:假设漓江公司目前有资金100万元,现在因为生产发展需要,准备再筹集40万元资金,这些资金可以通过发行股票来筹集,也可以利用发行债券来筹集。把原资本结构和筹资后资本结构根据资本结构的变化情况进行EBIT—EPS分析(参见表1)。

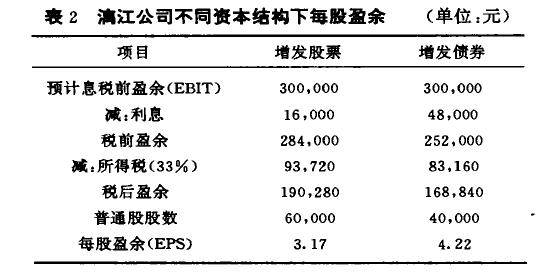

解:EBIT—EPS分析实质上是分析资本结构对普通股每股盈余的影响,详细的分析从表2中可以看到,息税前盈余为300,000元的情况下,利用增发公司债的形式筹集资金能使每股盈余上升较多,这可能更有利于股票价格上涨,更符合理财目标。那么,究竟息税前盈余为多少时发行普通股有利,息税前盈余为多少时发行公司债有利呢?这就要测算每股盈余无差异点的息税前盈余。

其计算公式为:

![\frac{[EBIT-I_1)(1-T)-D_1]}{N_1}=\frac{[EBIT-I_2)(1-T)-D_2]}{N_2}](/w/images/math/d/9/1/d915073845c3e6cedd4a047231aac87e.png)

式中,EBIT——每股收益无差别点处的息税前盈余; I1,I2——两种筹资方式下的年利息; D1,D2——两种筹资方式下的年优先股股利; N1,N2——两种筹资方式下的流通在外的普通股股数。

把表1中漓江公司的资料代入上式,得:

[(EBIT-16,000)(1-33%)-0]/60,000=[(EBIT-48,000)(1-33%)-0]/40,000

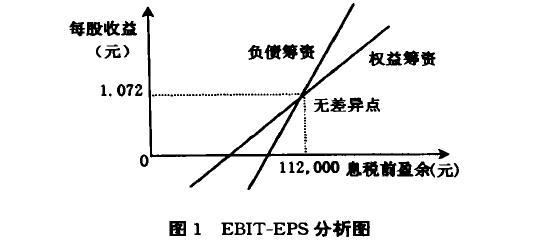

求得:EBIT=112,000元, 此点:EPS1=EPS2=1.072元。

这就是说,当盈余能力EBIT>112,000元时,利用负债筹资较为有利,当盈利能力在EBIT< 112,000元时,不应再增加负债,以发行普通股为宜。当EBIT=112,000元时,采用两种方式无差别。漓江公司预计EBIT为300,000元,故采用发行公司债券的方式较为有利。

EBIT—EPS分析法用图示进行分析更为简单,只要在以息税前盈余为横坐标和以每股收益为纵坐标的坐标图上,画出不同筹资方式下的EPS线,其交点所对应的EBIT 和EPS所决定的资本结构就是最优资本结构。利用表2的资料绘制EBIT—EPS分析图简单明了。从图1可以看出,当EBIT 大于112,000元时,负债融资的EPS大于普通股融资的EPS,则应进行负债融资;反之,当EBIT小于112,000元,普通股融资的EPS大于负债融资的EPS,则应进行普通股融资。而EBIT等于112,000元时,两种筹资方式的EPS相等,则理论上两种融资方式是等效的。

EBIT—EPS的分析方法是一种定量的分析方法,它只考虑了资本结构对每股盈余的影响,并假定每股盈余最大,股票价格也就最高。但把资本结构对风险的影响置之视野以外,是不全面的。因为随着负债的增加,投资者的风险加大,股票价格和企业价值也会有下降的趋势,所以,单纯用EBIT—EPS分析法有时会作出错误的决策。但在资本市场不完善的时候,投资人主要根据每股利润的多少来作出投资决策,每股利润的增加也的确有利于股票价格的上升。

评论(共8条)

请问息税前盈余是怎么算来的?谢谢!

您可以参阅EBIT

请问息税前盈余是怎么算来的?谢谢!

sales-cost of goods sold-operating expense=EBIT

sales-cost of goods sold-operating expense=EBIT

219.132.136.* 在 22:19 2008年10月20日 发表 请问息税前盈余是怎么算来的?谢谢! 收入-变动成本-固定成本=EBIT

请问一下, 算 eps 时若有融资费用时,融资费用怎么办?比如发行债券时,融资费用是2%,这时是在利息的基础上除以1-2%还是怎么算?

息税前盈余(EBIT)=收入-变动成本-固定成本

发行债券的融资费用,实际上会增加债券的实际利率。比如说发行一张面值1000元的债权,票面利率为10%,若债权评价发行,发行费用为2%。企业发行债务的实际现金流入为980元。此时企业的实际利率为R 980=100*(P/A,R N)+1000*(P/F,R,N),用试误法即可求出企业发行债券实际利率。

请问息税前盈余是怎么算来的?谢谢!