抛补利率平价

出自 MBA智库百科(https://wiki.mbalib.com/)

抛补利率平价(Covered Interest Rate Parity,CIRP)

目录 |

抛补利率平价含义:

(1)本国利率高于(低于)外国利率的差额等于本国货币的远期贴水(升水)。

(2)高利率国的货币在远期外汇市场上必定贴水,低利率国的货币在该市场上必定升水。如果国内利率高于国际利率水平,资金将流入国内牟取利润。

(3)抛补利率平价中,套利者不仅要考虑利率的收益,还要考虑由于汇率变动所产生的收益变动。

抛补利率平价与无抛补利率平价相比,抛补的利率平价并未对投资者的风险偏好做出假定,即套利者在套利的时候,可以在期汇市场上签订与套利方向相反的远期外汇合同(掉期交易),确定在到期日交割时所使用的汇率水平。

通过签订远期外汇合同,按照合同中预先规定的期远期汇率进行交易,以达到套期保值的目的。由于套利者利用远期外汇市场固定了未来交易时的汇率,避免了汇率风险的影响,整个套利过程可以顺利实现。套利者如果在即期达成一笔一年期外汇交易,

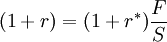

用数学表达是:

(4)

(4)

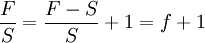

其中,F表示在即期(比如1月1日)公布的在1年后(比如12月31日)交割的远期汇率。它实际上是替代了公式(15.7)中的 。若令 表示远期的升水(或贴水),即一国的远期汇率超过(低于)即期汇率的比率,则有

(5)

(5)

那么,抛补的利率平价可更为清楚地表达为

f = r − r * (6)

在推算中,r * f同样被作为二阶小量被省去。

在国际宏观经济学里说,一年后按远期汇率来算,而且这个远期汇率就是今天的汇率价格,那不就是说明一年后将B换回A时的汇率没有变化吗,那为什么还要写成F/S这种情况啊,不应该直接等于1吗?