差价组合策略

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

差价组合策略是指持有相同期限但协定价格不同的两个或多个同种期权头寸,也就是说,持有的期权要么同是看涨期权,要么同是看跌期权。其主要类型有牛市差价组合、熊市差价组合、蝶式差价组合。

牛市差价组合策略是购买一个看涨期权,并同时卖出一个相同标的资产、但协定价格更高的看涨期权。这两个期权的到期日必须相同。

假定X1和X2分别表示这两个期权的协定价格,且X1 < X2,c1和c2分别表示协定价格为X1和X2的看涨期权的价格,根据金融期权价格的若干因素,得到c1 > c2。那么,这个差价组合在现货市场价格不同情况下的盈亏如表1所示。

表1:盈亏组合表

| Sr价格范围 |  | X1 < Sr < X2 |

|

| 看涨期权X1多头 | 不执行-c1 | 执行Sr − X1 − c1 | 执行Sr − X1 − c1 |

| 看涨期权X1空头 | 不执行c2 | 不执行c2 | 执行X2 − Sr + c2 |

| 总盈亏 | c2 − < math > c1 | Sr − X1 + c2 − c1 | X2 − X1 + c2 − c1 |

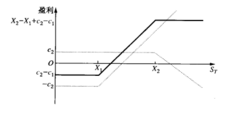

如图1所示,可以清楚看到,牛市差价策略使得投资者在现货市场价格下跌的情况下损失不会进一步扩大,但同时,它也限制了投资者在股价上升时的潜在收益。

通过购买较低协定价格的看跌期权和出售较高协定价格的看跌期权也可以建立牛市差价组合。收益情况如图2所示。

|

|

与牛市差价组合相反,熊市差价组合是由一份看涨期权多头和一份期限相同、协定价格较低的看涨期权空头组成,当然,一份看跌期权多头和一份相同期限、协定价格较低的看跌期权空头也可以组成熊市差价投资策略。

仍然以看涨期权为例,如表2所示。

表2:盈亏表

| Sr价格范围 |  | X1 < Sr < X2 |

|

| 看涨期权X1空头 | 不执行c1 | 执行X1 − Sr + c1 | 执行X1 − Sr + c1 |

| 看涨期权X2多头 | 不执行c1 | 执行X1 − Sr + c1 | 执行X1 − Sr + c1 |

| 总盈亏 | c1 − c2 | X1 − Sr + c1 − c2 | X1 − X2 + c1 − c2 |

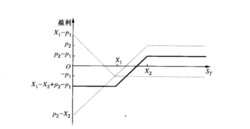

损益特征图形如图3所示。

对于看跌期权组合成的熊市差价组合,其收益情况分布如图4所示。

比较牛市差价组合和熊市差价组合,可以得出这样的结论:对于同类金融期权而言,凡“买低卖高”的即为牛市差价策略,而“买高卖低”的即为熊市差价策略,这里的“低”和“高”是协定价格的高低。

|

|

蝶式差价组合是由三种具有相同期限、不同协定价格的同种金融期权头寸组成。假设X1 < X2 < X3,则蝶式差价组合有以下四种情况。

(1)看涨期权的正向蝶式差价组合,它由协定价格分别为X1和X3的看涨期权多头和两份协定价格为X2的看涨期权空头组成,其盈亏如图5所示。

(2)看涨期权的反向蝶式差价组合,它由协定价格分别为X1和X3的看涨期权空头和两份协定价格为X2的看涨期权多头组成,其盈亏与图5刚好相反。

(3)看跌期权的正向蝶式差价组合,它由协定价格分别为X1和X3,的看跌期权多头和两份协定价格为X2的看跌期权空头组成,其盈亏如图6所示。

(4)看跌期权的反向蝶式差价组合,它由协定价格分别为X1和X3的看跌期权空头和两份协定价格为X2的看跌期权多头组成,其盈亏与图6刚好相反。

看涨期权的正向蝶式差价组合的损益情况如表3所示。

表3:损益情况表

| Sr价格范围 |  | X1 < Sr < X2 | X1 < Sr < X3 |

|

| 看涨期权X1多头 | 执行-c1 | 执行Sr − X1 − c1 | 执行Sr − X1 − c1 | 执行Sr − X1 − c1 |

| 看涨期权X3多头 | 执行-c3 | 执行-c3 | 执行-c3 | 执行Sr − X3 − c3 |

| 看涨期权X2空头 | 执行2c2 | 执行2c2 | 执行2(X2 − Sr + c2) | 执行2(X2 − Sr + c2) |

| 总盈亏 | 2c2 − c1 − c3 | Sr − X1 + 2c1 − c1 − c3 | 2X2 − Sr − X1 + 2c2 − c1 − c3 | 2X2 − X1 − X3 + 2c2 − c1 − c3 |

|

|

没有箱型差价诶