巨灾权益卖权

出自 MBA智库百科(https://wiki.mbalib.com/)

巨灾权益卖权(Catastrophe Equity Put; CatEPut)

目录 |

巨灾权益卖权是一种以保险公司股票为交易标的的期权,用以规避保险公司因支付大量的巨灾损失赔偿而引起公司股票价值下降的风险。[1]

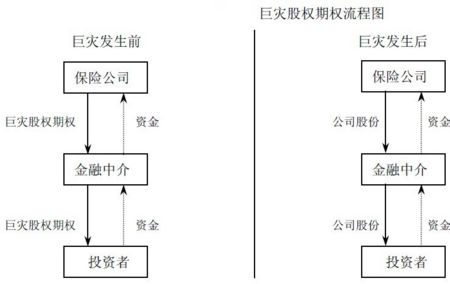

巨灾权益卖权是以保险公司的股票为交易标的,适用于规避当保险公司因支付大量的巨灾赔款而引起公司股票价值下降的不利风险。巨灾权益卖权的运行原理相当于一份看跌期权,当保险公司的股票价格由于其支付巨灾赔款而下降到某一指定价格,进而影响到保险公司的正常经营和盈利水平,保险公司则可根据巨灾权益卖权的合同规定,以约定的价格卖出公司股份给投资者,达到套期保值的目的。Punter(1999)对巨灾权益卖权的实际应用进行了举例,1996年10月,Replacement Lens(RL)公司与Center再保险签订巨灾权益卖权合同,约定当RL公司损失超过2亿美元,可以按照约定价格实行卖出3年期、面值为5000万美元可转换优先股给Center再保险的权利,这成为国际市场是第一个成功运用巨灾权益卖权工具化解巨灾风险的成功实例。[2]

AON公司是世界知名保险经纪和咨询服务机构,巨灾权益卖权是AON公司推出的一种期权。保险公司购买投资者出售的巨灾权益卖权,一旦巨灾损失超过触发机制,保险公司有权将自己的股票按事先确定的价格卖给投资者,从投资者那里得到所需现金。因此,当保险公司需要资金赔付巨灾损失时,巨灾权益期权可以增加保险公司的股权资产equity capital。巨灾权益卖权(图)中保险公司存在一定信用风险,即出售巨灾权益卖权的投资者有可能没有足够现金购买事先确定的保险公司股票。这要求保险公司选择信用等级高的投资者,一旦投资者信用出现了问题。保险公司可以要求投资者抵押期权,此外期权执行时保险公司出让了股份保险公司就有可能丧失对保险公司的控制权。为防范此类风险,保险公司可以将巨灾权益卖权仅限于无投票权的股票nonvoting shares上,例如优先股(preferred stock)。此外投资者有可能持有一个即将破产保险公司的股权,为此投资者应在期权中加入条款避免保险公司在遭受巨灾损失并获得资金后仍然处于破产边缘的情况下执行巨灾权益卖权。当然这一条款会降低巨灾权益卖权对保险公司的保护作用。[3]